借金があって、毎月の収入のうちのかなりの割合が返済に消えていく状況の方はいらっしゃいませんか。

何とか返済できている状況だし、借金返済は余裕と思っていたら、ご自身やご家族の急病などの思わぬ出費であっという間に返済ができなくなってしまうかもしれません。

返済ができなくなってしまうかもしれない危険信号が出ている場合には、早めに対処することで、財産への差押えなどのリスクを下げることができます。

この記事では、

- 現在の借金の状況を整理する方法

- このまま返済を続けると危険な3つの場合

- 返済の負担を軽減する方法

について弁護士がご説明いたします。

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。

債務整理に関するご相談は何度でも無料!

費用の不安を安心に。気軽に相談!3つのお約束をご用意

国内65拠点以上(※1)

ご相談・ご依頼は、安心の全国対応

まずは、現在の借金状況を整理しよう

- 借金がいくらあって

- 借金せずに生活した場合、返済にいくら回すことができるのか

整理しましょう。

これを確認せずに返済を続けていると、A社に返済したものの、生活費が足りなくなってB社からまた借り入れをするという自転車操業に陥りやすくなります。

まずは借金や家計の状況を整理して、このまま返済を続けても大丈夫なのか、それとも債務整理などの他の手段を取った方がいいのか検討する必要があります。

(1)借金の全貌の把握

現在抱えているすべての借金について、次のことを一覧表にしましょう。

- 借入先

- 借入額

- 返済の残高

- 金利

月々の支払いが必要になるものすべての把握が必要ですので、住宅・自動車ローンや奨学金の返済、クレジットカードの分割払いやリボ払い等も漏れなく書き出します。

借入先は分かっているものの、正確な残高が分からないといった場合には返済予定表や各業者の会員専用ページ、電話窓口への問い合わせ等によって確認しましょう。

また、どこから借りていたか分からなくなってしまったなど借入先の金融業者に漏れがありそうな場合には、信用情報機関に問い合わせましょう。

信用情報機関は国内に3つありますので、それぞれに問い合わせを行うことで漏れを防げます。手数料はかかりますが、だいたい10日ほどで借金の情報が手元に届きます。

なお、信用情報機関というのは金融業者が加盟するものですので、非金融業者からの借り入れ(勤務先や個人からの借入れなど)については信用情報機関に登録されていないことにはご注意ください。

参照:情報開示とは|CIC

参照:信用情報の確認|信用情報機関 株式会社 日本信用情報機構(JICC)

参照:本人開示の手続き|一般社団法人 全国銀行協会(KSC)

また、利息制限法に規定された年15~20%の金利で借金の総額を改めて算出する「引き直し計算」を行うと、利息を多く支払い過ぎていたか(過払い金があるか)どうか確認することができます。

過払い金があると、どんなメリットがあるんですか?

過払い金が発生している借金については、当該借金から当該過払い金を差し引きすることで、借金の額を減らすことができます。

また、当該過払い金の方が当該借金よりも多い場合には、借金が0になるだけでなく、借金を差し引いた後の過払い金の全部または一部が戻ってくる場合もあります。

引き直し計算は複雑ですので、弁護士に依頼することがおすすめです。

(2)返済シミュレーション

次に、一覧化したすべての借金について、次のように完済までの道のりを整理します。

- 現在の返済条件のままで返済を続けた場合、完済日はいつか

- 月々の返済額は、どのように推移するか

返済シミュレーションは、借入先の業者にそれぞれだしてもらうか、ご自身で計算するなどしてみましょう(各金融業者のHPで、返済シミュレーションを簡易的に計算できる場合もあります。※ただし、簡易的な計算のため実際の結果と異なる可能性があります)。

シミュレーションの鍵となるのは利息です。

利息には、単利と複利があります。単利と複利とでは元々の借入額が同じでも、毎月の返済額を同額とした場合には総返済額は大きく変わってきますので、ご自身の借入れでどちらが用いられているかにはご注意ください。

- 単利:当初借り入れた元金のみに金利がかかるものです。

例えば3万円を借り入れた場合、この3万円に対してのみ発生します。 - 複利:元金と未払いの利息を合計したものに対して金利が発生するものです。

複利で借り入れた借金は、未払いの利息が増えるほど複利が増えることとなるため、返済期間が長引けば長引くほど単利の場合と比較して、返済総額が膨れ上がる傾向があります。

複利の利息は「借入残高×実質年率÷365×利用日数」で算出できますので、正確に算出して間違いのないようにシミュレーションしてください。

(3)家計からいくら返済できるかチェック

最後に、次のように、毎月の家計を整理して、家計からいくら返済に回すことができるかチェックしましょう。

- 毎月の収入

- 毎月の返済以外の支出

- 上記の収入から支出を引いた金額(=返済に回すことができる金額)

毎月の収入を計算する際には、ボーナスなどの臨時収入はなるべく除きましょう。

というのも臨時収入は必ず入るとは限らず、臨時収入を返済計画に含んでしまうと、返済計画が狂いやすくなるためです。どうしても臨時収入も返済計画に入れざるを得ない場合には、なるべく支出を抑えるなどして臨時収入が入らなかった場合に備えておく必要があります。

毎月の返済以外の支出には、冠婚葬祭などの臨時出費(予備費)も入れておくとよいでしょう。現実離れした支出(極度な節約)を返済計画に入れてしまうと、後々返済が狂う原因になるため、現実的な支出額を出すようにしましょう。

借金を完済するまでに、収入や支出が大きく変化することが分かっている場合(子供の進学、退職などが予定されている場合)には、その段階ごとの家計の状況を整理するとよいでしょう。

いずれにせよ、無駄な支出を抑えた生活を心がけると返済の余裕が生まれやすくなります。

返済の余裕がなくなる危険信号

借金の全貌とこのまま返済を続けた場合の見通し、そして毎月返済に回せる金額がわかれば、今後も返済をし続けられるか、それとも返済の負担を軽減する方策を取るべきかが何となく見えてくるかと思います。

ここからは、今まで通りの返済を続けるのは厳しいと考えられる3つの場合を挙げます。当てはまった方は、今後の返済について慎重に検討する必要が出てきます。

(1)借金を繰り上げ返済する余裕がない

複利が用いられる借金の場合、何ヶ月かに一度数万円を繰り上げ返済したり、月々の返済金額を数千円上乗せして繰り上げ返済するだけでも、返済総額を万単位で減らせることがあります。

例えば、年利17%で10万円を借り、複利周期が1ヶ月で3年間経過した場合、総額16万5934円を支払う必要があります。

一方、繰り上げ返済を行うことによって2年間で完済するならば、支払総額は14万160円となります。

繰り上げ返済によって支払総額を2万円以上減らせることとなります。

また、借入残高に応じて月々の返済金額も自動的に変動する約定返済が基本のカードローンの場合も注意が必要です。

返済を続けると借入残高は確かに減るのですが、約定返済額もそれに応じて小さくなるため、放っておくと完済できる日がどんどん遠のいていきます。

約定返済に上乗せして支払う随意返済を行えば、繰り上げ返済ができますので借入残高を減らした分だけ利息の発生を抑えることができます。

ところが、月数千円であっても借金を繰り上げ返済する家計の余裕がない場合には、返済総額を減らすことができないということを意味するだけではなく、少しでも出費が増えれば返済が滞るという危険性を意味しています。

(2)複数の金融業者から借金をしている

複数の金融業者から並行して借金をしているという状況自体が、「一社からの借入れでは賄いきれない借金を抱えている」ことを示しており、危険な状況です。

当初借入れを始めた金融業者への返済のために別のところからも借入れを始めているといった、その場しのぎのための借金が膨らんでいる可能性が高いためです。

この点、おまとめローンを検討する人がいます。

おまとめローンを利用すると、借金の元金自体は減らないものの、次のメリットがあるからです。

- 返済先が一つにまとまるため、管理がしやすくなる

- 利息を低く抑えられる可能性がある

しかし、おまとめローンの利用先によってはかえって利息が高くなってしまう可能性があるため、利息については慎重にチェックしておく必要があります。

また、返済が長期化した場合に借金の総額が増えてしまうリスクはやはりありますので、おまとめローンを利用される場合には、少なくとも繰り上げ返済できる程度の家計の余裕があった方がよいでしょう。

(3)返済し続けているのに、借金の元金が減っていない

返済し続けているのに、借金の元金が減らない場合は、要注意です。

返済した分が全て利息に消えてしまっている状態を意味しており、このまま返済を続けても利息を支払い続けるだけで、いつまで経っても完済できません。

そして、返済期間が長期化すると、払うべき利息が増える分、返済すべき総額も膨らんでいってしまいます。

特に複利で借り入れた借金の場合には、返済期間が長期化するほど利息が雪だるま式に膨れ上がってしまうのです。

返済の余裕がなくなる前に、専門家に債務整理の相談を

先ほどの危険信号に該当する方の場合、現時点ではお金のやり繰りが何とかなっているとしても、将来的に返済が立ち行かなくなる危険性が潜んでいるということになります。

借金問題は、そのまま放置しておけば利息が膨らむばかりです。早めに専門家に借金問題について相談することをおすすめします。

専門家は、工夫すれば無理なく返済できるレベルなのか、それとも借金返済の負担を減らす債務整理が必要なのかということを収支や借金の状況等を見て判断し、助言します。

現状のままでは返済が難しい場合に検討することとなる債務整理には基本的に、次の3種類があります。

- 任意整理

- 個人再生

- 自己破産

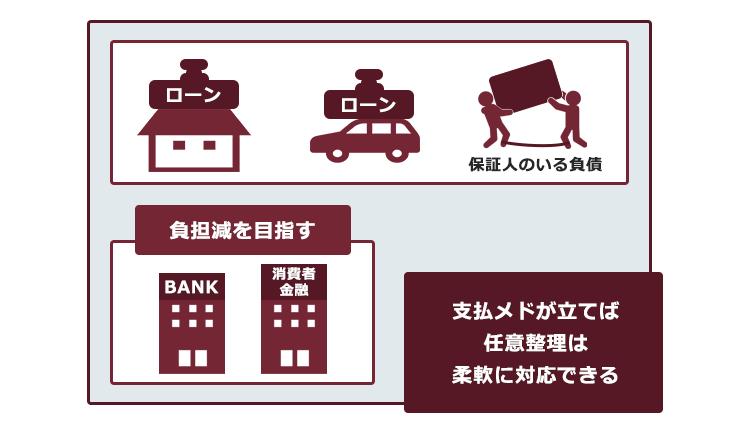

任意整理とは、債権者である金融業者と交渉して無理のない支払となるよう、返済負担の軽減を目指します。また、本来なら将来発生したであろう利息を無しにしてくれないかの交渉も行います。

個人再生と自己破産は、裁判所において行う手続きです。

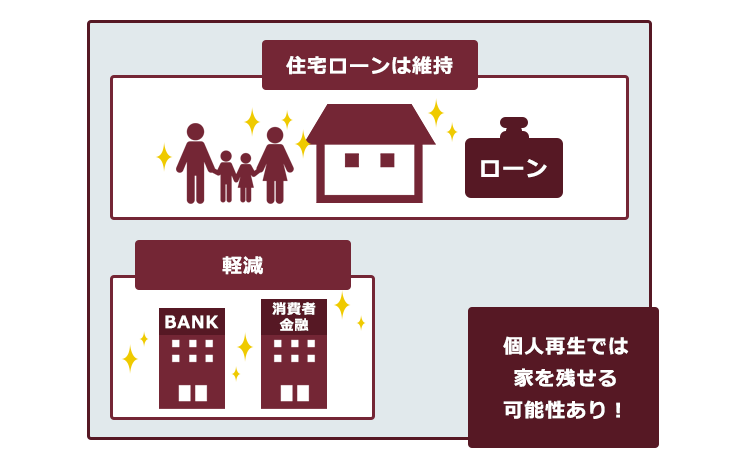

個人再生は、裁判所によって認可された支払計画に基づき、負債を3~5年で支払っていくというもので、任意整理と比べると返済額が大幅に減額されることがあります。

一定の条件を満たせば民事再生をしても住宅ローンの残っている家を手放さずに済む可能性があります。

個人再生で住宅ローンを維持できるかどうかについて詳しくはこちらの記事もご確認ください。

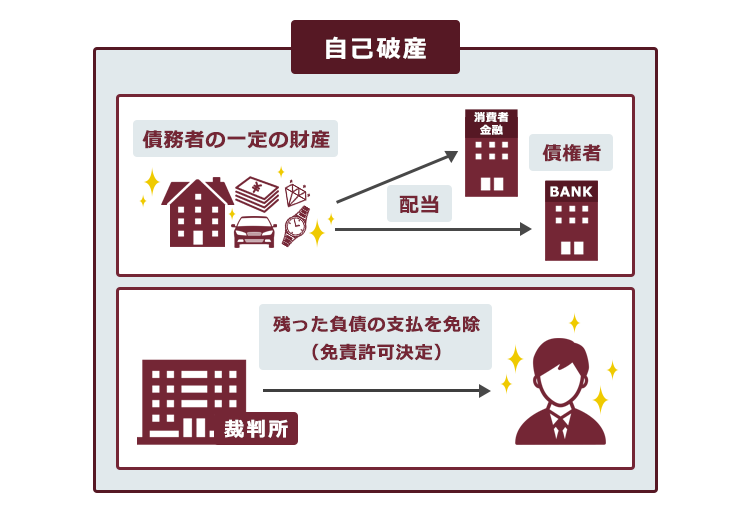

自己破産は、財産、収入が不足し、負債を返済できなくなった場合に、債務者の一定の財産をお金に換えて債権者に公平に分配する手続です。 これに併せて裁判所から免責許可決定を得ると、一定の負債の返済義務を免れることができます(ただし、税金など一部の支払義務は免責許可決定が出ても残ります)。

早めに相談すればするほど、家計にも余裕があり選択肢は広くなります。より良い解決策、スムーズな債務整理につなげられるのです。

【まとめ】いつのまにか借金返済の危険信号がともっていることも

今回の記事のまとめは次のとおりです。

- まずは、次の3つを整理することで現在の借金状況を把握する。

- 借金の全貌(借入先、借入額、残高、金利)

- 返済シミュレーション

- 家計から毎月返済に充てられる金額

- 返済ができなくなってしまうかもしれない、主な危険信号は次の3つ。

- 借金を繰り上げ返済する余裕がない

- 複数の金融業者から借金をしている

- 返済し続けているのに、借金の元金が減らない

- 返済の余裕がなくなってしまう前に、専門家に債務整理を相談することがおすすめ。

アディーレ法律事務所では、所定の債務整理手続につき、所定の成果を得られなかった場合、原則として、当該手続に関してお支払いただいた弁護士費用を全額ご返金しております。

また、完済した業者への過払い金返還請求の場合は、原則として過払金を回収できた場合のみ、弁護士費用をいただいておりますので、弁護士費用をあらかじめご用意いただく必要はありません。(2021年9月時点)

債務整理についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。