「借金を早く返してしまいたいな」

借金をしている方の多くが、こう思われているのではないでしょうか。

借金は返済期間が長くなるほど利息で膨らんでしまいます。

早く借金から解放されるためには、借金と家計をしっかり「把握」し、無理のない返済の「計画」を立て、計画に沿って支払いを「実行」していくことが肝心です。

そこでこの記事では、

- 借金を早く返すコツ

について、弁護士が解説します。

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。

債務整理に関するご相談は何度でも無料!

費用の不安を安心に。気軽に相談!3つのお約束をご用意

国内65拠点以上(※1)

ご相談・ご依頼は、安心の全国対応

ステップ(1)借金と家計の状況を「把握」する

たとえばスポーツで早く上達したいと考えた時、現状(自分の弱点・課題)を把握し、到達目標を確認します。そうすれば、その目標を達成するために何をすればいいのかが自ずと見えてくるはずです。

借金問題についても同様に、到達目標“早く返す”にたどり着くためには、何をしたらいいのか、まずは現状を把握することが大切です。

(1)借金の現状を「把握」する

まず、借金を早く返すために、次の手順で借金の現状を把握しましょう。

- お金を借りている人や会社(債権者)を一覧表にしてみる

- 債権者ごとに、いつまでに、いくらずつ返済して、総額でいくら返すのかを書き出す

債権者がわかっている場合には、返済予定表や各金融機関のWebサイト(会員専用ページ)で確認してみるか、直接電話で問い合わせるといいでしょう。

もしどの金融機関から借りたのか思い出せないなら、こちらの記事もご確認ください。

借金が『増える』仕組み

金融機関からお金を借りた場合、借りたお金と同額を返せば返済が終わるというわけではありません。。

通常は、約束どおりに返済する場合でも、利息が発生しますし、約束した期日に返済できなければ遅延損害金が発生します。

利息の一般的な計算方法は、以下のとおりです。

利息=元本額×金利の利率×借入期間

金利は、一般的に年利(元本に対する1年間の利息を割合で示したもの)が採用されています。たとえば、100万円を年利10%で1年間借りた場合の利息は、100万円×10%×1年で10万円となります。

詳しくはこちらの記事もご確認ください。

(2)家計の現状を「把握」する

借金を返すためには、返済に充てるお金が必要です。借金を早く返せないのは、返済に充てられるお金が十分に確保できていないことが原因であることが多いです。

そこで、借金の現状を把握すると同時に、家計の現状を把握しましょう。

なるべく正確に収入・出費の状況を記載しましょう。次の項目で毎月かかる金額を千円単位で書き出してみてください(その他にも毎月固定でかかっている費用があれば、漏れなく書き出してください)。

| 収入 | 支出 |

|---|---|

| 本人の収入 (配偶者の収入) 公的手当て 援助 その他 | 家賃・住宅ローン・管理費等 食費 水道光熱費 通信費 新聞代・NHK 保険料 駐車場代 ガソリン代 医療費 教育費 交通費 被服費 雑費(日用品費) 交際費 嗜好品(タバコ、お酒等) 税金 年金 健康保険 仕送り 養育費等 本人分の借金の返済 (家計を等しくする同居人の借金の返済) |

レシートを保管していなければ、現金で支払ったものを完全に把握するのは難しいかもしれません。家計簿をつけるとお金の流れが見えやすくなるので、アプリなどで家計簿をつける習慣をつけるのもおすすめです。

一般的に、収入から借金の返済以外の支出を差し引いた金額が、借金の返済に充てられるお金となります。

ステップ(2)無理なく実行可能な返済プランを「計画」する

借金を早く返すための計画を立てるコツは、次の2つを意識することです。

- 月々の返済金額を増やす

- 利息の支払を減らす

この2つのポイントについて、より詳しく解説します。

(1)月々の返済金額を増やす

月々の返済金額を増やせば、その分元金の返済に充てられる金額も増えるため、借金を早く返せるようになり、利息の支払総額も抑えられることになります。

月々の返済金額を増やすために検討すべきことは、支出の削減・収入の増大です。

(1-1)日々の積み重ねが大切!支出の削減

先ほど支出状況を書き出したメモをみて、どこか削れるところがないかを考えてみましょう。

たとえば、タバコやお酒の料金で毎月1万5000円を支出しているのであれば、健康のためにもタバコやお酒の量を減らすことをおすすめします。

また、自動販売機で飲み物を買う代わりに水筒を持っていけば、いくらか支出を削ることができるはずです。1日に削れる支出は100円程度に過ぎないものでも、1ヶ月あたりでみると、約3000円も削ることができます。

加えて、支出をさらに削減したいのであれば、家賃が安いところに引っ越す、保険料金を見直す、携帯料金のプランを見直すなど固定費を下げる努力もしたいところです。

通常、金融機関からの借金を早く返すことができれば、その分だけ利息の支払総額を抑えることができます。借金の返済期間中だけでも、遊興費など生活に必須とはいえない支出を削って返済に充てることで、借金を早く返済できるようになるでしょう。

(1-2)生活に経済的なゆとりが生まれる?収入の増大

既に倹約した生活を送っており支出を削ることが難しいのであれば、収入を増やせないか検討してみましょう。

例えば、会社で副業が許可されているのであれば、ダブルワークをするのがいいでしょう。もしサービス残業が多く、ダブルワークをできないのであれば、転職と同時に、残業代請求を検討してみるのも1つの方法です。

転職する場合には、転職する前に収入や支出の見込みなどについて慎重に判断すべきです。退職により退職金が支給されるのであれば、退職金を使って借金を早く返すことができる可能性もあります。

(2)利息の支払い額を減らす

利息が多ければ多いほど、同じ金額を返済し続けた場合の返済期間は長くなります。

たとえば、次の2つのケースを想定してみましょう。

- 100万円を年利10%で借りるケース

- 100万円を年利15%で借りるケース

単純計算ですが、年利10%であれば利息は10万円であるのに対し、年利15%であれば利息は15万円であり、借入先が得ることができる月の利息はそれぞれ約8400円、約1万2500円となります。

そのため、毎月同じ金額を返済した場合には、年利が高いほど、元金に当てられる金額が減ってしまうので、通常、返済期間が長くなり、支払総額も増えることになるのです。

そのため、お金を借りるときにはなるべく金利の低いところで借りるのが、いいでしょう。もし既に金利の高いところでお金を借りたなら、借り換えや、「おまとめローン」を組む方法があります。

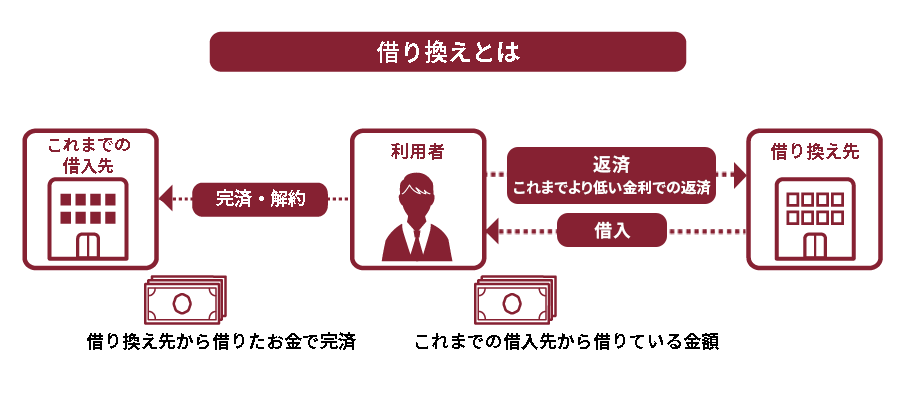

借り換えとは、今借りている業者よりも低金利の業者から借り入れし、そのお金で今借りている業者の借金を完済することで、利息の支払い額を抑えるものです。

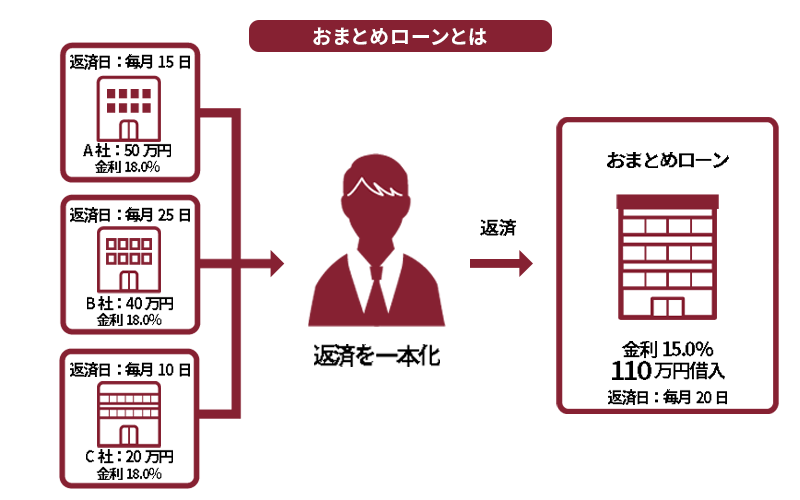

「おまとめローン」とは、複数の業者からの借金を借り換えによって一本化できるローン商品です。返済先を1社にまとめることで、返済先の管理も楽になります。

借り換えやおまとめローンを利用する場合には、利率や返済総額を十分に検討しましょう。

おまとめローンを提供しているところであれば必ず利率や総返済額が下がるというわけではありません。現在の借入れ先と利用を考えているおまとめローン先の金利等を比較の上、メリットがあるかどうか確認しましょう。

また、そもそも借り換えでも、おまとめローンでも、利息の支払が発生することには変わりません。

返済が長期化すれば借金の総額が増えてしまう懸念は残るため、借り換えやおまとめローンをする場合には、繰り上げ返済により、借金を早く返すことができる家計の余裕があることが望ましいです。

ステップ(3)返済プランを「実行」する!

ステップ(2)で立てたプランに基づき、返済をスタートします。

しかし、当初は無理のない返済プランを立てていたとはいえ、時には予想外の出来事が起こって返済が行き詰まることもあり得ます。

自力で借金を返済していくことに不安を感じたり、自力では返済できないと感じたら、「債務整理」を検討することをおすすめします。

債務整理とは、借金を減額したり、支払に猶予を持たせたりすることにより、借金のある生活から解放されるための手続のことです。

債務整理には主に、任意整理、個人再生、自己破産があります。

- 任意整理

支払い過ぎた利息がないか(借金が減らないか)負債を再計算します。残った負債について、数年間での分割払や将来利息のカットなどによる支払の負担減を目指し、個々の債権者と交渉します。

- 個人再生

負債を支払えなくなってしまうおそれがあるときに、裁判所から認可を得て、法律に基づき決まった金額を原則3年間で支払っていく手続です。

ケースにもよりますが、任意整理よりも大幅に総支払額を減らせることがあります。

- 自己破産

債務者の収入や財産からは負債を返済できない場合に、裁判所から原則全ての負債について支払を免除してもらう(免責許可決定)ことを目指す手続です。

一定の財産は処分される可能性がある、一定の職種は手続中の従事が制限されるなどの注意点はありますが、3つの手続の中で最も支払負担を軽くできる可能性があります。

※債務整理をしても、税金など一定の支払義務を減らしたりなくしたりすることはできません。

どの債務整理が最適かは、抱えている負債の額や家計状況、収入などによって異なります。

弁護士とご相談のうえ、手続を選択することをおすすめします。

【まとめ】コツを知れば借金を早く返済できるかも

今回の記事のまとめは次のとおりです。

借金を早く返済するためには、次の3ステップを踏む。

- 借金の全体像と家計(返済にいくら充てられるか)を把握する。

- 返済プランを立てる。早く返し終わるためには、毎月の返済額を増やしたり、おまとめローンなどで利息を減らせないか検討することなどがおすすめ。

- 返済プランを実行する。支払っていけるか不安になった場合は、支払の負担を減らせる可能性のある債務整理を検討する。

アディーレ法律事務所では、所定の債務整理手続につき、所定の成果を得られなかった場合、原則として、当該手続に関してお支払いただいた弁護士費用を全額ご返金しております。

また、完済した業者への過払金返還請求の手続の場合は、原則として過払金を回収できた場合のみ、弁護士費用をいただいておりますので、弁護士費用をあらかじめご用意いただく必要はありません。(2021年8月時点)

債務整理についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。