数次相続(すうじそうぞく)は、ある方が亡くなって相続が開始し、その遺産分割協議が終わる前に、相続人の一人がさらに亡くなって別の相続が開始した場合のことをいいます。

「再転相続(さいてんそうぞく)」「相次相続(そうじそうぞく)」ということもあります。

数次相続の相続手続は通常の相続と同じことも多いです。ただし、一次相続と二次相続とで相続人が異なる場合には、遺産分割協議は別々に行った方がスムーズに進むでしょう。

また、相続税の申告期間や基礎控除額なども変わる可能性があります。

数次相続の手続きは、相続が重なって発生しているため通常の相続よりも複雑です。必要な手続きについて、弁護士などのサポートを受けることを検討しましょう。

ここを押さえればOK!

数次相続の手続には、被相続人の財産と相続人の調査、相続放棄の検討、遺産分割協議書の作成、相続登記が含まれます。相続税申告では、一次相続の申告と納税義務が二次相続の相続人に引き継がれ、申告期限の延長や相次相続控除、配偶者の税額軽減などの特例が適用される場合があります。

数次相続は通常の相続手続より複雑なため、弁護士のサポートを受けることが推奨されます。相続についてお悩みの方は、一度アディーレ法律事務所にご相談ください。

相続手続のご相談は何度でも無料!

自宅でらくらく「おうち相談」

「相談会場が遠い」「外出するのが億劫」「人目が気になる」

アディーレならお電話・スマホでいつでも・どこからでも気軽に無料相談!

数次相続の基本知識

まず、相続が連続するような状況について、基本的な知識を説明します。

(1)数次相続とは

数次相続は、亡くなった方の相続(一次相続)の遺産分割協議が終わる前に、相続人の一人が亡くなって次の相続(二次相続)が発生することです。一次、二次と相続が重なっていくので、「数次相続」と言われています。

相続手続は何年もかかることもありますので、珍しいケースではありません。

例えば、親が亡くなり、その後遺産分割協議が終わる前に、子が亡くなる場合などです。

このようなケースでは、通常の相続手続きとは異なる点があります。

似たような言葉として、次のような言葉があります。いずれも、相続が一定期間内に連続して発生した場合に使われますが、着目する点が異なります。

- 再転相続(さいてんそうぞく):

一次相続の放棄・限定承認の熟慮期間が経過する前に、その相続人が亡くなったとき。二次相続の相続人が相続放棄・限定承認をする際に重要な観点。 - 相次相続(そうじそうぞく):

一次相続から10年以内に、相続人が亡くなったとき。

控除があるので相続税の申告のときに重要な観点。

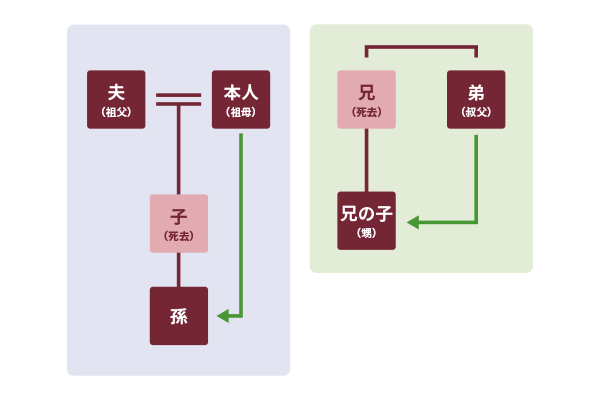

(2)代襲相続との違い

代襲相続(だいしゅうそうぞく)は、相続人が先に亡くなった場合に、その子が代わりに相続する制度です。具体的には、次の2つのケースが考えられます。

- 子の代わりに、祖父母から孫へ

- 兄弟の代わりに、叔父・叔母から甥・姪へ

数次相続の手続き方法

数次相続の手続は、次のような流れで行います。

- 被相続人の財産の調査

- 相続人の調査と確定

- 相続放棄の検討

- 遺産分割協議書の作成

- 相続登記

順に説明します。

(1)被相続人の財産の調査

まず、亡くなった人の全財産を把握します。主な財産としては、現金、預貯金、車、不動産、有価証券などがあります。また、負の財産である借金やローンも調査します。

相続財産の調査について詳しくはこちらの記事をご覧ください。

(2)相続人の調査と確定

被相続人の財産の調査と並行して、相続人の調査を行います。

数次相続の場合、一次相続の一部の相続人が亡くなっていますので、その亡くなった方の相続人を調査する作業も必要です。

相続放棄した相続人がいる場合、次順位の法定相続人が相続人となります。

相続人の調査は、被相続人の死亡から誕生までの戸籍謄本をさかのぼって取り寄せていく中で行います。

特に被相続人に離婚歴がある場合には、以前の婚姻で子や孫がいないかの確認が重要です。遺産分割協議は相続人全員で行う必要があり、1人でも相続人を欠いている場合には無効となってしまうためです。

戸籍の取得方法について詳しくはこちらの記事をご覧ください。

(3)相続放棄

相続放棄は、相続人が相続権を放棄し、初めから相続人でなかったことになる手続きです。

相続放棄した場合、遺産を一切相続しません。

被相続人に借金が多かったり、遺産を一部の相続人に集中させたり、相続にかかわりあいたくなかったりする場合に選択されることが多いです。

A(祖父)が亡くなり、その後相続人のB(父)も亡くなった場合、Bの相続人となったC(子)のケースで考えます。A➡B(一次相続)、B➡C(二次相続)の二つの相続が存在します。

Cは、数次相続の相続放棄について、原則として自己のために相続の開始があったことを知ったときから3ケ月(熟慮期間)以内に、次のような対応が可能です。

- 一次相続を承認(相続)した後、二次相続を承認(相続)する

- 一次相続を相続放棄した後、二次相続を承認(相続)する

- 一次相続を相続放棄した後、二次相続も相続放棄する

- 二次相続を相続放棄する(一次相続の相続人の地位を引き継がないので、一次相続の権利はない)

例えば、子Cは、二次相続の被相続人である父Bの相続を放棄して、一次相続の被相続人である祖父Aの相続を承認することはできません。父の相続を放棄すれば、父の相続人ではなかったことになるので、父が有していた祖父の相続の承認・放棄できる地位を引き継がないからです。

(4)遺産分割協議を行う

数次相続においても、遺産分割協議は必要です。

二次相続の被相続人Bは、一次相続の相続人として、一次相続の被相続人Aの遺産について、相続分に応じた共有持分権を取得しています。この共有持分権は、Bの遺産となります。

したがって、二次相続の相続人Cが一次相続の遺産を引き継ぐためには、まず、一次相続についての遺産分割手続が必要です。

例えば、一次相続で父親がなくなり、二次相続で母親が亡くなって子どもがいるような場合は、遺産分割協議は1回でまとめて行う方が簡便でしょう。一次相続の相続人は母と子、二次相続の相続人は子で、一次相続と二次相続の相続人は子で完全に重複している(他界した母は除く)ため、まとめて合意した方がスムーズだからです。

一方、一次相続で父親の兄弟(妻子なし)が亡くなった場合で、両親もすでに亡くなっていた場合、その相続人は父親と他の兄弟です。二次相続で父親が亡くなった場合、その相続人は母親と子どもになります。このような場合、一次相続と二次相続の相続人はそれぞれ異なりますので、それぞれ別に遺産分割協議を行います。

遺産分割の分割方法や手続きの流れについて詳しくは、こちらの記事をご覧ください。

遺産分割協議書の作成方法について詳しくは、こちらの記事をご覧ください。

(5)相続登記

相続登記は、原則として、一次相続の相続登記、二次相続の相続登記と別件として申請して行います。

ただし、一次相続で不動産の権利を取得しているのが1名である場合には、1件の申請で登記することが可能で、登記費用の節約につながります。

参考:相続登記ガイドブック 相続登記の手続きについて(詳細編)|法務局

2024年4月1日から、不動産の相続人は、法律上、相続したことを知った日から3年以内に、相続登記を申請する義務があります。

それ以前に相続したことを知った不動産については、2027年3月末までに登記が必要です。

不動産の相続手続は法務局で行います。

登記申請書、不動産を取得する者の住民票のコピー、固定資産評価証明書、相続関係説明図、遺産分割協議書、印鑑証明書(相続人全員分)など様々な書類が必要です。

相続登記の申請は、必要書類が多く、申請書の作成にも法律や登記の知識と経験が必要な分野なので、多くの方は弁護士や司法書士に依頼して行います。

遺産分割協議を弁護士に依頼している場合には、登記申請を代理でしてもらえないか相談してみましょう。

参考:【法務省/相続登記の義務化】不動産を相続したらかならず相続登記!|法務省

数次相続の相続税申告の注意点

数次相続における相続税の申告には、次のような注意点があります。

- 一次相続の相続税の申告と納税義務は、二次相続の相続人が行う

- 二次相続の相続人は、一次相続の申告期限を延ばせる

- 二次相続の相続税申告では、相次相続控除を受けられる場合がある

- 配偶者の税額の軽減が適用できる場合も

(1)相続税申告と納税義務の引き継ぎ

数次相続では、一次相続の相続人が亡くなっていますので、その人がすべきであった一次相続の相続税の申告と納税義務が、二次相続の相続人に引き継がれます。

(2)相続税の申告期限の延長

相続税の申告期限は、被相続人の死亡を知った日の翌日から10ケ月以内に行います。

そして、相続税の申告期限前に二次相続が発生した場合、二次相続の相続人がその相続の開始があったことを知った日の翌日から10ケ月以内に、申告期間を延長することができます(相続税法27条2項)。

相続税の申告は、一定額以上の相続財産がある場合に必要です。

(3)相次相続控除

二次相続の相続税申告で、相次相続控除を受けることができます。

一次相続と二次相続の間が10年以内で、一次相続の相続人が相続税を課されていた場合には、相続税の負担が過重とならないよう、二次相続の相続税申告においては、一次相続の一定の相続税額が控除されます。これを、相次相続控除といいます。

参考:No.4168 相次相続控除|国税庁(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4168.htm)

(4)配偶者の税額の軽減

一次相続で父親が亡くなり、母親と子が相続したが、遺産分割協議が終わる前に母親が亡くなったときなどに、特に重要です。

この場合、一次相続の相続人全員と、二次相続の相続人全員が、一次相続で配偶者に財産を取得させるとの分割協議を行ったときは、配偶者の税額軽減が適用されます(相続税法基本通達19条の2-5)。

配偶者の税額軽減の適用を受けるためには、一次相続で配偶者に財産を取得させる、二次相続でその財産を分割する、という2段階の遺産分割を行うことを、遺産分割協議書において明確にする必要があります。

ただ、一次相続で、税額軽減を適用するために配偶者に財産の大半を取得させた場合、結果として二次相続のときに支払う相続税が高くなってしまう場合がありますので、注意が必要です。

参考:No.4158 配偶者の税額の軽減|国税庁(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4158.htm)

参考|相続税法基本通達第19条の2-5|国税庁(https://www.nta.go.jp/law/tsutatsu/kihon/sisan/sozoku2/02/06.htm)

数次相続は弁護士に相談を

数次相続は、二つ(以上)の相続が重なるため、一般的に通常の相続よりも複雑で、法的知識を有していなければ対応が難しいこともあります。

そのため、相続手続に当たる方は、弁護士に相談することをお勧めします。

弁護士は、相続手続の全体を把握し、すべきことと、してはならないこと、すべきことの順番など、適切なアドバイスを提供してくれるでしょう。

また、法律事務所によっては、相続登記や相続税の申告など大変な手続きについてまとめてサポートを受けられます。

相談は無料だったり、電話で相談できたりする法律事務所も多いので、一度相談してみてはいかがでしょうか。

【まとめ】数次相続は通常の相続より複雑|早めに弁護士に相談を

相続は、財産の調査や相続人の確定や遺産分割協議、相続税申告など多くの手続きが必要です。特に、数次相続では二つ(以上)の相続が重なっているため、手続きが複雑になります。弁護士のサポートを受けて、必要な手続きをスムーズに進めましょう。

相続手続に不安がある方は、一度アディーレ法律事務所にご相談ください。