借金の返済に困っている方にとって、借入先を忘れてしまうことは珍しくありません。

借入先の社名が変わったり、複数の貸金業者から借金をしていたりすると、どこからいくら借りているのかわからなくなってしまうこともあります。

しかし、債務整理(過払い金返還請求を含む任意整理、個人再生、自己破産)をするためには、借入先を特定する必要があります。

この記事では、信用情報の開示方法や書類の確認手順を詳しく解説し、借入先を特定するための具体的な対処法を紹介します。借入先を忘れてしまった場合でも、債務整理に取り組むための情報を提供しますので、ぜひ参考にしてください。

この記事を読んでわかること

- 債務整理のためには借入先の特定が必要な理由

- 借入先を忘れた場合の対処法

- 信用情報機関に対する開示請求方法

ここを押さえればOK!

借入先を忘れてしまった場合でも、信用情報機関に信用情報の開示請求をしたり、書類を確認したりして特定する方法があります。

信用情報機関にはCIC、JICC、KSCの3つがあり、それぞれ開示請求方法や手数料が異なります。

信用情報の開示請求は、郵送やインターネットを利用して行うことができ、一定の手数料が必要です。借入先を忘れてしまった場合は、3つすべての信用情報機関から開示を受けると良いでしょう。また、契約が古かったり借入先が個人だったりすると、信用情報機関から情報が得られません。このような場合は、契約書や領収証、通帳、振り込み明細書、カードなどの書類を確認して調べることも重要です。

借入先を特定することは、過払い金返還請求や任意整理、自己破産、個人再生などの債務整理手続きを進めるために不可欠です。

借金の返済に困っているが複数借りていて状況がよくわからない、過払い金があると思うがどこかわからない、というケースでは、信用情報の開示請求を早めに行い、弁護士に相談することが重要です。

債務整理に関するご相談は何度でも無料!

債務整理をするために、借入先の特定が必要な理由

債務整理をする際、対象とする(元)借入先について、どこから借りたのか特定が必要です。

理由をご説明します。

(1)過払い金返還請求の場合

過払い金返還請求とは、借入先に対して、払いすぎていた利息の返還を請求することです。

借入先から、自主的に、「あなたに払い過ぎたお金がある」と教えてくれることはありません。

過払金返還請求をする場合、自分で、どこに、どれくらい払い過ぎた利息があるかどうかなどを調べなくてはいけないのです。

そのため、過払い金返還請求をしようとする借入先がどこかを特定する必要があります。

(2)その他の任意整理の場合

過払い金返還請求以外の任意整理の場合、残っている負債について、借入先に個別に交渉します。

具体的には、交渉による、将来の利息カットによる返済額の減少や、返済期間の長期化による月々の返済額負担の軽減を目指します。

そのため、任意整理の交渉をする相手を特定する必要があるのです。

(3)自己破産・個人再生の場合

自己破産や個人再生しようとする場合、原則として、全ての借入先に対し債権届出を提出するように通知し、債権額の確定などをしなければなりません。

そのため、借入先がどこか特定する必要があります。

借入先を忘れた場合の対処法

では、借入先を忘れた場合や、会社の名前が変わってどこから借りたのか分からない場合はどうしたらいいのでしょうか。

借入先を忘れた場合の対処法をご説明します。

(1)信用情報の開示を受けて借入先を特定する

貸金業者や銀行などからの借入れであれば、借入先を忘れた場合でも信用情報に記載されている可能性があります。

そこで、信用情報機関から信用情報の開示を受けて、借入先を特定する方法があります。

(1-1)信用情報とは?

信用情報とは、借入れの申込みや契約などに関する情報のことをいい、信用情報機関に登録されています。

具体的に次のようなものを含みます。

- 個人情報: 名前、住所、生年月日、勤務先など契約の基本的な情報。

- 信用取引情報: クレジットカードの利用履歴、ローンの借入・返済履歴、残高など。

- 返済状況: 返済の遅延や滞納の履歴、現在の借入残高など。

- 債務整理情報: 破産、個人再生、任意整理などの情報。

例えば、A信販会社(仮名)と契約してクレジットカードやカードローンを利用している場合を考えてみます。A信販会社は、氏名・年齢・年収・住所・勤務先などの契約内容や利用履歴、借入履歴、残高、返済状況などの情報を、信用情報機関に登録します。

したがって、信用情報機関から信用情報の開示を受ければ、原則として、どこの金融機関から借入れをしたのか調べることができます。

ただし、完済から5年が経過している場合など、当該借入先の情報が削除されている場合には、過去全ての借入れの記録が残っているわけではありません。

(1-2)信用情報機関とは?

信用情報機関とは、信用情報を管理している機関のことです。

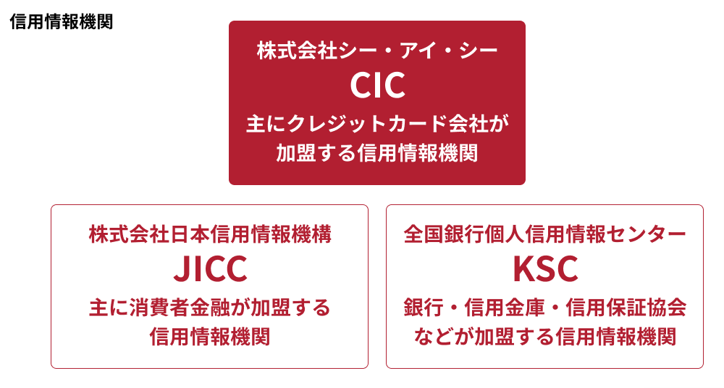

信用情報機関には、次の3つがあります。

| 信用情報機関名 | 説明 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | 主にクレジットカード会社が加盟する信用情報機関 |

| 株式会社日本信用情報機構(JICC) | 主に消費者金融が加盟する信用情報機関 |

| 全国銀行協会(全国銀行個人信用情報センター・KSC) | 銀行や信用金庫、信用保証協会などが加盟する信用情報機関 |

(1-3)どの信用情報機関から信用情報の開示を受けるのか?

借入をする金融機関によって、どこの信用情報機関に信用情報が登録されるかは異なります。

借入先がどの信用情報機関に加盟しているかは、次の方法で確認します。

- 借入時の申込書や契約書の約款を見る

- CIC、JICC、KSCのホームページにある加盟会員の一覧を見る

借入先がどこだったのか忘れてしまった場合はどうしたら良いですか?

手数料はかかりますが、CIC、JICC、KSCの3社すべてから信用情報の開示を受けるのが良いでしょう。

(1-4)信用情報開示の方法

信用情報の開示は、次のどちらかの方法で行います。

- 郵送

- インターネット利用

信用情報機関によって、具体的な請求方法や手数料が異なります。

下記で本人が請求する場合の手続きの概要を説明します(2024年7月時点)。ただし、今後請求方法や手数料が変更される可能性もあります。

開示請求前に、CIC、JICC、KSCのホームページで最新の開示請求の情報を確認するようにしてください。

※本人以外にも、法定代理人、本人の依頼を受けた代理人、本人が死亡した場合の相続人も開示請求ができます。ただし、開示方法や必要書類は今回紹介するものとは異なりますので、別途信用情報機関のホームページをご確認ください。

CIC

| 申請方法 | 準備するもの/原則的な提出書類など | 手数料など |

|---|---|---|

| パソコン又はスマホ | ・クレジット等の契約に利用した電話番号 ・メールアドレス等 | 500円(税込) ※初回開示から96時間以内に再開示を行った場合、手数料は無料 ※本人名義のクレジットカードでの一括支払又はキャリア決済による支払い |

| 郵送 | ・開示申込書 ・本人確認書類2点(運転免許証、マイナンバーカード等) ・1500円分の定額小為替証書又は開示利用券 | 1500円(税込) ※速達による送付などを希望する場合は、追加分の費用が必要 ※定額小為替証書(発行には別途手数料がかかる)又は開示利用券購入(発行には発券手数料がかかる)により支払い |

JICC

| 申請方法 | 準備するもの/原則的な提出書類など | 手数料など |

|---|---|---|

| スマホの専用アプリ | ・クレジット等の契約に利用した発信番号を通知できる電話等 ・郵送で結果を受け取る場合等は本人確認書類2点(運転免許証、マイナンバーカード等)が必要 | 1000円(税込) ※スマホアプリでの開示請求は本人名義のクレジットカードでの一括支払、コンビニ払等のオンライン収納代行又はキャリア決済による支払 |

| 郵送 | ・信用情報開示申込書 ・本人確認書類2点(運転免許証、マイナンバーカード等) ・郵送開示利用券 | 1300円(税込) ※速達による送付等を希望する場合には、別途費用が必要。 ※コンビニで郵送開示利用券を購入する(別途チケット発券手数料がかかる) |

KSC

| 申請方法 | 準備するもの/原則的な提出書類など | 手数料など |

|---|---|---|

| パソコン又はスマホ (専用アプリ「TRUSTDOCK」が必要) | ・SMSが受信できる携帯電話やスマホ、メールアドレスが必要 ・マイナンバーカードによる公的個人認証(NFCを搭載したスマホ、専用アプリが必要)又は顔写真付き本人確認書類と申込者の顔の撮影が必要 | 1000円(税込) ※インターネットでの開示請求は本人名義のクレジットカードでの一括支払、PayPay又はキャリア決済による支払 |

| 郵送 | ・開示請求申込書 ・本人確認書類2点(運転免許証、マイナンバーカード等) ・本人開示・申告手続利用券 | 1500円(税込) (別途、発券手数料が必要) ※速達による送付を希望する場合は、追加費用が必要 ※コンビニで「本人開示・申告手続利用券」を購入する(コンビニによって発券手数料が異なる) |

開示請求した事実はブラックリストには載らない

信用情報の開示請求をしても、信用情報に事故情報が登録される(いわゆる「ブラックリスト」に載る)ことはありません。

借金の滞納が何ヶ月にもわたると、ブラックリストに滞納の事実が事故情報として登録されます。

その結果、クレジットカードやローンの審査が通りにくくなります。

しかし、開示請求した事実は事故情報ではありませんので、開示請求をしたからといってブラックリストに載ることはありません。

ブラックリストの登録情報や登録期間について詳しくはこちらをご覧ください。

(2)借金の契約書や領収証、通帳、振り込み明細書、カードなどを調べる

個人から借りた場合には、個人は信用情報機関に加盟していませんので、信用情報機関に開示請求しても、借金の内容はわかりません。

銀行など信用情報機関に加盟している企業から借りても、契約終了後、一定の保有期間が経過した情報は信用情報機関から削除されます。このような場合には、信用情報機関に開示請求をしても、借入先の全てを知ることができません。

借入先を忘れた場合、信用情報機関に対する開示請求することに加えて、可能な限り、次のような書類を探して借入先を確認するようにします。

- 借金の契約書

- 借金の支払をしたときの領収証

- 借金の支払を銀行振り込みで行っていた場合は、通帳の記載内容や、振り込み明細書

- 借り入れに使っていたカード など

【まとめ】借入先を忘れた場合でも、調査により特定できる可能性はある!

この記事のまとめは次の通りです。

- 債務整理(過払い金請求、任意整理、個人再生、自己破産)をするためには、借入先の特定が必要

- 借入先を忘れた場合の対処法

(1)信用情報機関から信用情報の開示を受ける

(2)借金の契約書や領収証、通帳、振り込み明細書、カードなどを調べる

借入先を忘れてしまっても、弁護士に債務整理の相談をすることは可能ですので、1人で悩んでいるよりも、思い切って相談してみるのもいいでしょう。

しかし、どこから借りているのか、どれだけ借りて残高がどれくらいあるのかなどがわからないと、結局、具体的な回答は困難です。

借入先や借金の状況が分かってこそ、過払い金があるのか、任意整理で生活を立て直すことができるのか、自己破産をする必要があるのかなど、適切な方針を立てることができます。できるだけはやく信用情報の開示請求を行い、弁護士に相談するようにしましょう。

アディーレ法律事務所では、債務整理については、何度でも相談料は無料です。

また、アディーレ法律事務所では、所定の債務整理手続につき、所定の成果を得られなかった場合、原則として、当該手続に関してお支払いただいた弁護士費用を全額ご返金しております。

また、完済した業者への過払い金返還請求の手続きの場合は、原則として過払い金を回収できた場合のみ、成果に応じた弁護士費用をいただいておりますので、費用をあらかじめご用意いただく必要はありません(2024年7月時点)。

債務整理についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。