「個人再生では住宅ローンの残った家を残せる可能性があるって聞いたけど、もう住宅ローンのない家だったらどうなるんだろう?」

個人再生の手続きでは、自己破産とは異なり、基本的に財産を処分する必要がありません。しかし、高額な財産があると、個人再生で支払うこととなる金額が増えるおそれがあります。

そのため、住宅ローンの残っていない家があると個人再生で支払うこととなる金額も増える傾向にあり、個人再生を選択できない場合もあります。

このような場合には、一部の負債について減額を目指すことができる「任意整理」を検討するのがおすすめです。

この記事では、次のことについて弁護士が解説します。

- 個人再生の基礎知識

- 住宅ローンなしの持ち家があっても、個人再生を選択できるケース

- 持ち家に住宅ローンが残っていない人向けの手続き

個人再生の基礎知識

個人再生を検討するには、まず個人再生がどういった手続きかを把握する必要があります。個人再生について、簡単にご説明します。

(1)個人再生とはどんな手続き?

民事再生のうち、個人が利用するもので住宅ローンを除いた負債の総額が5000万円を超えない場合に、簡略化された手続きで進められるものを個人再生といいます。

個人再生をすれば、基本的に大幅に減額された負債を(※)、原則として3年間で分割して返済していくことができます。

※減額の程度は、負債の額、保有している財産などによって異なります。また、税金など一部の支払義務は減額されません。

また、個人再生の場合、自己破産とは違って、基本的に財産を手放すことが前提となっていません(高額な財産があると、個人再生で支払うこととなる金額が増える場合があります。また、ローンの残った財産は申立て準備に入った段階で債権者が引き揚げるケースがあります)。

個人再生と自己破産における5つの違い

個人再生と自己破産における特徴的な違いを5つ挙げると、次の表のとおりです。

| 個人再生 | 自己破産 | |

|---|---|---|

| 債権者への支払い継続の要否に関する違い(※1) | 原則支払いが必要 | 原則支払い不要 |

| 財産処分の違い | 基本的に財産を処分しなくて済む | 一定の財産は基本的に処分が必要 |

| 資格制限に関する違い | 特に制限なし | 制限職種が存在する |

| 郵便物の転送に関する違い | 特に制限なし | 一定期間中、「破産管財人」(※2)に転送される (管財事件の場合) |

| 負債の原因による違い | 基本的に制限なし | 事情次第で手続選択が困難なことも |

(※2)裁判所での自己破産の手続きが「管財事件」という方法で進められることとなった場合に、裁判所から選任されます。破産管財人は、借金が膨らんだ経緯や財産などの調査・配当などを行います。

そのほか、自己破産を「管財事件」で進めることとなった場合には、基本的に2泊以上の宿泊を伴う出張などについて、あらかじめ「破産管財人」を通じて裁判所に連絡しなければならないという制約があります。

個人再生と自己破産の違いについて詳しくはこちらをご覧ください。

この表に示したとおり、基本的に財産を処分しなくて済むのが個人再生です。

それならば、「個人再生をすれば、持ち家を手元に残すことができる」のではないか、と思うかもしれません。確かに、自己破産と異なり、個人再生をしたからといって持ち家を手放さざるを得なくなるわけではありません。

しかし、持ち家があると個人再生をしても負債を大して減縮することができず、結果的に持ち家を手放さざるを得ない可能性があるのです。

なぜなら、個人再生では財産を基本的に手放さなくてよい代わりに、一定の価値のある財産があれば、再生計画における弁済額が増えてしまうおそれがあるからです。

それでは、個人再生での弁済額がどのように決まるのかをご説明します。

(2)個人再生における弁済額

個人再生の手続きの進め方には、小規模個人再生と給与所得者等再生の2種類があります。小規模個人再生の方が給与所得者等再生よりも弁済額が低くなる傾向にあり、基本的には小規模個人再生で手続きを進められることが多いです(※)。

※小規模個人再生で進めるためには、再生計画案が決議に付された段階で、再生債権者の数の2分の1以上の反対がなく、かつ反対した再生債権者の債権額の合計が全債権額の2分の1を超えていないことが必要です(もし、これらの条件を満たした反対(不同意)の意見を出されてしまうと再生計画案は否決となり、手続きが廃止になってしまいます)。

そのため、借入れの経緯や債権者の顔ぶれ等から過半数の債権者が再生手続きに不同意の意見を出すと強く予想される場合、小規模個人再生は採れません。

もっとも、多くのケースでは、そもそも単独で再生計画案を否決できるだけの議決権を持っている債権者がいないか、あらかじめ再生手続きに不同意の意見を出さないことが推測できるため、小規模個人再生で進めることができるのが現状です。

小規模個人再生では、次の2つの金額のうちの高い方を支払う必要があります。

- 手続きの対象となる負債の額(基準債権総額)を、法律で定められた基準により圧縮した金額

- 自己破産の手続きをする場合に、原則手放すこととなる財産などの合計金額(清算価値)

1.の負債の圧縮基準については、法律で次のように決められています。

| 基準債権総額 | 圧縮の基準 |

|---|---|

| 100万円未満 | 総額 |

| 100万円以上500万円以下 | 100万円 |

| 500万円超1500万円以下 | 総額の5分の1 |

| 1500万円超3000万円以下 | 300万円 |

| 3000万円超5000万円以下 | 総額の10分の1 |

2.で問題となる保有財産としては、不動産、現金、貯金、保険の解約返戻金、自動車、退職金(原則8分の1相当額)などがあたります。

自己破産の手続きで基本的に手放すこととなる財産にどのようなものがあるか、詳しくはこちらをご覧ください。

住宅ローンなしの家の場合、基本的にはその不動産の価値がすべて清算価値として計上されることになります。

たとえば、負債総額600万円の人が800万円相当の家を持っていたとすれば、2.の清算価値が負債総額を上回ります。そのため、個人再生手続きによって負債を減額することはできず、600万円(と開始決定後の利息、遅延損害金)を支払うこととなります。このようなケースを「100%弁済」と呼びます。

結局のところ負債全額を支払わなければならないのですが、法律に基づいて個人再生の手続きを進めることができます(ちなみに、上記ケースで不動産が800万円へと換価が容易な事情などがある場合には、そもそも個人再生手続きの開始の要件である、支払不能のおそれがそもそもないもの(いわゆる資産超過)として、手続き自体を採れない可能性もあります)。

結局負債を全額払うことになるなら、そもそも個人再生をせずに支払い続ける場合と変わらないんじゃないですか?

そうとも限りません。たとえば、次のような事情があると、100%弁済でも個人再生をするメリットがあります。

- 既に債権者に給与差押えをされており、分割払いの和解をすることが困難な状況である

- 任意整理の前提として、高額の頭金を要求されている

もっとも、将来金利(今後発生する利息)のカットが見込める点などにおいて、100%弁済となる個人再生をするよりも任意整理をした方がメリットがあるケースが多いでしょう。

住宅ローンなしの持ち家があっても個人再生をすることの出来るケース

住宅ローンなしの持ち家に住んでいる場合に、個人再生で持ち家を残すことが出来るかどうかというのは難しい問題を孕みます。

たとえば、不動産の価値(清算価値)が高い場合には、手続きを採ろうとする本人に、以後それを支払えるだけの資力が見込めない可能性も出てきてしまうからです(逆にいえば、田舎で買い取り手が見つからないケースのように不動産の価値が安いため、清算価値が計画弁済総額の下限を下回り、手続きを採ろうとする本人がそれを支払えるだけの資力が見込める場合などには、個人再生をすることが出来るということになるでしょう)。

(例)次のような財産・負債の状況の人が小規模個人再生をしようとする場合

- 個人再生の対象となる負債:1600万円

→300万円 - 住宅ローンのない持ち家の価格:800万円

→800万円

この場合、個人再生で支払うこととなる金額の見込みは800万円です。800万円を3~5年以内で分割払いすることが困難な場合、個人再生を選択することは難しくなってしまいます。

一般的に住宅ローンなしの不動産はその価値について、ローンという負債を差し引いて見てもらえないので、価値が高額になる傾向があります。そのため、このような場合でも個人再生をすることが出来るケースは限られてくるといえます。

住宅ローンのない方向けの債務整理手続きは?

インターネット上で度々飛び交う「個人再生をすれば、持ち家を手元に残すことができる」との情報は、嘘ではありません。

ただし、個人再生によるメリットを受けることができる可能性が見込めるのは、一般的に、「住宅ローンを抱えつつ、住宅ローン以外の借金の返済で苦しんでいる方」です。

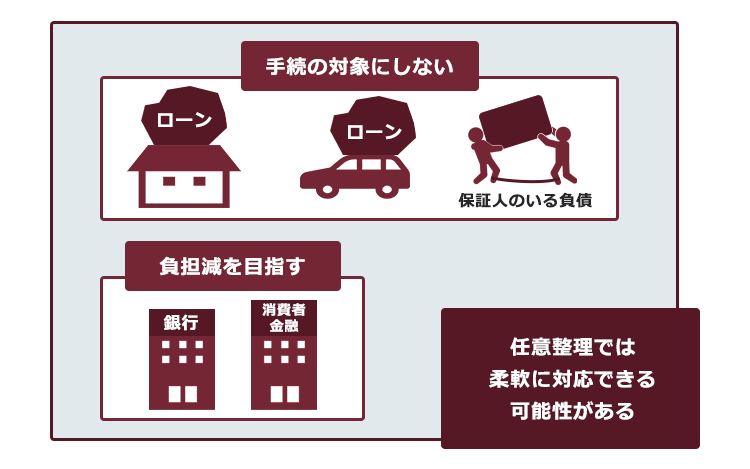

住宅ローンがないのであれば、まずは任意整理を検討するのがいいでしょう。

「任意整理」では、まず支払い過ぎた利息がないか負債を正確に再計算すること(引き直し計算)により可能であれば借金を減額します。その上で、将来金利をカットし、残りの負債を長期分割にすることで毎月の返済額を減らすことなどを目指し、個々の債権者と交渉します。

個人再生と任意整理における3つの違い

個人再生と任意整理の大きな違いは、主に次の3点です。

- 裁判所の利用の要否

- 支払不能のおそれの要否

- 借金の減額される幅

個人再生と任意整理の主な違いを表にまとめると、次のようになります。

| 個人再生 | 任意整理 | |

|---|---|---|

| 裁判所の利用の要否 | 必要 | 必要ではない |

| 支払不能のおそれの要否 | 必要 | 不要 |

| 借金の減額される内容幅 | 基本的に5分の4程度(住宅ローンは減額されない) ※計画弁済総額の下限で考えた場合 | 原則、将来金利のみ ※過払い金請求できる場合を除く |

個人再生と任意整理の違いについて、詳しくはこちらをご覧ください。

任意整理は、基本的に裁判所を利用する必要のない柔軟な手続きであり、将来金利カットなどの経済的メリットも見込めます。

さらに、どの債権者を手続きの対象にするかを選べる場合があるのも特徴です。確実に支払っていける見込みがあれば、保証人のついている債権者や不動産・自動車などのローン債権者を手続きから外すことも可能です(※)。

(※)一部の債権者を手続きから外すと、支払いが滞ってしまうところが出てくるという場合、このような柔軟な選択はできません。

任意整理がどのような手続きなのかについて、詳しくはこちらをご覧ください。

また家族など周囲に借金がバレない可能性が(個人再生や自己破産よりも)高いのも任意整理といえます。

【まとめ】住宅ローンなしの持ち家の場合、個人再生で負担をあまり減らせないおそれがある

今回の記事のまとめは次のとおりです。

- 個人再生とは、裁判所の認可を得たうえで、基本的に減額された負債(※)を原則3年間で分割払していく手続き。

※減額の度合いは負債の総額や所持している財産の価額などにより異なる。また、税金など一部の負債は減額の対象外。 - 個人再生では自己破産と異なり、一定の価値のある財産についても基本的に手放さなくてよい。その一方、一定の価値のある財産があれば個人再生での総支払額が増えてしまうおそれがある。

→住宅ローンのない家の場合、支払額の見込み次第では個人再生が困難 - 住宅ローンのない家を残しつつ他の負債について負担を軽減するためには、まずは任意整理を検討することがおすすめ。

個人再生は、住宅ローンの残った持ち家を守ることには向いている一方、住宅ローンなしの持ち家だと負担をあまり減らせないおそれがあります。

住宅ローンなしの持ち家を守るためには、任意整理の検討がおすすめです。

アディーレ法律事務所では、個人再生や任意整理などの債務整理についてのご相談を無料で受け付けております。

また、アディーレ法律事務所では、所定の債務整理手続きにつき、所定の成果を得られなかった場合、原則として、当該手続きに関してお支払いいただいた弁護士費用を全額ご返金しております(2022年11月時点)。

債務整理についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。