「個人再生をしようかと考えているけど、我が家の家計で払っていけるのかな?弁済額はいくらになるのだろう?」

個人再生を成功させるためには、あらかじめ個人再生の弁済額の計算方法を調べ、再生計画に沿って最後まで払っていけるか確認しておくことが大切です。

今回の記事では、「個人再生の弁済額の計算方法」について、弁護士が解説します。

ここを押さえればOK!

小規模個人再生では「負債の額」と「財産の額」の2つの基準で計算し、高い方の金額が弁済額になります。給与所得者等再生では、これに「収入の額」の基準を加えた3つの基準で計算し、一番高い金額が弁済額です。

弁済額が払えそうにない場合は、再生計画の支払い方法を工夫するか、破産を検討する方法があります。

個人再生の支払いは原則3年間で分割し、支払いが厳しい場合は5年以内の弁済が可能です。

借金返済が苦しいな、と感じたら、1人で悩まず、一度アディーレ法律事務所にご相談下さい。

個人再生の弁済額は2~3個の基準で決まる

個人再生には次の2種類があります。

- 小規模個人再生

- 給与所得者等再生

どちらの手続きかによって、最低限弁済しなければならない金額(最低弁済額)の計算方法が異なります。

※給与所得者等再生の方が弁済額が高額になりやすいこともあって、小規模個人再生を選ぶ方が多いです。

(1)小規模個人再生の場合

小規模個人再生の場合は、次の2つの基準で計算した金額の内、高い方の金額で決まります。

1.「負債の額」の基準

2.「財産の額」の基準

(2)給与所得者等再生の場合

給与所得者等再生の場合は、小規模個人再生の2つの基準に加えて、

3.「収入の額」の基準

を加えた3つの基準で計算した金額の内、一番高い金額で決まります。

では、この3つの基準について、それぞれ分かりやすく解説します。

「負債の額」基準

次の通り、個人再生開始決定時の負債総額によって、弁済額が変わります(民事再生法231条2項、241条2項5号)。

| 負債総額 | 弁済額 |

|---|---|

| 100万円未満 | 負債総額 |

| 100万円以上500万円以下 | 100万円 |

| 500万円超1500万円以下 | 負債総額×20% |

| 1500万円超3000万円以下 | 300万円 |

| 3000万円超5000万円以下 | 借金総額×10% |

(1)「負債総額」には、住宅ローンの残高と、抵当権などで担保されている額は含めない

ここでいう「負債総額」には、次の負債は含みません。

- 住宅ローンの残高(※)

- もし抵当権などの別除権を実行すれば、弁済に充当されるであろう額(例:時価)

※ただし、住宅ローンを滞納するなどして、抵当権などの別除権が実行され住宅の所有権を失ってしまった場合は、なおも残った住宅ローン残高は、負債額に含みます。

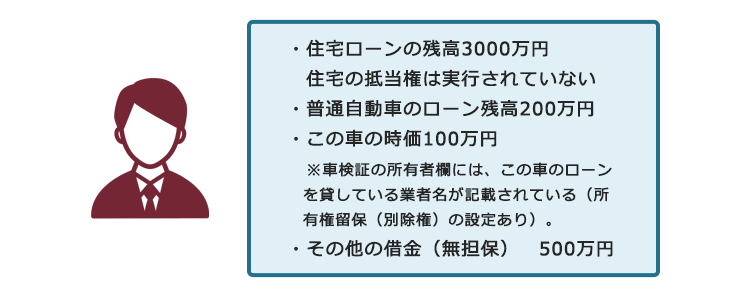

次の方の例で考えてみましょう。

この場合、負債総額は、次の通り600万円となります。

(車ローン200万円-車時価100万円)+その他借金500万円

=負債総額600万円

先ほどの表をみると、弁済額は、次の通り120万円となります。

負債総額600万円×20%

=弁済額120万円

(2)「負債総額」は、適正な利息で計算し直す

2010年6月17日以前に借入(キャッシング)を開始した方は、利息制限法の上限金利を超える金利で貸し付けを受けていた可能性があります。

しかし、利息制限法の上限金利を超える金利は本来払う必要がありません。そのため、利息制限法の上限金利を超えて金利を払っていた部分については、利息制限法の上限金利で計算し直して、正しい負債総額を出す必要があります(引き直し計算といいます)。

| 借入の額 | 利息制限法の上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円以上~100万円未満 | 18% |

| 100万円以上 | 15% |

これにより、大幅に負債総額が減る場合があります。

長年借金をしている人であれば、負債が減るどころか、返してもらうべきお金(過払い金)が発生していることもあります。

このように適正な利息で計算し直すと、実は、個人再生できるだけの負債がなく、任意整理など他の方針をとった方がいい、という場合もあります。

ご自身でもどのくらい負債が減るのか引き直し計算することは可能ですが、引き直し計算は煩雑でミスもしやすいため、弁護士などの専門家に相談してみるとよいでしょう。

過払い金について詳しくはこちらをご覧ください。

その他にも「負債総額」の決め方には細かいルールがありますが、大まかに理解するにはこれらの点を押さえておけばよいでしょう。

「財産の額」基準

簡単に言えば、「所有している財産の額(清算価値といいます)以上の額を弁済しましょう」、という基準です(民事再生法174条2項4号)。そして、民事再生法では、清算価値算定の基準時は、再生計画認可時としています(民事再生法236条、242条)。

清算価値に計上される財産は、個人再生を申立てる裁判所によって異なります。

たとえば東京地裁では、次に該当しない財産が清算価値として計上されます。

- 99万円未満の現金

- 残高が20万円以下の預貯金(保有口座の合計が基準です)

- 見込額が20万円以下の保険解約返戻金

- 処分見込価額が20万円以下の自動車

- 居住用家屋の敷金債権

- 電話加入権

- 支給見込額の8分の1相当額が20万円以下である退職金債権

- 支給見込額の8分の1相当額が20万円を超える退職金債権の8分の7

- 家財道具

- 差押禁止動産または差押禁止債権

※ただし、退職金債権は退職間際であれば、4分の1が清算価値に計上されることがあります。

※回収できていなくとも、過払い金も清算価値に計上されることがあるので気を付けましょう。

詳しくはこちらの記事もご確認ください。

計算方法の例

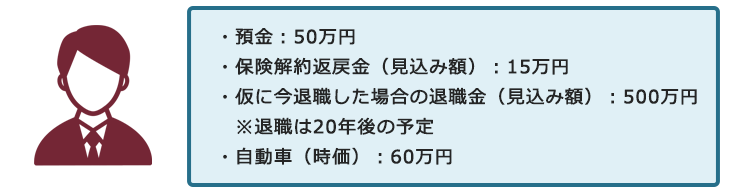

例えば、東京地方裁判所に、個人再生を申立てる人に次の財産があるとしましょう。

東京地方裁判所では、預貯金は20万円を超えると全額清算価値に計上されてしまうため、50万円の預金は全額が計上されます。

保険解約返戻金は、その見込額が20万円以下であるため、清算価値に計上されません。

退職金債権は、その8分の1相当額が62万5000円なので、この金額が計上されます。

最後に、自動車は処分見込額が20万円を超えるため、60万円が全額計上されます。

そうすると、清算価値の合計は、172万5000円です。

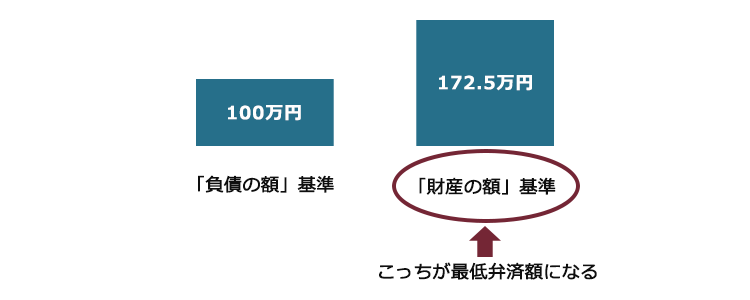

もし、この方の負債総額が500万円だとすると、先ほどの「負債の額」の基準での弁済額は、100万円となります。

この方が小規模個人再生を申立てる場合、弁済額の大きい方の、172万5000円(「財産の額」の基準)が、個人再生での最低弁済額になります。

「収入の額」の基準

給与所得者等再生では、これまでに説明した「負債の額」「財産の額」の基準の他に、「収入額」の基準もあります。

収入の額の基準というのは、「可処分所得」(かしょぶんしょとく)の2年分以上の金額を弁済しなければならない、というものです。

「可処分所得」とは、個人再生をする人の収入から、所得税・住民税および社会保険料を控除し、さらに政令で定められた生活費の金額を差し引いた後の所得の余剰分をいいます。

この収入から控除される生活費は生活保護を基準にした金額を参考にしていますので、扶養者が少なく年収が多い方は可処分所得が高額になってしまうことが通常です。

最低弁済額を原則3年かけて分割で弁済

個人再生では、これらの基準で計算された最低弁済額を、3年かけて分割で弁済していくのが原則です。

3年ではどうしても弁済が厳しい場合は、5年以内での弁済が認められることもあります(民事再生法229条2項、民事再生法244条)。

個人再生の弁済額は、払えそうにないと思った場合の対処法

いざ最低弁済額を計算してみると、思ったより高くて払えそうにないと思った方もいらっしゃるかもしれません。

そんな方は、次の2つの方法を検討してみるとよいでしょう。

- 個人再生の支払い方を工夫

- 破産

これらにつき解説します。

(1)個人再生の支払い方を工夫

再生計画に従って弁済する必要がありますが、再生計画には細かいルールがあります。

例えば、個人再生の再生計画では、次のルールがあります。

- 原則として3年の分割払い

(3年では支払えそうにない場合など、特別な事情がある場合は、5年以内の分割払いも可) - 3ヶ月に1回以上弁済しなければならない(民事再生法229条2項、244条)。

他方で、ルールに反しない範囲で支払い方法を決めることができます。

例えば、再生計画における第1回の支払期日は、「第2回以降の支払額よりも多い額を支払う」とすることにより、第2回以降の毎月の支払額を抑えることができます。

でも第1回目の支払額はどうやって用意したらいいの?

例えば弁護士に個人再生の手続きを依頼したことにより、債権者からの督促は止まり、原則として全債権者への支払いは止めます(ただし、住宅資金特別条項を利用する場合は住宅ローンの支払を続ける必要があるなど一部例外があります。支払を止めない債権につき詳しくは弁護士へお尋ねいただくことをお勧めします)。

この債権者への支払いを止めている間に、貯まったお金があればそれを充てるという方法もあります。

ただし、貯め方や、個人再生の申立てをする裁判所によっては、財産の額の基準で計算した弁済額が、貯めたお金の分、高額になってしまうことがあります。

また、債権者への支払が止まっている間に弁護士費用の分割払い等が必要となる場合がありますので、これまで返済していたお金すべてを貯めることができるわけでもありません。

- 貯めたお金は、個人再生の弁済額の計算の上でどのように扱われるのか

- 再生計画の第1回の支払期日にいくらのお金を充てることができるのか

などについては、弁護士等の専門家に相談するとよいでしょう。

また、公務員など、毎回のボーナスをもらえる可能性が高い方は、再生計画の毎月の支払い額にボーナス分も加算するという方法もあります。

個人再生に詳しい弁護士等の専門家は、いろいろな対応方法を知っています。

「ああ、この弁済額では払えそうもない」とあきらめる前に、個人再生できないか弁護士等の専門家に相談することをお勧めします。

(2)破産

支払方法をあれこれ工夫しても、やはり払えそうにないという方は、破産を検討するという方法もあります。

破産して免責されれば、原則として負債は全て支払義務がなくなります(ただし、税金など、免責されても一部支払い義務が残る負債があります)。

ただし、破産すると基本的に不動産などめぼしい財産は失ってしまいます。

とはいえ、全部の財産を失ってしまうわけではなく、一定の生活に不可欠なものや、価値のないものは、破産しても基本的には取り上げられません(ローンが残っていて担保に入っている財産は失ってしまうなど例外はあります)。

例えば、製造から10年以上経っており、ローンの支払も終わっている自動車であれば価値がないとして失わずに済む可能性があります(ただし、ある程度購入価格が高かった車などの場合は、10年以上経っていても価値があるとして、車を失ってしまう可能性があります)。

破産すると何を失うのかは、破産を申立てる先の裁判所によって異なりますので、詳しくは弁護士などの専門家にお尋ねください。

【まとめ】弁済額は、負債の額や財産の額などで決まる

今回の記事をまとめると、次の通りとなります。

- 個人再生の弁済額の決め方は、個人再生の種類によって異なる。

- 小規模個人再生の場合は、次の2つの基準で計算した金額の内、高い方の金額で決まる

- 「負債の額」の基準

- 「財産の額」の基準

- 給与所得者等再生の場合は、この2つのほかに「収入の額」の基準も加えたもののなかで、一番高い金額で決まる。

- 個人再生の弁済額では払えそうにないと思った場合の対処法は次の2つ

- 再生計画での支払い方法を工夫することにより、実は支払いが可能という場合がある。

- 支払い方法を工夫しても、どうしても個人再生で支払うのは厳しそうだという方は、破産で検討するという方法もある。

破産したからといって、必ずしもすべての財産を失うわけではない。

「自分で個人再生の手続きをするのは難しそうだ」、「個人再生の弁済額を、支払うのは厳しいそうだが対応策があるならば聞きたい」という方は、弁護士などの専門家に相談してみましょう。

アディーレ法律事務所では、個人再生や破産手続き等の債務整理のご相談をうけたまわっております。

アディーレ法律事務所では、万が一再生不認可(再生)・免責不許可(破産)となってしまった場合、当該手続きにあたってアディーレ法律事務所にお支払いいただいた弁護士費用は原則として、全額返金しております(2022年9月時点)。

個人再生などの債務整理のことでお悩みの方は、個人再生などの債務整理産を得意とするアディーレ法律事務所にご相談ください。