「もうすぐ退職金をもらう予定だけれど、退職金をもらったら確定申告は必要なのかな?

どれくらいの税金がかかるのかも知りたい!」

退職金をもらったら確定申告をしなければならないのか、どれくらいの税金がかかるのかなどは、気になるところでしょう。

この記事を読んでわかること

- 退職所得とは何か

- 退職所得の所得税・住民税の計算方法

- 退職金をもらったら確定申告は必要か

- 退職金を分割で受け取る場合の注意点

「退職所得」とは?退職金にはどんな税金がかかる?

次のことについてご説明します。

- 退職所得とは何か

- 退職金にはどのような税金がかかるか

(1)退職所得とは

「退職所得」とは、退職したことがきっかけで勤務先から受け取る収入のことです。

一般的には、退職金や退職手当などが退職所得にあたります。

このほか、次のようなものも退職所得にあたります。

- 社会保険制度などにより退職に基因して支給される一時金

- 適格退職年金契約に基づいて生命保険会社または信託会社から受ける退職一時金

- 労働基準法20条に基づき支払われる解雇予告手当

- 賃金の支払の確保等に関する法律7条に基づき退職した労働者が弁済を受ける未払賃金

退職金とは、退職を理由として退職の時に会社が支払うお金のことです。

退職金は、一括で支払われるケースのほかに、企業年金として分割で支払われるケースもあります。

ここからは、特に断りがないかぎり、退職金については一括で支払われるケースを前提としてご説明します。

「退職所得」のほうが退職金よりも少し幅が広い概念です。

もっとも、分かりやすく考えるためには退職所得と退職金はおおむね同じものと考えてもかまいません。

(2)退職所得にはどんな税金がかかるのか

退職金にも税金はかかるのかな?

退職金を始めとする退職所得には、所得税や住民税などの税金がかかります。

退職金を始めとする退職所得には、主に次の税金がかかります。

- 所得税・復興特別所得税

- 住民税

所得税や住民税などがかかること自体は、基本的には給与所得(毎月の賃金や賞与などによる所得)と変わりません。

しかし、給与所得と退職所得では、税金の計算方法が異なります。

退職所得にかかる所得税・住民税の計算方法については、後で詳しくご説明します。

退職所得の所得税・住民税の計算方法

退職金にも税金はかかるのか……。

自分の場合には、いったいいくらの税金がかかるんだろう?

退職金にいくらの税金がかかるのかは、とても気になるところですよね。

退職金などの退職所得にかかる税金の計算方法をご紹介します。

退職所得に課せられる所得税・住民税は、まず「退職所得控除」の額を求めたうえで計算します。

ここからは、次のものの計算方法についてそれぞれご説明します。

- 退職所得控除

- 所得税

- 住民税

(1)退職所得控除の計算方法

退職金にかかる税金は、退職金の全体に対して課せられるわけではありません。

税金の計算にあたっては、勤続年数に応じた「退職所得控除」が適用されます。

「退職所得控除」とは、退職所得に税金がかけられる前に退職所得から一定の金額を控除する(差し引く)ものです。

退職所得控除が適用されることにより、課税対象となる退職所得が少なくなり、結果として税金の支払額が減ることになります。

退職所得控除が設けられているのは、退職所得にかかる税の負担を軽くするためです。

退職所得の税の負担を軽くするのは、次のことなどが理由とされています。

- 退職金などの退職所得は、多くの場合まとまった額になるため、通常の給与所得と同様の計算方法では課される税の額が高くなり過ぎてしまい、負担が大きくなってしまうこと

- 退職金などの退職所得は、多くの場合長年勤め続けたことに報いるためのものとして一回限り支払われるものであること

(1-1)退職所得控除額の計算式

退職所得控除の額は、次のように計算します。

- 勤続年数20年以下の場合:40万円×勤続年数(※80万円未満の場合は80万円)

- 勤続年数20年超の場合:800万円+70万円×(勤続年数-20年)

※勤続年数に1年未満の端数があるときは、切り上げます。

また、この式によって算出された額が80万円未満のときは、退職所得控除額は80万円とされます。

さらに、障害者となったことが直接のきっかけとなって退職した場合は、この式により計算した額に100万円を加えた額が退職所得控除額となります。

(1-2)具体例

- 勤続年数が14年5ヶ月の方のケース

勤続年数が14年5ヶ月の方の勤続年数は、端数を切り上げるので、15年として計算します。

計算式は、「勤続年数20年以下の場合」のものを使います。

勤続年数14年5ヶ月の方の退職所得控除額=40万円×15年=600万円

- 勤続年数が35年の方のケース

勤続年数が35年の方の場合は、「勤続年数20年超の場合」の計算式を使います。

勤続年数35年の方の退職所得控除額=800万円+70万円×(35年-20年)=1850万円

(2)退職所得にかかる所得税の計算方法

退職所得にかかる所得税の計算の流れは、次のとおりです。

課税退職所得金額を算出する

課税退職所得金額に対応する所得税率と控除額を確認する

課税退職所得金額に所得税率を掛けて控除額を差し引く

(2-1)手順1|課税退職所得金額を算出する

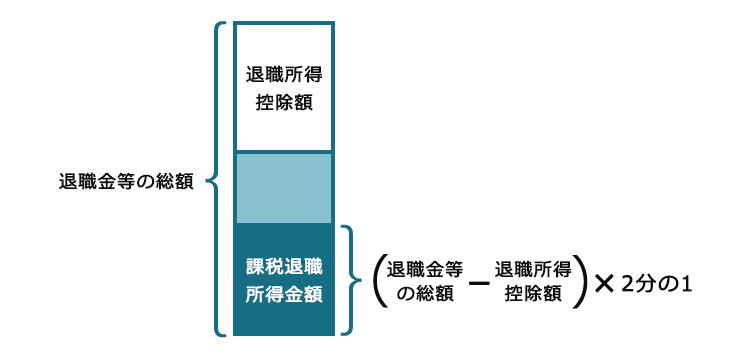

「課税退職所得金額」とは、課税対象となる退職金等の額のことです。

課税退職所得金額は、次の式で算出します。

課税退職所得金額=(収入金額〔=退職金等の総額〕-退職所得控除額)×2分の1

※ 令和3年の所得税法の一部改正により、令和4年分から、役員等ではなく、勤続年数が5年以下であり、退職金等の総額から退職所得控除額を控除した残額が300万円を超える場合は、これに2分の1を乗じて課税退職所得金額を算定するのではなく、次の計算方法により算定されることになりました。

150万円(300万円までの部分の課税退職所得金額)+「退職金等の総額-(300万円+退職所得控除額)」(300万円を超える部分の課税退職所得金額)

=課税退職所得金額

(2-2)手順2|課税退職所得金額に対応する所得税率と控除額を確認する

課税退職所得金額を算出したら、次の表に従って対応する所得税率と控除額を確認します。

| 課税対象となる退職金等の額 (課税退職所得金額) | 所得税率 | 控除額 |

|---|---|---|

| 195万円未満 | 5% | 0円 |

| 195万円以上330万円未満 | 10% | 9万7500円 |

| 330万円以上695万円未満 | 20% | 42万7500円 |

| 695万円以上900万円未満 | 23% | 63万6000円 |

| 900万円以上1800万円未満 | 33% | 153万6000円 |

| 1800万円以上4000万円未満 | 40% | 279万6000円 |

| 4000万円以上 | 45% | 479万6000円 |

(2-3)手順3|課税退職所得金額に所得税率を掛けて控除額を差し引く

課税退職所得金額、所得税率、控除額がそろったら、次の計算式にそれぞれの数字をあてはめて所得税額を計算します。

退職所得の所得税額を求める計算式は、次のとおりです。

退職所得の所得税額=課税退職所得金額×所得税率-控除額

(2-4)具体例|30年勤続した方が退職金を2800万円もらう場合

30年勤続した方が退職金を2800万円もらう場合に、退職金に課せられる所得税の額は、次のように計算します。

退職所得控除額=800万円+70万円×(30年-20年)=1500万円

課税退職所得金額=(2800万円-1500万円)×2分の1=650万円

所得税額=650万円×20%-42万7500円=87万2500円

2800万円の所得税に対して所得税87万2500円が課せられるため、差し引くと2712万7500円が残ります(実際には、ここからさらに復興特別所得税や住民税が差し引かれます)。

(3)退職所得における住民税の計算方法

退職所得にかかる住民税は、先ほどご説明した課税退職所得金額に住民税率を掛けて計算します。

住民税率は、課税退職所得金額にかかわらず、一律10%です。

住民税額の計算式は、次のとおりです。

住民税の額=課税退職所得金額×10%

退職金をもらったら確定申告は必要?

退職金をもらうなどして退職所得がある場合に「確定申告」が必要なのかについて解説します。

「確定申告」とは、毎年1月1日~12月31日までの1年間に発生した所得の合計金額と、所得税等の額を計算・申告する手続きのことです。

確定申告について、詳しくはこちらの記事をご覧ください。

(1)退職金は原則として確定申告が不要

退職金をもらう予定ですが、退職金をもらったら確定申告をしなければいけないのでしょうか?

退職金については、税の源泉徴収がなされてから支払われるため、原則として確定申告は不要です。

通常は、会社が退職金などの退職所得から所得税等を源泉徴収してから退職金等が支払われます。

この場合、すでに所得税等の納税が済んでいることとなるため、基本的にはあらためて確定申告をする必要はありません。

(2)退職金の確定申告をしたほうが良いケース

通常は、退職金の確定申告をする必要はありません。

しかし、退職前に「退職所得の受給に関する申告書」を提出していない場合には、確定申告をする必要が出てきます。

「退職所得の受給に関する申告書」とは、退職金等の支払を受ける方(退職者)が、支払者(会社)に対して提出する書類です。

通常は、退職手続きの一環として会社に対して記入・提出します。

「退職所得の受給に関する申告書」を提出しないと、退職所得控除が適用されません。

このため、退職金等の額に20.42%を掛けた所得税・復興特別所得税が源泉徴収されることとなります。

ほとんどの場合で、申告書を提出していなければ所得税が本来の負担よりも多く源泉徴収されてしまいます。

しかし、源泉徴収された額よりも退職所得控除を適用した後の所得税額のほうが低い場合には、確定申告をすることで納め過ぎた所得税の還付金を受け取ることができます。

「退職所得の受給に関する申告書」の提出をしなかった場合には、忘れずに確定申告をすると良いでしょう。

(3)源泉徴収票は確定申告に欠かせない書類

源泉徴収票には、支給された給与などの金額や、天引きされた所得税の金額などが記載されています。

毎月支払われる給与所得に対するものと、退職の際に支給される退職所得とはそれぞれ別に源泉徴収票が発行されます。

退職所得の源泉徴収票には、退職所得の金額や退職所得にかかる所得税の額が記載されています。

そのため、源泉徴収票は確定申告に欠かせない書類です。

退職金を分割で受け取る場合の注意点

ここまででご紹介した所得税等の計算方法は、退職金を一時金として(一括で)受け取る場合のものです。

退職金を年金として分割で受け取る場合には、退職金を一括で受け取る場合と課税の仕組みが異なります。

退職金を一時金として受け取る場合には、これまでご説明したとおり、退職所得控除が受けられます。

これに対して、退職金を分割で受け取る場合には、退職所得控除ではなく公的年金等控除が適用されます。

退職金を一括で受け取る場合には、退職金は退職所得に分類されます。

これに対して退職金を分割で受け取る場合には、「雑所得」となり、公的年金(老齢年金など)と合算して公的年金等控除の適用対象となるのです。

退職金を分割で受け取る場合は、一括で受け取る場合と比べて、税制上の優遇効果が小さくなり、実際に受け取るお金は少なくなってしまう可能性があります。

一時金として(一括で)受け取るか、年金として分割で受け取るか、どちらのほうがご自身にとってより適切なのか、丁寧に検討することが大切です。

【まとめ】退職金の確定申告は原則不要

今回の記事のまとめは次のとおりです。

- 「退職所得」とは、退職したことがきっかけで勤務先から受け取る収入のこと。

一般的には、退職金や退職手当などが退職所得にあたる。 - 退職所得には、所得税や住民税などがかかる。

- 退職所得にかかる所得税の計算の流れは、

「課税退職所得金額を算出」→「所得税率と控除額を確認」→「課税退職所得金額に所得税率を掛けて控除額を差し引く」の順。 - 退職金は原則として確定申告が不要。

退職金にいくらの税金がかかるのかはとても気になるところですよね。

この記事でご紹介した内容をもとに、ご自身の退職金にかかる税金を計算してみましょう。

退職金の税金について分からないことがあれば、会社の人事労務・経理担当者か、税務署に相談してみるようにしましょう。