「クレジットカードのリボ払いがいつまで経っても終わらない!このままじゃカード破産だ……」

クレジットカードの支払いが難しくなって自己破産に至る「カード破産」。

自己破産は、世間で噂されているほど怖いものではありませんが、とはいえできれば自己破産は回避したいという方は多いです。

自己破産以外の債務整理として、例えば、「任意整理」や「個人再生」といった方法があります。

これらの方法でも支払いの負担を減らせる可能性があります。

また、これらは基本的に財産を手放す必要がないなど、自己破産よりも日常生活への影響を抑えられる可能性もあるのです。

この記事を読んでわかること

- カード破産の主な原因

- カード破産による生活への影響

- 自己破産についての主な誤解

- カード破産を回避するための対処法

ここを押さえればOK!

カード破産の主な原因は、収入減や低所得による生活苦、ギャンブルや浪費などです。多くの場合、クレジットカードの分割払いやリボ払いで一時的に乗り切ろうとしますが、支払いが困難になり自己破産に至ります。

カード破産の影響としては、一定の財産を手放す可能性があることと、いわゆる「ブラックリスト」に載ることが挙げられます。ただし、全ての財産を失うわけではなく、ブラックリストからも一定期間後に削除されます。

自己破産を避けるためには、以下の2つのステップが重要です:

1.借金の全体像と家計の状況を正確に把握する

2.自己破産以外の方法(公的貸付制度、任意整理、個人再生など)を検討する

これらの対処法を早めに検討することで、自己破産を回避できる可能性があります。

債務整理についてお悩みの方は、アディーレ法律事務所にご相談ください。

カード破産の主な原因

カード破産に至る主な原因には、次のようなものがあります。

- 収入減や低所得などでの生活苦

- ギャンブルや浪費、遊興費

収入が減ったことなどで、特に浪費などしているつもりでなくてもお金が足りなくなってしまう人もいます。

一方、収入が少ないというわけではないものの、ギャンブルや浪費、遊興費などに収入に見合わないお金を使ってしまう人もいます。

どちらの人も、最初のうちは、クレジットカードの分割払いやリボ払いなどでしばらくはカードの支払期日を乗り切ろうとします。しかし、だんだん支払えなくなってしまうと、他の消費者金融や銀行などからも借金を重ね、自己破産を選択しなければならなくなることがあります。

ただし、最初のうちに、次のようなことを把握できていれば、カード破産には至らずに済む可能性もあります。

- クレジットカードの支払額がいくらになっているか

- 毎月いくらまでなら、家計からクレジットカードの支払いに充てることができるか

- これ以上支払額を増やさず、自力で完済するには毎月いくら支払っていけばよいか

しかし、カード破産に至る人の少なからずが、支払総額や家計の状況を正確に把握できていません。

そのため、計画性なくクレジットカードを使ううちに、いつの間にか支払いきれなくなってしまって、カード破産を選択することとなるケースが少なくありません。

カード破産をしたら、生活はどうなる?

カード破産をすることとなった場合、日常生活にある程度影響が出ることは避けがたいです。

主な影響には、次のようなものがあります。

- 一定の財産は手放さなければならない可能性がある

- いわゆる「ブラックリスト」に載る

それぞれについてご説明します。

(1)影響1|一定の財産は手放さなければならない可能性がある

カード破産による生活への影響の1つめは、一定の財産を手放さなければならない可能性があることです。

自己破産の手続きは、無事終われば原則全ての支払義務から解放されることができます(※税金など一部の支払義務は、そのまま残ります)。

その一方で、高額な財産などは債権者への配当などに充てられるため、手放さなければならない可能性があるのです。

手放すこととなる可能性がある財産には、例えば次のようなものがあります。

- 裁判所での自己破産の手続きが始まるまで(破産手続開始決定前)に手元にあった現金のうち、99万円を超えるもの

- 自宅などの不動産 など

自己破産の手続きで手放すこととなる可能性がある財産を、まとめて「破産財団」といいます。

破産財団にどのようなものがあるのかについて、詳しくはこちらをご覧ください。

手元に残せる財産もある

一方、たとえ自己破産といっても、全ての財産が処分されてしまうわけではありません。

一定の範囲の財産(自由財産)であれば、手元に残しておくことができます。

自由財産には、主に次のようなものがあります。

- 破産手続開始決定後に取得した財産

- 破産手続開始決定までにあった現金のうち、99万円以内のもの

- 差押えが禁止されている財産

- もともとは破産財団の中にあったもので、「自由財産の拡張」(※1)が認められたもの

- もともとは破産財団の中にあったもので、「破産財団から放棄」(※2)されたもの

自由財産にどのようなものがあるのか、詳しくはこちらをご覧ください。

※1…「自由財産の拡張」とは、自由財産の範囲を広げて、もともとは破産財団に含まれていた(処分対象だった)財産を自由財産にすることです。

※2…「破産財団からの放棄」とは、買い手が付かず処分困難なものなどについて、破産財団から除外された場合に、自由財産として手元に残せるようになるというものです。

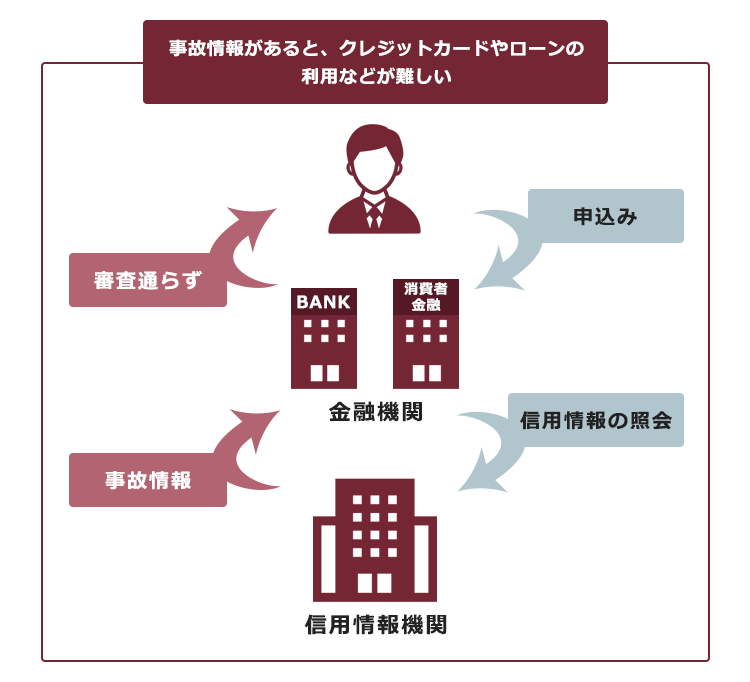

(2)影響2|いわゆる「ブラックリスト」に載る

カード破産による生活への影響の2つめは、自己破産の手続きをしたという事故情報が信用情報に登録されることです(いわゆる「ブラックリスト」です)。

事故情報が登録されている間は、次のようなことが基本的にできなくなります。

- クレジットカードを新規に作成したり、更新したりすること

- 住宅ローンや車のローンなど、ローンを新規に契約すること

- (信用情報機関の加盟会員からの借金等について)第三者の保証人になること

- 高額なスマホを分割払いにすること など

(2-1)一定期間が経てば、「ブラックリスト」からは削除される

もっとも、事故情報はひとたび登録されてしまったらずっとそのままというわけではありません。

一定期間が経てば、事故情報は削除されます。

自己破産について事故情報が登録される期間は、基本的には

裁判所での自己破産の手続きから5年~7年程度

です。

自己破産についての事故情報が登録される期間について、詳しくはこちらをご覧ください。

(2-2)ブラックリストに載るのは、自己破産の手続きをした本人だけ

よく、「自分が破産したら、家族もブラックリストに載るのではないですか?」とお困りの方がいます。

ですが、自己破産に関する事故情報を登録されるのは、自己破産の手続きをした本人だけです。

たとえ同居の家族であっても、本人以外の人まで事故情報を登録されてしまうことはありません。

(2-3)手持ちの現金で家計をやり繰りしてみよう

ブラックリストに載ってカードも使えずローンも組めないのは不便、と思われる方は少なくありません。

ですが、もともと自己破産が頭をよぎるような状況になっている方だと、クレジットカードの使い過ぎで支払いに困っている方が多いのではないでしょうか。

事故情報が登録されている間はクレジットカードを基本的に持てなくなるので、その間は手持ちの現金だけで家計をやり繰りしなければなりません。

逆に言えば、「カードの分割払いや借金に頼らず、手元にある現金だけで家計をやり繰りできるようになるチャンス」ともとらえることができます。

現金だけで家計をやり繰りできるようになれば、支払能力以上の支出をしてしまうことが減るため、うまく家計を回せるようになる可能性も高まります。

また、事故情報が削除されれば、例えば家族で住む家の住宅ローンを組めるようになる可能性もあります。

無理して自力で支払おうとするよりも早めに手続きを始めた方が、より早く生活を立て直せる可能性もあるのです。

想像するほど怖くない!自己破産に関する主な誤解

ここまででは、「自己破産でも手元に残せる財産はある」「永遠にブラックリストに載ってしまうわけではない」など、自己破産についてよくある誤解についてご説明してきました。

その他にも、自己破産については誤解があります。例えば、次のようなものです。

- 自分が自己破産をしたら、家族が代わりに支払わないといけなくなる?

→家族が(連帯)保証人になっていた場合などを除き、家族だからというだけで代わりに支払わされることは基本的にない - 自己破産なんてしたら、みんなにバレるのでは?

→自己破産の手続きをしたことが、周囲に伝わるケースは少ない

それぞれについてご説明します。

(1)誤解1|家族が代わりに支払わないといけない?

まず、ご自身が自己破産の手続きをした場合、家族が代わりに支払わなければならないケースは、基本的に

家族が、負債について(連帯)保証人となっていたケース

に限られます。

例えば、家族が奨学金について保証人になっているというケースが少なくありません。

家族が(連帯)保証人になってくれていて、ご自身の自己破産が避けがたいという場合には、あらかじめ次のようなことを伝えておく必要があります。

- 負債を支払いきれなくなって、自己破産をせざるを得なくなったこと

- 自身が自己破産の手続きを始めると、(連帯)保証人になってくれていた家族が一括請求を受けることになること

- 支払いが困難な場合には、その家族も支払いの負担を軽減するための債務整理を検討する必要があること

逆に言えば、家族がご自身の(連帯)保証人になっていない限りは、家族が支払わなければならなくなることは基本的にありません。

(2)誤解2|自己破産をしたことが周囲に伝わってしまう?

また、自己破産の手続きをしたということが知人や勤務先に伝わるケースも少ないです。

確かに、自己破産の手続きをすると、国が発行している機関紙である「官報」に氏名や住所が記載されます(※令和7年4月以降、官報は電子化され、内閣府の官報発行サイトに掲載される電子データを意味するものとなりました。)。

しかし、官報は日常生活においてそれほど馴染みの深いものではなく、日ごろ官報をながめているという方は極めて限られています。ですので、官報がきっかけで知人や近隣住民に自己破産が伝わるケースは多くはありません。

また、勤務先についても、次のような場合でなければ、自己破産の手続きをしたことが会社に知られてしまう可能性は決して高くありません。

- 勤務先から借金をしている

- 勤務先が、定期的に官報をチェックしている

- 制限職種に該当する職業に就いている など

自己破産の事実が周囲に伝わるかどうかについて、詳しくはこちらをご覧ください。

そうは言っても自己破産はやっぱり…窮地を脱する2つのステップ

「自己破産は、世間で言われているほど怖い手続きではない」ことを見てきましたが、「それでもやっぱり、自己破産はしたくない…」と思われる方もいらっしゃることと思います。

どうしても返しきれない借金を抱えてしまった場合には、自己破産せざるを得ない場合もあります。そのような場合に無理して返済を続けても、利息の返済がやっとで全く借金が減らないのでは状況が悪くなるばかりです。

ですが、負債の額がこれ以上膨らまないうちに対処すれば、自己破産を避けられる可能性もあります。

そのためには、「借金・家計の正確な把握」→「自己破産以外の方法の検討」というステップを踏む必要があります。

それでは、2つのステップについてご説明します。

(1)ステップ1|まずは「借金の全体像」「家計の状況」を正確に把握する

まずは、借金の全体像と家計の状況を正確に把握する必要があります。

「返済しないと」という一心で返済をしていても、状況を正確に把握できていないと、「(仮称)A社についてリボ残高を一気に減らせたものの、その直後に生活費が足りなくなって結局(仮称)B社から借金をしてしまった」という悪循環に陥りかねません。

<借金の全体像>

今抱えているカードの支払いや借金全てについて、次のことを一覧表にします。

- 借入先

- 借入額、残高

- 金利

<家計>

家計の収入と支出を次のように整理して、毎月いくらまでならカードの支払いなどに回せるかを計算します。

- 毎月の収入

- 毎月の返済以外の支出※

- 支払いに回せる額(1.から2.を引いた金額)

2.の支出について整理しているとき、家計簿をつけていない人だとなかなか正確な額を把握できません。家計簿をつけると、それだけで無駄な出費を抑えやすくなります。スマホアプリなどで家計簿をつけることがおすすめです。

また、例えば「遊興費にお金を使い過ぎていた」など、削れそうな出費がないかも見直しましょう。

3.の額を毎月支払うことで、自力で完済できるかどうか、各金融機関のウェブサイト上のシミュレーション機能などで計算してみてください。

借金の全体像や家計の把握の方法について、詳しくはこちらをご覧ください。

(2)ステップ2|自己破産以外の方法を検討する

先ほど返済シミュレーションをして、現状では自力での完済が厳しい場合でも、自己破産よりも日常生活への影響が少ない方法を選べる可能性はあります。

主な方法は次の3つです。

- 公的な貸付制度

- 任意整理

- 個人再生

それぞれについてご説明します。

(2-1)方法1|公的な貸付制度

消費者金融などからの借金以外にも、お金を調達できる可能性のある方法があります。

国や自治体が個人にお金を貸し付けたり、給付したりするさまざまな支援制度があります。

貸付の場合にはいずれ返す必要があるものの、金利はカードローンなどと比べると圧倒的に低いです。

例えば生活福祉資金貸付制度を利用することができれば、生活を再建するのに必要な生活費など、用途に応じた金額を無利子や年1.5%、年3%などの低金利で借りることができます。

どのような公的制度があるのかについて、詳しくはこちらをご覧ください。

また、新型コロナウイルス感染症の影響で生活が苦しくなった人向けの支援制度も少なくありません。

どのような制度があるのか、詳しくはこちらをご覧ください。

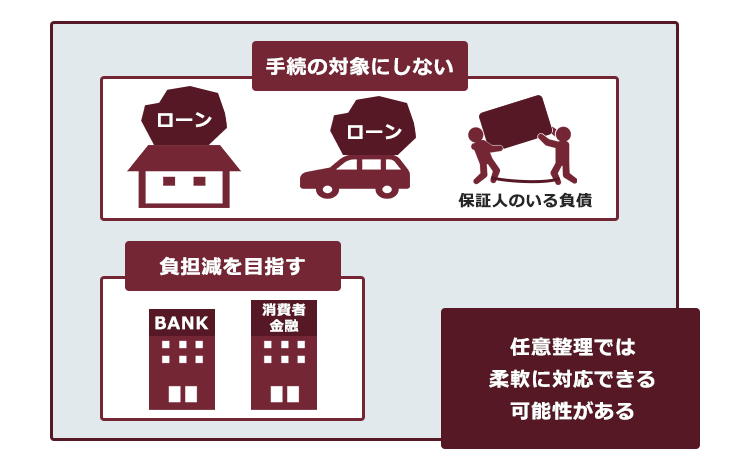

(2-2)方法2|「任意整理」

任意整理とは、負債を支払う負担を軽減できる可能性がある手続きです。

原則全ての支払義務から解放される自己破産とは異なり、基本的には支払義務が残ります。

その一方で、自己破産ほどは日常生活に影響が出ない可能性もあります。

任意整理とは、具体的には次のような手続きです。

支払い過ぎた利息がないか、負債を正確に再計算

→残った負債について、次のような方法で支払いの負担を軽減できないか、個々の債権者と交渉(※個別の事案により和解の可否・和解の内容は異なります。)

- 支払期間を長期化することで、毎月の支払額を減らす

- 今後発生するはずだった利息をカットすることで、総支払額を減らす

任意整理で決まった計画どおりに支払い続けられていれば、基本的に財産を手放す必要はありません。

任意整理の大きな特徴の1つが、

支払っていける見込みがあれば、どの債権者を手続きの対象とするかを選べる(※)

というものです。

(※)ただし、特定の債権者だけ任意整理から除外したら、支払が滞ってしまう債権者がある場合など、任意整理の対象とする業者を選べないことがあります。

例えば、支払っていける見込みがある場合なら、次のようなものを手続きの対象外として今まで通りの支払いを続け、それ以外の負債について負担減を図ることもできます。

- 住宅ローンや車のローン

- 迷惑をかけたくない保証人がいる負債(奨学金など)

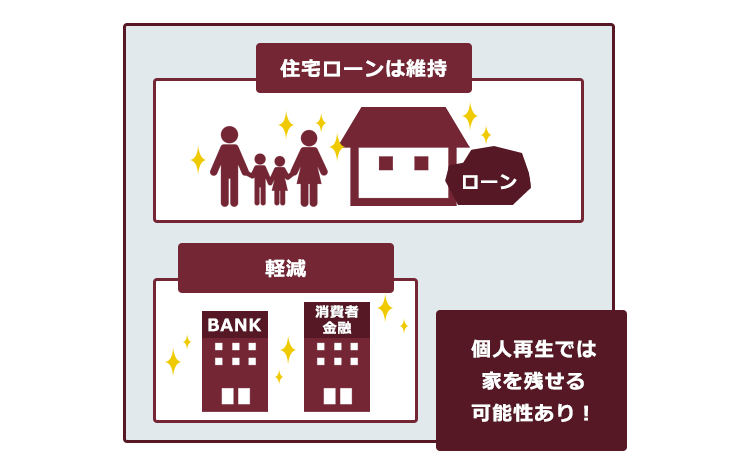

(2-3)方法3|「個人再生」

個人再生は、自己破産と同様裁判所で行う手続きです。そのため、個々の債権者について手続きの対象とするか選ぶ余地のあった任意整理ほどは、柔軟なものではありません。

その一方で、個人再生の場合は任意整理よりも大幅に総支払額を減らせる可能性があります(どのくらい減額されるかは、負債の総額や所持している財産の価格などによって異なります。また、税金など個人再生によっても減額できない支払もあります。)。

また、個人再生の手続きで決まった支払計画(再生計画)どおりに支払い続けられていれば、基本的に財産を手放す必要はありません(ローンの残った財産などを除く)。

さらに、一定の条件を満たしていれば、住宅ローンの残った家を手放さずに、それ以外の負債を減額できる可能性もあります。

(3)自己破産以外の方法がいいときは、早めの検討を!

任意整理にせよ個人再生にせよ、基本的に支払義務は残ります。

ですので、たとえこれらの手続きで減額されたとしても到底支払いきれないほどに負債が膨らんでしまえば、自己破産を選ぶしかなくなってしまう可能性があります。

自己破産よりは生活への影響が少なく済む可能性のある手続きを選ぶためには、早めの検討が欠かせません。

「任意整理で済ませたい」「個人再生で住宅ローンを残したい」などとお思いの方は、なるべく早めに債務整理を取り扱っている弁護士にご相談ください。

【まとめ】カード破産を避けるためには、借金と家計の状況を把握して自己破産以外の方法を検討!

今回の記事のまとめは次のとおりです。

- 生活苦や浪費などでクレジットカードの分割払い、リボ払いを始め、支払いきれなくなって自己破産(カード破産)に至ってしまう人がいる。

- カード破産に至ると、次のような影響が出る。

- 一定の財産は手放さなければならない可能性がある

- いわゆる「ブラックリスト」に載る

- 自己破産について、よくある誤解については次のとおり。

- 自分が自己破産をしたら、家族が代わりに支払わないといけなくなる?

→家族が(連帯)保証人になっていた場合などを除き、家族だからというだけで代わりに支払わされることは基本的にない - 自己破産なんてしたら、みんなにバレるのでは?

→自己破産の手続きをしたことが、周囲に伝わるケースは限られている

- 自分が自己破産をしたら、家族が代わりに支払わないといけなくなる?

- カード破産を避けたい場合には、まず「借金の全体像・家計」を把握したうえで、次のような対処法で解決できないか検討する。

- 公的な貸付制度

- 任意整理

- 個人再生

ご自身が想像されているよりも、自己破産によるダメージは少ないかもしれません。

そうは言っても「破産」という言葉の響きから、ためらってしまうという方は少なくありません。

そのような場合にこそ、無理をして自力で返済しようとせず、早めに状況を把握して自己破産以外の方法を検討することで、自己破産を回避できる可能性があるのです。

アディーレ法律事務所では、所定の債務整理手続きにつき、所定の成果を得られなかった場合、原則として、当該手続きに関してお支払いただいた弁護士費用を全額ご返金しております。

また、完済した業者への過払い金返還請求の場合は、原則として過払い金を回収できた場合のみ、弁護士費用をいただいておりますので、弁護士費用をあらかじめご用意いただく必要はありません(2023年4月時点)。

債務整理についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。