「『任意整理』をすると返済が楽になる可能性があるって聞いたけど、事前にやっておくべきことってある?」

任意整理には、毎月の返済額を減らせる可能性や、総返済額を減らせる可能性があります。

こうしたメリットの一方で、任意整理をすると一定期間はクレジットカードの作成や更新、新規のローン契約が難しくなるなどのデメリットもあります。

そこで、任意整理に興味を持たれた場合には、「任意整理をせずに、自力で借金を完済できないか」も一旦検討してみることがおすすめです。

ここを押さえればOK!

一方で、任意整理にはデメリットもあります。信用情報機関に事故情報が登録される、いわゆる「ブラックリストに載る」状態になり、完済から5年程度は新たな借り入れやクレジットカードの発行・更新が難しくなります。

専門家である弁護士に依頼する前に、家計の見直しや副業、おまとめローンなどを検討し、自力での返済が可能かを考えることも重要です。任意整理をするかどうかでお悩みの方は、任意整理を得意とするアディーレ法律事務所にご相談ください。

任意整理とは?

「任意整理」では、まず、取引開始時にさかのぼって利息制限法の上限金利(15~20%)に金利を引き下げて再計算します(引き直し計算)。もしも、上限金利を上回って借入・返済したために支払い過ぎた利息があれば、その分借金を減額されます。

その上で、今後発生するはずだった利息(将来利息)をカットし、元本のみを3~5年程度の分割で返済する内容の和解契約を結ぶことを目指して、個々の債権者と交渉します。和解が成立すれば、和解の内容に従って返済をすることで、借金を整理します。

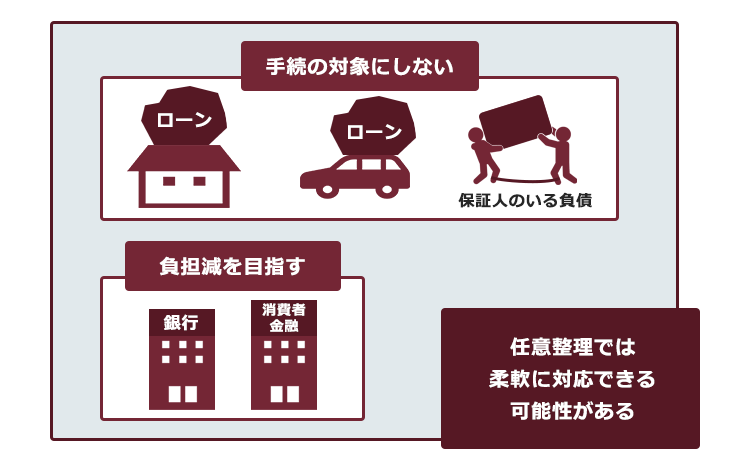

任意整理では、利息の支払い過ぎがなければ、「自己破産」や、「個人再生」ほどには毎月の支払いの負担を減らせないケースが多いです。その一方、任意整理は自己破産や個人再生とは異なり、基本的に裁判所を利用する必要がない分柔軟な手続きです。

例えば、確実に返済していける見込みがあれば、どの債権者を弁護士に依頼するかを選ぶことができるのも特徴で、場合によっては保証人のついている債権者や自宅・自動車などのローン債権者を手続きから外すことで、保証人への一括請求や自宅の競売・自動車の引き揚げなどを避けられる可能性があります(個人再生や自己破産だと、原則全ての債権者を手続きの対象としなければなりません)。

また、家族など周囲に借金がバレない可能性が最も高いのが任意整理です(個人再生や自己破産の場合、裁判所から同居家族の収入などについての資料提出を求められることなどがきっかけとなって、家族にバレるケースがあります。一方の任意整理の場合、実際にバレないかどうかはあくまでケースバイケースではあるものの、基本的に裁判所を通さない手続きなので、個人再生や自己破産よりはバレにくい傾向にあります)。

任意整理をするメリットが大きい5つのケース

一般的に任意整理をするメリットが大きいと考えられるのは、次の5つのケースです。

- 1社あたりの借金総額が多く、利息として支払う予定の金額が多いケース

- 月々の返済額が高く、家計を圧迫しているケース

- 法的整理を避けたいけれどもこのまま支払いを続けていても完済が困難なケース

- すでに一括請求されているケース

- 2010年ころまでにキャッシングを利用していたことがあり、最終取引日から10年を経過していない債権者が含まれているケース(※1、※2)

ただし、任意整理はあくまでも“交渉”ですので、これらのケースに当てはまる場合であっても、債権者の態度などから思うようなメリットを得られないことがあります。

なお、任意整理による将来利息のカットや長期分割払いを見越して返済を予測したり、引き直し計算をしたりしても、家計の収支の余剰等から返済のための原資を捻出できない状態であれば、任意整理ではなく、より大きな負担減につながる可能性のある自己破産や個人再生を検討する必要があります。債務整理の方針については、事情を説明した弁護士からアドバイスをもらうようにしてください。

※1…先ほどの任意整理のご説明のところで、「利息の支払い過ぎ」について少しだけ触れましたが、「過払い金」という言葉を聞いたことがありますか?過払い金とは、利息制限法の上限を上回る利率での借入・返済を行っていたことで支払い過ぎたお金のことです。

「2010年ころまでにキャッシングを利用していたことがある」「最後に返済や借入れをした日から10年以内」の2つを満たしていれば、過払い金が発生していて、過払い金を取り戻せる可能性や、返ってくる過払い金はなくても支払い過ぎた分借金の元本を減額できる可能性があります。

※2…最終取引日から10年以上経ってしまっている場合、過払い金返還請求権は消滅時効にかかってしまっているため、過払い金返還請求は困難です。しかし、借金を返済する義務が消滅時効にかかっている可能性はあります。消滅時効の利益を受けるためには、消滅時効の「援用」が必要です。詳しくは債務整理を扱っている弁護士にご相談ください。

正しく知っておきましょう!任意整理によるデメリット

任意整理の最大のデメリットは、信用情報機関に事故情報が登録されてしまうこと(いわゆる「ブラックリスト」に載ってしまうこと)でしょう。

(1)信用情報機関の事故情報(いわゆるブラックリスト)とは?

金融機関において、ブラックリストという名前の名簿は存在しません。

もっとも、信用情報のうち、「返済が一定期間滞った」「債務整理をした」などのいわゆる「事故情報」が載っていることを、俗に「ブラックリストに載っている」と呼ぶことがあります。「信用情報」とは、借入れの申込みや契約などに関する情報のことをいい、信用情報機関が管理しています。

信用情報機関には、次の3つがあり、どこの金融機関から借り入れたかによって、登録される信用情報機関が異なります。

- 株式会社シー・アイ・シー(CIC):主にクレジットカード会社が加盟する信用情報機関

- 株式会社日本信用情報機構(JICC):主に消費者金融が加盟する信用情報機関

- 全国銀行協会(全国銀行個人信用情報センター・KSC):銀行や信用金庫、信用保証協会などが加盟する信用情報機関

延滞などの事故情報は上の3つの信用情報機関で共有されています。

事故情報が登録されると、経済的な信用を失いますので、事故情報が削除されるまでの間、新たな借入れやクレジットカード発行の申込みをしても審査に原則として通らなくなります。また、クレジットカードの更新も原則としてできなくなりますし、保証人となることも原則としてできなくなります。

では、任意整理をすると事故情報に登録されるのでしょうか。

結論からいえば、引き直し計算の結果、借金が残るのか残らないのかによって、事故情報の取扱いは異なります。

(1-1)引き直し計算の結果、借金が残る場合

JICCでは、引き直し計算後借金残高が残った場合には、「債務整理をした」という事故情報が登録されてしまいます。

また、任意整理をする場合は、返済を止めて引き直し計算や交渉をすることが通常ですが、返済を61日以上または3ヶ月以上延滞している場合には、延滞したという事故情報が登録される可能性が高くなります。

さらに、信用情報機関によっては、「月々の返済額や返済総額を減らして、貸金業者と和解した」という事実も信用情報に登録されることがあり、当該事実をもって事故情報と扱われる可能性があります。

(1-2)引き直し計算の結果、借金がなくなる場合

借入先によっては、一旦「債務整理をした」という事故情報が登録されることがあるものの、引き直し計算の結果、借金が残らないことが確認されると、その時点で、債務整理をしたという情報が削除されることが通常です。

しかし、引き直し計算前に、債務整理をしたという情報を信用情報機関に登録するかは、借入先によって異なり借入先によっては、引き直し計算の結果、借金が残ることが確認できるまでは、事故情報を信用情報機関に登録しないという運用をしている場合もあります。結局、一旦事故情報が登録されるか否かはケースバイケースとなります。

(2)いつまで事故情報は登録されるの?

引き直し計算の結果、借金が残る場合、いつまで当該事故情報が載るのでしょうか。

次の通り、信用情報機関や契約・借入れをした時期によって取扱いは異なりますが、基本的には完済などしてから5年以内に、当該事故情報が削除されるケースが多いです。

| 信用情報機関 | 任意整理をすると登録される主な情報 | いつまで載るか |

|---|---|---|

| CIC | ・支払条件変更 ・支払総額変更 | 契約期間中+契約終了後5年以内 |

| JICC 【キャッシングの契約】 | ・債務整理 | 【契約日または貸付日が2019年9月30日以前】 ⇒発生日から5年以内 【契約日または貸付日が2019年10月1日以降】 ⇒契約継続中+契約終了後(完済後など)から5年以内 |

| JICC 【クレジットや金融機関等の契約】 | ・返済条件変更 ・返済総額変更 | 【契約日または貸付日が2019年9月30日以前】 ⇒発生日から5年以内 【契約日または貸付日が2019年10月1日以降】 ⇒契約継続中+契約終了後(完済後など)から5年以内 |

| KSC(全国銀行協会) | 任意整理をしたという事実の登録はない | ― |

※ただし、任意整理に伴い、代位弁済・保証債務履行などがされ、当該事故情報が信用情報に登録されることはあります(信用情報機関によって取扱いが異なりますが、長いと完済などしてから5年経過しないと登録が削除されません)。

さらに、任意整理に伴い、和解前に2、3ヶ月以上支払いを止めていると、延滞情報が事故情報として登録される可能性も高いです。

また、一定の事故情報は、CRIN(クリン)という制度により、上記3つの信用情報機関及びその加盟会員(貸金業者)において共有されていることがあります。

例えば、JICCで代位弁済の情報が消えても、KSCに代位弁済の情報が登録されている場合はJICCに加盟する貸金業者も代位弁済の情報を知ることができますので、依然として、いわゆるブラックリストに載っている状態となります。

また、過去に任意整理をしたのと同じ業者やそのグループ会社から借り入れる場合には、社内に任意整理をした情報が残っている可能性があります。そのため、事故情報が削除されて以降も、当該業者やそのグループ会社から借入れを拒まれる可能性があります(いわゆる「社内ブラック」)。

任意整理をする前に検討してみる?自力で借金を返済する方法

事故情報が載るのを避けたいのであれば、自力で借金を返済するほかありません。親族からの援助に頼る方法もあるかもしれませんが、次の方法を試してみてはいかがでしょうか。

(1)月々の支出を見直す

自力で完済を目指すなら、必ずやっておきたいのが月々の支出を見直すことです。支出状況を書き出したメモをみて、どこか削れるところがないかを考えてみましょう。

たとえば、嗜好品代(タバコやお酒など)で、一つの目安として毎月1万5000円以上を支出しているのであれば、健康のためにもタバコやお酒の量を減らすことをおすすめします(タバコを3日1箱で我慢できれば、月5000円程度にできることが多いです)。

また、自動販売機で飲み物を買う代わりに水筒を持っていけば、いくらか支出を削ることができるはずです。1日あたりの支出は100円程度に過ぎないものでも、1月あたりでみると、約3000円も削ることができると考えることもできます。

(2)ダブルワークをする

まとまった借金がある状況で、自力で完済を目指すならば、継続的に収入を増やす必要があります。そこで、会社で副業が許可されているのであれば、ダブルワークをするのもいいでしょう。

もしサービス残業などが多く、副業ができないのであれば、転職と同時に、残業代請求を検討することをおすすめします。

(3)おまとめローンを組む

おまとめローンとは、複数の業者からの借金を借り換えによって一本化できるローン商品です。返済先を1社にまとめることで、返済先の管理が楽になります。加えて、より低金利のローン商品に借り換えすることで、利息を減らすことができます。

しかし、おまとめローンも借金であることに変わりありません。おまとめローンの利用によって返済期間が長引けば、結果的に支払う利息の総額が増える場合もあります。利用する際には総返済額を十分に検討しましょう。

また、今抱えている借金が銀行からのものなどの場合、元から金利が低く、おまとめローンを利用しても負担を減らせない可能性もあります。現在の返済の条件と、おまとめローンの検討先の利用条件を慎重に比較して、おまとめローンにメリットがあるかを判断してください。

また、おまとめローンで利率が下がったとしても、完済できる見込みが立ちそうもないという場合には、おまとめローンをしても借金問題を解決することはできません。このような場合には、任意整理などの債務整理を検討しましょう。

任意整理をする前にしてはいけない!新たな借入れ

任意整理に限らず、弁護士に借金を相談する前に借入れはしないようにしてください。

もし自分で任意整理が妥当だと思っていても、客観的にみると自己破産や個人再生が相当な状況かもしれません。その場合には、弁護士に依頼する直前に借入れをしたことによって、思わぬ不利益が生じるリスクがあります。

例えば、自己破産しかない状況になって以降に新たな借入れをしてしまうと、「最初から返さないつもりで借りたのでは?」と疑われるおそれがあります。最悪のケースでは、自己破産の手続きをしても支払義務を一切免除してもらえないおそれもあるのです。

任意整理が相当な状況であっても、弁護士に依頼する直前に借り入れたことによって任意整理の交渉が難航する可能性もありますので、原則として新たな借入れをしないようにしてください。

【まとめ】任意整理の前に、自力で完済できる可能性があるか検討することもおすすめ

返済の負担を軽減できる可能性のある任意整理ですが、事故情報が登録されることには注意が必要です。

任意整理を機に、「ローンなどに頼らず、持っている現金だけで決済をする生活」に切り替えるくらいの気持ちでいれば、事故情報が登録されていてもそこまで不便ではないかもしれません。

しかし、デメリットを知らずに任意整理をしてしまえば、後から「思っていたのと違う!」ということになりかねません。

任意整理をしてみようかな、と思った場合には、事前にメリットとデメリットをしっかり把握しましょう。

任意整理を始めとする債務整理についての法律相談を無料で行っている法律事務所も多くあります。相談してみて、「メリットとデメリットをはっきりと説明してくれた」と思えたところに依頼するというのも一つの方法です。

借金は、放っておけばどんどん利息が増えてしまいます。現状を変えるために、まずは相談だけでもしてみませんか?

任意整理をするかどうかでお悩みの方は、任意整理を得意とするアディーレ法律事務所にご相談ください。