「『任意整理』をすると借金返済の負担が減るって聞いたけど、デメリットもあるんでしょ?どんな場合にしない方がいいの?」

任意整理には、確かに、事故情報が登録され(いわゆる「ブラックリスト」)、一定期間は新たな借入れなどが難しくなるなどのデメリットがあります。しかし、毎月の返済額や総返済額を減らせる可能性は、決して軽視できません。

そのため、メリットとデメリットをしっかりと天秤にかけて、「本当に任意整理しない方がいいのか」を判断する必要があります。

この記事では、次のことについて弁護士が解説します。

- 任意整理のメリット

- 任意整理しない方がいいかもしれない2つのケース

- 任意整理の手続きの流れや費用相場

任意整理の概要・条件

そもそも、「任意整理(にんいせいり)」とはどのような手続きなのでしょうか。

(1)任意整理では、毎月の返済額や総返済額を減らせる可能性あり!

任意整理とは、

債権者が債務者に対して有するとみられる債権について、弁済の額、方法等について裁判外で債権者と交渉をして処理する

引用:債務整理事件処理の規律を定める規程2条3号|日本弁護士連合会

ことです(日本弁護士連合会「債務整理事件処理の規律を定める規程」2条3号)。

任意整理にあたって弁護士が交渉するのは、主に次の3点についてです。

- 返済期間

- 月々の弁済額

- 今後発生するはずだった利息(将来利息)のカット

たとえば、100万円を15%の金利で借り、3年で返済する計画を立てたとしましょう。

そうすると、毎月3万4665円を返済するうち、その一部が利息に充当され、利息は3年間の合計で24万7934円となります。任意整理によって、この将来利息をカットできれば、和解以降利息を支払わずに済み、借金返済の負担は大きく軽減されます。

また、任意整理ではできるだけ返済期間を長くするように交渉します。もし、90万円を2年で返済しなければならないとすると、月々3万7500円ずつ返済する必要があります。これに対して、90万円を5年で返済すると仮定すると、月々1万5000円ずつ返せば済みます。

このように、任意整理では、将来利息のカット、月々の返済額の減額を期待できます(実際にどのような支払計画がまとまるかは、今までの返済の状況や、個々の債権者などによって変わります)。

任意整理でどのくらい返済の負担を軽減できるかのシミュレーションについて、詳しくはこちらをご覧ください。

「過払い金」があれば、借金が大幅に減ったり、お金が戻ってくる可能性も

「過払い金」という言葉を、聞いたことがありますか?

過払い金とは、貸金業者に対して支払い過ぎたお金のことです。

過払い金があれば、今残っている借金が減ったり、逆にお金を取り戻せる可能性もあります。

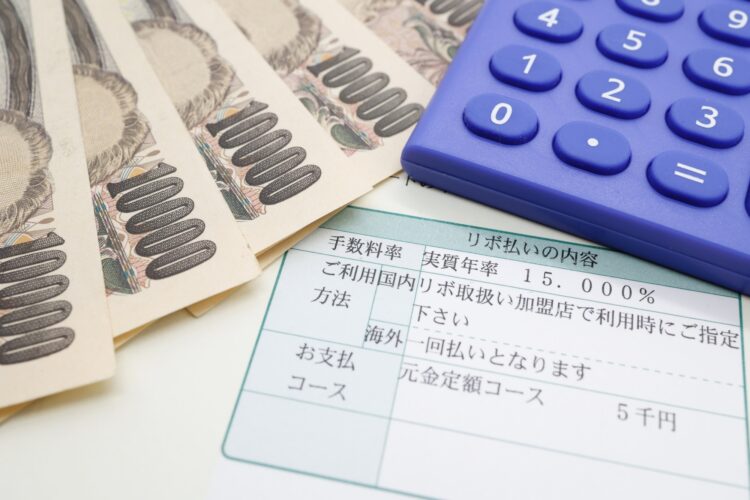

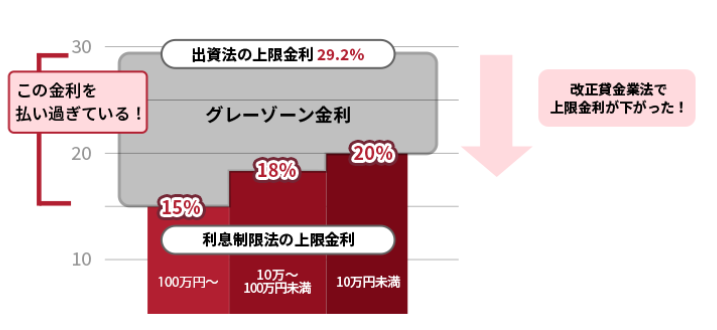

かつて、貸金業者が利息を取り過ぎていたことがありました。利息制限法で定められた上限金利をオーバーしていても、出資法(出資の受入れ、預かり金及び金利等の取締りに関する法律)の上限金利以下であれば、貸金業者は刑事罰などのペナルティーを受けることがなかったからです。

利息制限法と出資法の上限金利の差の部分が、グラフの「グレーゾーン金利」です。

その後、貸金業法が改正されて出資法の上限金利は引き下げられ、グレーゾーン金利は撤廃されました。

グレーゾーン金利で借金をして、支払い過ぎていたお金があれば、「過払い金返還請求」をできる可能性があります。

過払い金返還請求によってお金を取り戻したり、借金を減額できる可能性があるかどうかの目安は次の2つです。

- 2010年(平成22年)6月17日以前に借入れを始めた

- 最後に借入れや返済をした日から10年以内である

今抱えている借金が、過払い金返還請求で減る可能性があるかどうかについて詳しくはこちらをご覧ください。

(2)任意整理できる条件とは?

法律上、任意整理をできる条件は定められていません。消費者金融などから借りたお金について返済意思・返済能力があれば、誰でも挑戦することのできる手続きです。

自己破産や個人再生といった、より大幅な減額につながる可能性のある手続きをしたほうが良いケースはあるものの、自身の収入がなくても家族からお金を援助してもらえるのであれば任意整理ができないわけではありません。もっとも、返済回数や将来利息の有無などに関して、借主が望んだとおりの和解契約になるとは限りません。

また、2回目の任意整理であるケースなど債権者が交渉に応じてくれず、弁護士に依頼したのに結果的に和解契約を締結できない可能性もあります。

2回目の任意整理の注意点について、詳しくはこちらの記事もご確認ください。

債権者が和解に応じなければ和解契約を締結することはできませんので、弁護士に依頼する時点では任意整理がうまく行くかどうかはわかりません。もっとも、任意整理の解決実績が豊富な法律事務所であれば、主要な貸金業者が和解に応じる条件などをある程度把握していますので、弁護士にお尋ねください。

任意整理についての相談先を選ぶ際、押さえておきたいポイントについて詳しくはこちらをご覧ください。

「借入金額」「タイミング」について、任意整理の明確な目安はない?

任意整理を弁護士に依頼するにあたって、目安となる借入金額の基準はありません。

確かに弁護士費用よりも任意整理をしたい債権者に対する借金のほうが低ければ、任意整理をする経済的メリットがないといえるかもしれません。

しかし、債権者からすでに裁判を提起されているため早急な訴訟対応が必要という方や、債権者と直接やりとりするのが怖いという方など、経済的にはメリットがなくても弁護士に依頼したいと考える方も少なくありません。

借金の返済が重くなってきたと感じたタイミングや、借金返済のプレッシャーから早く解放されたいと思い立ったタイミングで、弁護士に任意整理の相談をしてみると良いでしょう。

(3)任意整理と個人再生の違い

任意整理と同様、手続き終了後に支払いを続けていく債務整理の手段に「個人再生」があります。個人再生と任意整理の大きな違いは、次の3点です。

- 裁判所の利用の要否

- 「支払不能」(どう頑張っても、支払えないという状態)のおそれの要否

- 借金の減額される幅

個人再生と任意整理の違いを表にまとめると、次のようになります。

| 個人再生 | 任意整理 | |

|---|---|---|

| 裁判所の利用の要否 | 利用する | 基本的に利用しない |

| 支払不能のおそれの要否 | 必要 (ある程度切羽詰まった人でないと、利用できない) | 不要 |

| 借金の減額される幅 | 5分の1など ※ケースにより減額幅は異なる ※住宅ローンの残った自宅を手放さないことが認められた場合、住宅ローンは減額されない | 原則、将来利息のみ(※) |

詳しくは、こちらの記事もご確認ください。

任意整理ではなく個人再生をしたほうがいい典型的なケースは、借金の総額が多い場合でしょう。

個人再生の場合、原則全ての債権者を手続きの対象としなければならないため、任意整理のような柔軟な対処はできません。しかし、一定の条件を満たしていれば、住宅ローンの残った自宅を手放さずに済むケースがあります。

一方、個人再生ではなく任意整理を検討したほうがいいケースは、例えば次のようなケースです。

- 職場で官報を定期的にチェックしているため、個人再生をすると借金問題が会社にバレてしまうケース

- 連帯保証人のいる借金があり、連帯保証人が請求されるのを防ぎたいケース など

(4)任意整理と自己破産の違い

自己破産の大きな特徴は、無事手続きが終われば、原則として全て(※)の支払義務が免除されることです。3つの債務整理の中で、最も支払いの負担を軽減できる可能性があるといえます。

※消費者金融などからの借金に限らず、原則全ての「負債」が免除対象です。もっとも、税金や養育費など、一部の支払義務は手続きが無事終わってもそのまま残ります(非免責債権)。

非免責債権にどのようなものがあるかについて、詳しくはこちらをご覧ください。

一方で、自己破産では、住宅や車など一定の基準を上回る価値のある財産を手放さなければならない可能性がある、一定の職種・資格の場合には破産手続が開始された後従事できない期間がある、などの注意点もいくつかあります。

そのため、何らかの事情で自己破産を避け、任意整理としたいケースもあるでしょう。

しかし、自己破産が認められそうなほどに支払いが困難な状況では、一時的には支払いができても、近い将来、支払いができなくなってしまう可能性が高いといえます。自己破産を避けたい理由を弁護士に相談して、その不安が解消されるのであれば、任意整理をするよりも、なるべく早く自己破産に踏み切った方が、経済的メリットが高く、生活再建も容易であることが多いといえるでしょう。

例えば、自己破産といえども、一定の範囲の財産は手元に残せます。どのような財産を残せるかについて、詳しくはこちらをご覧ください。

任意整理しない方がいい?2つのケース

任意整理をしない方がいいケースを知るには、任意整理のデメリットを適切に把握する必要があります。もしそれが「借金返済に苦しむこと」よりもつらい・しんどいと感じないのであれば、任意整理をした方がいいといえるでしょう。

(1)いわゆる「ブラックリスト」に登録されたくない

任意整理をすると、通常、信用情報機関に事故情報が登録されてしまいます(いわゆる「ブラックリスト」)。事故情報が登録されている間は、例えば次のようなことが基本的にできなくなります。

- 新たな借入れ

- クレジットカードの新規作成や更新 など

(1-1)事業を続けるため、「ブラックリスト」に載っては困る人

特に困るのは、事業資金を自分名義で借り入れることができなくなって、事業を続けられなくなる人でしょう。借金はあるものの事業自体は黒字である場合には、任意整理をすることで、かえって生計を立てる手段を失いかねません。

もっとも、事業が原因で借金が膨らんだという場合には、「そもそも事業を続けて大丈夫かどうか」から考える必要があります。事業を立て直せる見込みがなければ、借金はどんどん膨らんでしまうからです。

(1-2)家計を切り詰めれば、任意整理しなくても何とかなりそうな人

そのほか、家計を切り詰めればどうにか滞納することなく借金を返済していけそうな場合には、任意整理をするかどうか悩むでしょう。

任意整理しなくても何とかなりそうだとお思いの場合、事故情報が載ってクレジットカードの更新などができなくなる不便さを考えると、「今はひとまず、任意整理しなくてもいいや」と思われるかもしれません。

確かに、任意整理をせずに返済を続ければ、返済の負担は軽減されなくても従来どおりクレジットカードを使えるという便利さがありますが、その分借金を増やしてしまうリスクもあります。他方、任意整理をすれば、借金返済の負担は軽減されるかもしれません。

任意整理に限らず、個人再生や自己破産といった債務整理をしても、事故情報は登録されます。また、債務整理をしないでいても、2~3ヶ月程度滞納すれば、その段階で事故情報が登録されるのが通常です。

そのため、既に返済が大変になっている方の場合、早めに任意整理を含む債務整理を検討した方が、債権者による裁判・財産への差押えなどのリスクを下げられるだけ、メリットがあることとなります。

なお、クレジットカードが使えなくなっても、電子決済やプリペイドカードは使えるため、いざ手続きをしてみると思ったほど生活の利便性は変わらなかったという人も多くいます。

クレジットカード以外のキャッシュレス決済の方法について、詳しくはこちらをご覧ください。

借金返済の負担軽減と生活の利便さのどちらをとるかは、その人次第です。

今の家計の状況なら問題なく返済できる場合であっても、今後、例えば子供の教育費だったり、家族の医療費だったりで出費がどうしても増えてしまう可能性はあります。

避けることが難しそうな出費が数年後に見込まれるという場合には、「金銭的にも精神的にも余裕のあるうちに、任意整理で借金を片付けてしまう」というのも一つの選択肢です。

なぜなら、事故情報は永遠に登録され続けるわけではなく、任意整理を通じた完済などから一定期間が経過すれば基本的に削除されるからです。

どちらにしても事故情報が登録されるのであれば、負担を軽減できる可能性があるだけ、任意整理を検討する方がメリットが大きいのではないでしょうか。

任意整理で事故情報が登録される期間について、詳しくはこちらの記事もご確認ください。

(2)任意整理をしても、返済が難しそう

任意整理をしたとしても、返済するのが難しいと最初からわかっているのであれば、任意整理よりも、個人再生や自己破産などを検討すべきです(実際に、任意整理での返済が難しそうなご相談者に対しては、多くの弁護士は任意整理ではなく個人再生や自己破産をご案内することとなります)。

任意整理での返済が難しい状況なのに、一部の債権者についてのみ任意整理を依頼して、他の債権者の任意整理を依頼しなかった場合、後々返済ができなくなって自己破産や個人再生をしようとするときに、一部の債権者のみに返済をしていると、不公平な返済をしたという「偏頗弁済(へんぱべんさい)」の問題も生じかねません。

偏頗弁済をしていると、自己破産の場合は費用が高くなったり、最悪の場合、支払義務を一切免除してもらえないなどのリスクが、個人再生の場合、返済すべき金額が増えてしまうリスクがあります。

偏頗弁済のリスクについて、詳しくはこちらの記事もご確認ください。

任意整理に必要な費用・手続きの流れ

任意整理をした方がいいのか、しない方がいいのかを検討するためには、任意整理の手続きの流れやかかる費用を把握することが大切です。これから債権者に支払うことになる利息と弁護士費用を比べてみて、どのくらい違うのかがわかれば依頼するかどうかの1つの基準になります。

(1)任意整理をした場合の流れ

それでは、任意整理を弁護士に依頼した場合の流れをみてみましょう。

任意整理の手続きの流れは、基本的に次のようになります。

受任通知の発送

和解交渉・積立て

返済開始

それぞれのステップについてご説明します。

(1-1)弁護士が受任通知を送る

弁護士から債権者宛てに受任通知を送ります。貸金業者から取立てを受けていた場合、通常はこの時点で取立てが一切ストップするので、ストレスが軽減されるはずです。

(1-2)債権者との和解交渉・積立て

債権者から開示された取引履歴をもとに、利息制限法の上限金利に基づいた計算のし直し(引き直し計算)を行い、借金の額を確定します。そして、和解案を提示し、債権者と和解内容について交渉します。話合いがまとまると、和解内容を確認するため合意書を作成します。

弁護士に任意整理を依頼した場合、借主自ら債権者と話し合う必要はなく、弁護士から報告を受けたり、弁護士と相談を行ったりすることになります。

また、和解交渉と並行して、依頼者は数ヶ月間お金を積み立てることとなるのが通常です。この積立てには、次の2つの意味があります。

- 任意整理で、きちんと支払っていけるかどうかのシミュレーション

- 弁護士費用の積立て

積立ての段階で、家計を見直しても支払うことが困難だと判明した場合には、個人再生や自己破産を検討することとなります。

(1-3)返済開始

合意書で確認された和解内容に基づき、毎月貸金業者の指定する口座に分割金を振り込みます。

(2)任意整理にかかる費用は?

任意整理にかかる費用は、主に次の4種類があります(法律事務所によって、名称が異なる場合があります)。

- 着手金…依頼の時点でかかる費用。依頼の結果(任意整理の場合、債権者との話し合いがまとまること)の成否にかかわらず、発生。

- 成功報酬…債権者との話し合いが無事まとまった段階で発生する費用。

- 減額報酬金…支払い過ぎた利息があったり、消滅時効の援用などで借金を減額できた場合に発生する費用。

- 手数料…債権者との書面のやり取りなど、実費分。

着手金の相場は、基本的に

任意整理をする債権者1社あたり、4万~6万円程度

です。

滞納が原因で、既に債権者から裁判を起こされている場合などは、裁判対応のため、着手金に1~2万円程度が上乗せされることが多いです。

また、支払い過ぎた利息があり、借金の元本自体を減額できたという場合には、減額報酬金として、減額できた額の10~20%程度を費用として上乗せされる場合があります。

さらに、債権者との話し合いが無事まとまった段階で成功報酬が発生する場合もあります。

ですので、「カットできそうな将来利息が少なく、弁護士費用の方が高くなりそう。そのうえ、毎月の返済額もほとんど減らせず、裁判を起こされるリスクも現状ではそこまでない」などといった場合には、その債権者は任意整理の対象から外すのが基本となります(任意整理による返済がギリギリで、個人再生や自己破産などにシフトする可能性がある場合には、そうした業者についても任意整理の対象としておくことで、偏頗弁済の問題が生じないようにするケースもあります)。

目安としては、「借入額が20~30万円程度以下にとどまる債権者」の場合、弁護士費用の方がカットできる将来利息などよりも高くなる場合もあります(借入の利率などにもよります)。

もっとも、こうした債権者であっても、任意整理をすることで毎月の返済額を減らせたり、裁判を起こされるリスクを下げられる場合などがありますので、まずは弁護士に確認してみることがおすすめです。

【まとめ】

今回の記事のまとめは次のとおりです。

- 任意整理をすると、今後発生するはずだった利息(将来利息)をカットできたり、毎月の返済額を減らせる可能性がある。

- 任意整理しない方がいい可能性があるのは、主に次の2つのケース

- 事故情報が登録されることを避けたいケース

※任意整理しなくても確実に返済していけるかどうか、慎重に検討を! - 任意整理が難しいケース

…個人再生や自己破産といった、さらなる減額を見込める方法を

- 事故情報が登録されることを避けたいケース

- 任意整理の流れは、通常、「受任通知の発送・積立て開始→債務の額の調査や確認→和解交渉→和解成立後返済開始」となる。

- 任意整理の弁護士費用は、依頼時点での着手金(相場:1社あたり4~6万円程度や、債権者との話し合いがまとまった段階での成功報酬、支払い過ぎた利息などで元本を減額できた場合の減額報酬金、手数料などがかかる。

借金返済のプレッシャーから解放されたいと願っている人の多くは、任意整理ができれば、返済の負担が軽減されるはずです。任意整理が厳しい場合であっても、個人再生や自己破産があります。

もっとも、実際に生活に不便さを感じるようになるのは、依頼者の方です。任意整理のデメリットをきちんと把握して、弁護士に依頼するかどうかを判断してください。

弁護士に相談したからといって、絶対に依頼しなければならないわけではありません。債務整理それぞれのメリットやデメリット、自分にとってはどの方法が一番いいのかを判断するために、まずは相談だけでもしてみませんか?

アディーレ法律事務所では、任意整理を始めとする債務整理についてのご相談を承っております。

また、アディーレ法律事務所では、所定の債務整理手続きにつき、所定の成果を得られなかった場合、原則として、当該手続きに関してお支払いいただいた弁護士費用を全額ご返金しております(2022年11月時点)。

任意整理をしようかどうかお悩みの方は、任意整理を始めとする債務整理を得意とするアディーレ法律事務所にご相談ください。