「自己破産となれば、財産は全て手放さないといけないんじゃないの……?」

こう誤解されている方も、少なくありません。

実は、自己破産の手続きでも一定の財産は手元に残せることとなっています。

債務者の生活のため、一定の範囲の財産が「自由財産」として確保されているのです。

一方、自由財産に含まれない財産については、やはり自己破産において処分されてしまう可能性があります。

ですが、本来は自由財産でない財産であっても、自由財産の範囲を広げる「自由財産の拡張」などの方法で手元に残せる場合もあります。

また、自己破産ではなく「個人再生」や「任意整理」という手続きを選ぶことができれば、そもそも財産を処分せずに済む可能性もあるのです。

この記事では、次のことについて弁護士が解説します。

- 「自由財産」として、自己破産後も手元に残せる財産

- 財産処分のない「同時廃止」

- どうしても手放したくない財産がある場合の、自己破産以外の選択肢

自由財産とは何か

自己破産の手続きの流れや、自由財産として手元に残せるものについてご説明します。

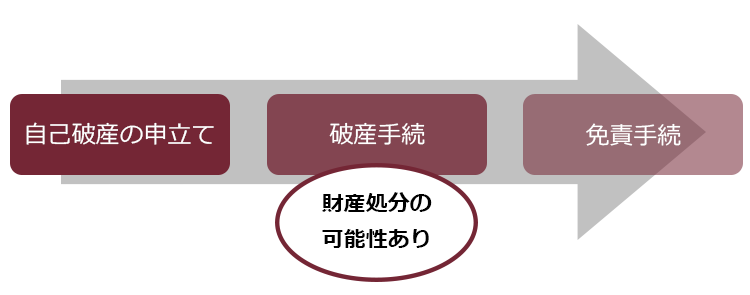

(1)自己破産の手続きの流れ

自己破産の手続きの流れは、次のようになります。

債務者が裁判所に自己破産の手続の申立てを行い、裁判所が「破産手続開始決定」を出せば、裁判所での手続きが始まります。

裁判所での自己破産の手続きは、破産手続と免責手続(残っている負債について支払義務の免除を認めるかどうかの審査)からなります。

このうち、財産を処分される可能性があるのが「破産手続」です。

財産を処分される可能性がある「破産手続」とは?

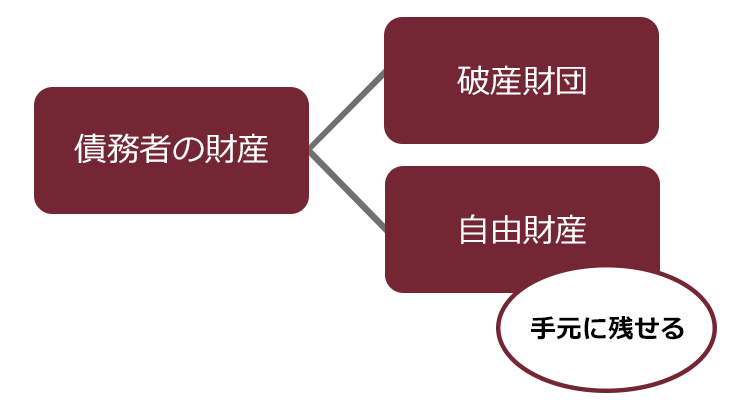

破産手続では、破産手続開始決定の時点で債務者が保有していた財産は、原則として「破産財団」となり、手放すこととなる可能性があります。

一方、一定の財産については「自由財産」として扱われ、手元に残すことができます。

破産財団について、破産法では次のように定めています。

破産者が破産手続開始の時において有する一切の財産(日本国内にあるかどうかを問わない。)は、破産財団とする。

引用:破産法34条1項

この文言だと、破産手続開始決定の時にあった全ての財産が破産財団になってしまうかのように読めます。しかし、実際にはさまざまな財産が「自由財産」として破産財団から除外されています。

(2)自由財産にあたる財産とは

それでは、どのようなものが手元に残せる「自由財産」に当たるのかを説明します。

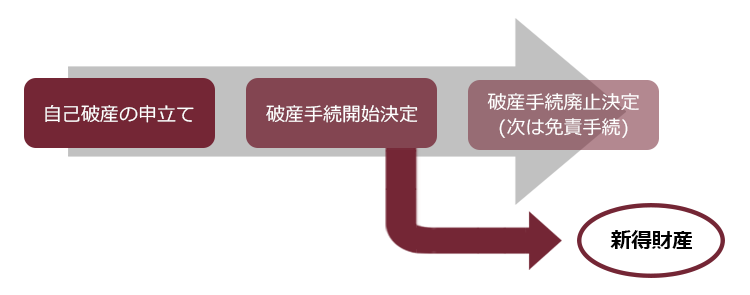

(2-1)破産手続開始決定の後で取得した「新得財産」

自由財産の一つに、「新得財産」があります。

新得財産とは、破産手続開始決定が出た後で増えた財産のことです。

先ほどの破産財団についての条文では、「破産者が破産手続開始の時において有する一切の財産」が破産財団とされています。破産財団の範囲は、破産手続開始決定までのものに限られているのです。

そのため、例えば破産手続開始決定後に受け取った給料などは、基本的に手放さなくてよいこととなります。

破産手続開始決定後に手に入れた財産は、「新得財産」となるので基本的に手放さずに済みます。

つまり、自己破産の申立てをなるべく早めに行うことで、手元に残せる財産を増やせる可能性があるのです!

次からは、新得財産ではないものの破産財団から除外される自由財産について説明します。

(2-2)99万円以下の現金

99万円以下の現金であれば、破産手続開始決定より前にあった場合でも手放す必要がありません(破産法34条3項1号、民事執行法131条3号、民事執行法施行令1条)。

(2-3)差押禁止財産

破産手続開始決定の前からあった財産でも、「差押禁止財産」に当たるものは原則として自由財産です(破産法34条3項2号)。

消費者金融からの借金を返さないなど、民事上の義務を果たさないでいると、財産への差押えに至る可能性があります。しかし、債務者の生活や福祉などの観点から、一定の財産への差押えは禁止されています。

これが「差押禁止財産」です。

自己破産の手続きにおいても、債務者の今後の生活のために必要最小限の財産を確保する必要があります。そのため、差押禁止財産は原則として「自由財産」となり、手放さなくてよいこととされています。

どのようなものが差押禁止財産に当たるかについて、詳しくはこちらをご覧ください。

次からは、「もともとは自由財産ではないものの、破産財団から自由財産に変わるもの」についてご説明します。

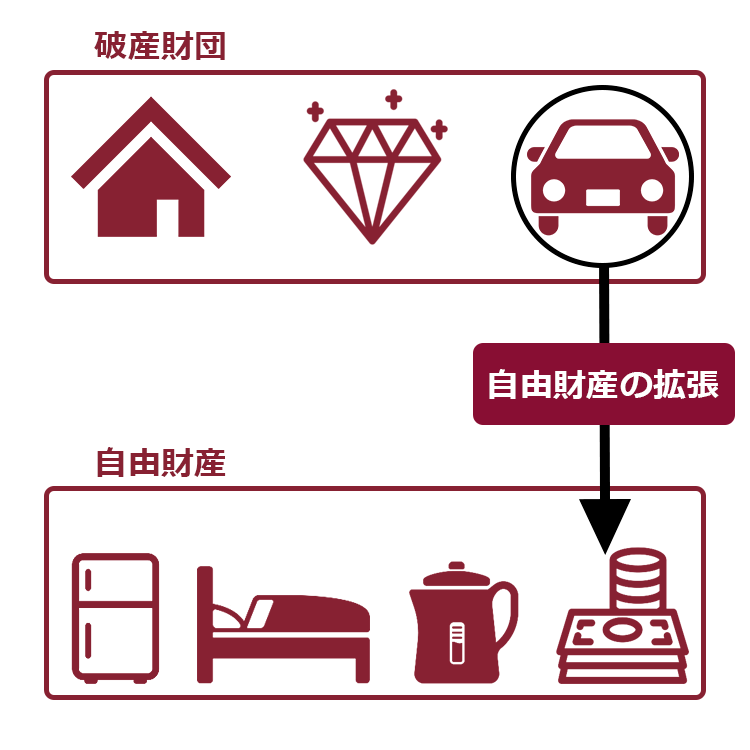

(2-4)裁判所により「自由財産の拡張」が認められた財産

法の建前上、99万円以下の現金と差押禁止財産は債務者のために確保されています。

しかし、それ以外の財産についても申立てなどに基づき、裁判所が債務者の生活状況や収入の見込みなどを総合考慮した上で、自由財産の範囲を広げる判断をすることがあります。

これが「自由財産の拡張」です(破産法34条4項)。

自由財産の拡張によって、本来は破産財団となるはずだったものも手元に残せるようになります。

東京地裁では、次のものについては原則として自由財産の拡張を認められています(2022年6月時点)。

- 残高20万円以下の預貯金

※複数口座ある場合は合算して20万円以下 - 見込額が20万円以下の生命保険解約返戻金

※複数口ある場合は合算して20万円以下 - 処分見込額(評価額)が20万円以下の自動車

※ローンが残っていると債権者に引き揚げられてしまう可能性あり - 居住用家具の敷金債権

- 電話加入権

- 支給見込額の8分の1相当額が20万円以下の退職金債権

- 支給見込額の8分の1相当額が20万円を超える退職金債権の8分の7相当額

- 家財道具

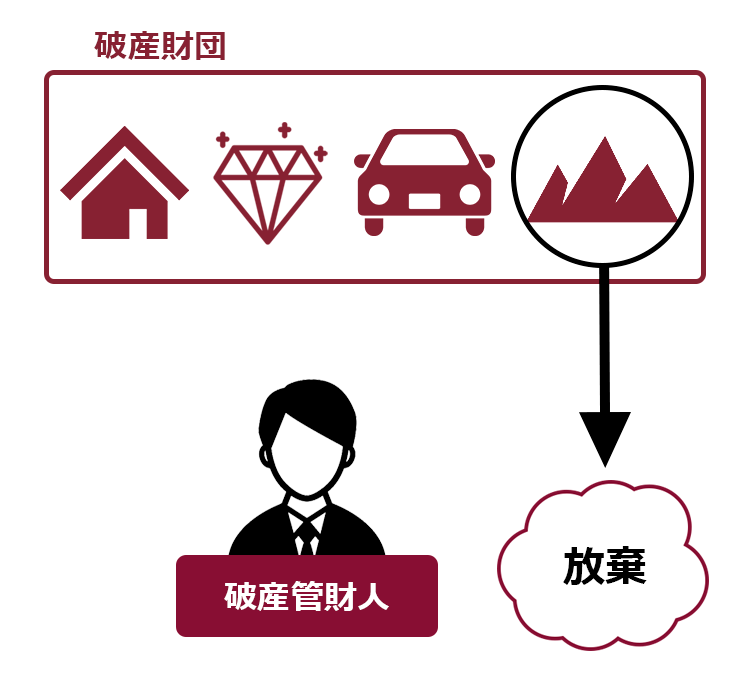

(2-5)破産財団から「放棄」された財産など

破産財団を構成する一定の財産につき、売却などを通じてお金に換えたり、配当などの処分を行うのが、「破産管財人」です。

しかし、破産財団の中には、例えば次のような処分困難なものが含まれていることもあります。

- 売却しようにも買い手がつかない(山林物件など)

- 廃棄しようにも高額な費用がかかる

このような場合、破産管財人は裁判所の許可を得たうえで、扱いにくいものを破産財団から「放棄」することがあります(破産法78条2項12号)。

放棄されたものは破産財団ではなくなって自由財産になります。そのため、手元に残すことができます。

また、売却すればそれなりの価格になると見込まれる物であっても、例えば次のような条件で破産財団から放棄してもらえることもあります。

債務者が自由財産の中から、代金相当額を支払う

→支払った金額を、その物の代わりに破産財団に組み入れる

また、債務者自身がその物の代金相当額を出すことが厳しい場合でも、例えば次のような方法で手元に残せる可能性もあります。

- 親族など相当の代金で買い取ってくれる第三者に対して破産管財人が売却する

- その第三者から、借り受ける

「同時廃止」なら財産を残せる?

裁判所での自己破産の手続きの進め方は、「管財事件」と「同時廃止」の2つに分かれます。

このうち、同時廃止の場合には債権者への配当は行われません。

それでは、

- 同時廃止とはどのような手続きなのか

- 同時廃止で、財産を手元に残せるのか

について説明します。

(1)同時廃止とは

自己破産の手続きは、原則として「管財事件」という方法で進められます。

管財事件では、裁判所から選任された破産管財人が、債務者の財産の調査や換価・配当、借金を抱えるに至った経緯といった免責に関する調査などを行います。

管財事件の流れについて詳しくはこちらをご覧ください。

しかし、配当すべき財産がないことが明白で、重大な免責不許可事由(免責許可決定が出ない可能性がある一定の事由をいいます)もない場合などには、裁判所が破産管財人を選任しないことがあります。このような場合には、破産管財人による詳細な調査などは必要ないと考えられるためです。

免責不許可事由について詳しくはこちらの記事もご確認ください。

この、破産管財人の選任されない手続きが「同時廃止」です。

同時廃止の場合、そもそも配当すべき財産がないので、配当の手続きも行われません。

同時廃止の流れについて詳しくはこちらをご覧ください。

(2)同時廃止なら、財産を手元に残せる?

同時廃止について、破産法では次のように定めています。

裁判所は、破産財団をもって破産手続の費用を支弁するのに不足すると認めるときは、破産手続開始の決定と同時に、破産手続廃止の決定をしなければならない。

引用:破産法216条1項

破産財団が破産手続の費用(一つの目安は、20万円以上です)を賄うのに不足していると判断される場合には、破産手続が開始すると同時に廃止となります(ただし、東京地裁など、破産財団が不足していていると見込まれても免責不許可事由があるなどの事情から管財事件とする運用を取っている裁判所もあります)。

そのため、同時廃止となれば財産は処分されないということとなります。

もっとも、同時廃止はめぼしい財産がない場合の手続きです。また、管財事件か同時廃止かを決めるのは裁判所です。

処分を避けたい財産があるからといって、債務者側で自由に同時廃止を選択できるわけではないことにはご注意ください。

手放したくない財産がある時は、他の債務整理を検討

自己破産(管財事件)の手続きでは、原則、債務者の自由財産以外の財産は基本的に管財人によって管理・処分されます。

先ほどご説明したように、自由財産の拡張や破産財団からの放棄という制度はあります。しかし、自分では生活に不可欠だ、仕事に欠かせないと思っている財産であっても、自由財産の拡張や破産財団からの放棄が認められるとは限りません。

自己破産だと、仕事に欠かせないこの道具も処分されてしまいそうだな…。

もう、財産隠しするしかないのかな…。

自己破産において、財産隠しは絶対NGです!

財産隠しをしてしまうと、免責不許可になって全ての負債が残ってしまうおそれがあります。

それどころか、「詐欺破産罪」という犯罪になってしまうおそれもあるのです。

自己破産の手続きで、財産隠しは絶対におやめください。

自己破産の手続きでの財産隠しの危険性について、詳しくはこちらをご覧ください。

そこで、どうしても手放したくない財産がある場合には、個人再生や任意整理など、自己破産以外の債務整理を検討することもおすすめです。

それでは、個人再生や任意整理とはどのような手続きなのかご説明します。

(1)個人再生とは

※ローンの残っている財産(車など)は、債権者側から引き揚げられてしまう場合があります。ですが、自分以外の第三者に支払ってもらう「第三者弁済」によって引き揚げられずに済む可能性はあります。

個人再生とは、負債の支払いが困難になってしまった場合に、裁判所から認可を得て、法律に基づき決まった金額を原則3年間で支払っていく手続きです。

個人再生で支払うこととなる金額は、負債の額や所持している財産の価格などから決まります。基本的に、次にご説明する「任意整理」よりも総支払額を大幅に減らせることが多いです。

個人再生で支払うこととなる金額の決まり方について、詳しくはこちらをご覧ください。

個人再生も自己破産と同様、裁判所で行う手続きですが、財産を手放すことを前提とした手続きではありません。

高額な財産がある場合には、その分支払うこととなる額が増える可能性はありますが、滞りなく支払えるのであれば、財産を手放さずに済みます。

また、この個人再生では法律の定める条件を満たしていれば住宅ローンの残った自宅を残し、それ以外の負債について返済の負担減を図ることもできます。

個人再生で住宅ローンの残った自宅を守る方法について、詳しくはこちらをご覧ください。

(2)任意整理とは

任意整理では、まず、払い過ぎた利息はないか、利息制限法の上限金利(15~20%)に金利を引き下げて負債の額を再計算します。

次に、残った負債について、例えば次のような方法で支払いの負担を減らすことを目指して個々の債権者と交渉します。

- 今後発生するはずだった利息(将来利息)をカットする

- 長期分割にすることで、月当たりの支払額を減らす

※実際にどのような支払計画になるかは、個々の債権者などの事情によって変わります。

任意整理の場合、きちんと支払えていれば財産を手放すことにはなりません。

また、車などのローンの残っているものであっても、そうしたローンを手続きから除外することができれば、引き揚げられずに済みます(全ての債権者に対して遅れずに支払っていける見込みが必要です)。

(3) 個人再生や任意整理は、早めの検討を!

個人再生や任意整理をすると、負債をある程度軽減できる可能性があります。

しかし、どちらの手続きも、基本的には数年間支払い続ける必要があります。

「あと少し早く依頼いただいていたら、もっと減額できたのに…。」という場合も、しばしばあります。

自己破産ではなく個人再生や任意整理がいいという方は、なるべく早めに弁護士に相談されることをおすすめします。

【まとめ】自己破産の手続きをしても、「自由財産」は手元に残せる!

今回の記事のまとめは次のとおりです。

- 自己破産の手続きでは、一定以上の価値のある財産は原則として処分の対象となる。

- 自己破産の手続きでも、破産手続開始決定後に新たに取得した財産や、99万円以下の現金等の「自由財産」であれば、手放さずにすむ。

- 自己破産の手続きが「同時廃止」の方法になれば、財産は処分されない。ただし、一定の価値がある財産を持っている場合、基本的には同時廃止にはならない。

- 債務整理をするにあたって、どうしても手放したくない財産がある場合には、個人再生や任意整理を利用できないかを早めに検討する。

自己破産といっても、全ての財産を処分されてしまうわけではありません。自由財産であれば、手元に残せるのです。

自己破産では手放さすしかないような財産がある場合でも、個人再生や任意整理を選べる余地が残っているかもしれません。こうした手続きなら、財産の処分は基本的に回避できます。

「この財産を処分されるのは困る!」と、今のまま借金を抱え続けていても、債権者から差押えを受けてしまうことになりかねません。

早めに自己破産などを検討することで、支払いの負担を軽減しませんか?

アディーレ法律事務所では、自己破産を始めとする債務整理についてのご相談を受け付けております。

また、アディーレ法律事務所では、所定の債務整理手続きにつき、所定の成果を得られなかった場合、原則として、当該手続きに関してお支払いいただいた弁護士費用を全額ご返金しております。(2022年6月時点。)

※ただし、自己破産の免責不許可が、次の場合に起因する場合などは、返金対象外です。

- アディーレ法律事務所へ虚偽の事実を申告し、又は事実を正当な理由なく告げなかった場合

- 法的整理の受任時に、遵守を約束いただいた禁止事項についての違反があった場合

自己破産についてお悩みの方は、自己破産を得意とするアディーレ法律事務所にご相談ください。