「個人再生したいけど、クレジットカードはどうなるんだろう?」

個人再生をすると、一定期間はクレジットカードの利用ができなくなります。

もっとも、永遠にクレジットカードを使えないわけではなく、基本的に5~10年程度で利用を再開できます。

また、クレジットカードを使えない間でも、基本的にデビットカードなどのキャッシュレス決済を利用することはできます。

この記事では、次のことについて弁護士が解説します。

- 個人再生にはどのようなメリットやデメリットがあるか

- 個人再生をすると、クレジットカードはどうなるか

- 個人再生と任意整理はどのように違うか

個人再生とは?

「個人再生」とは、基本的に減額された借金を、原則として3年間で分割して返済していくという手続きです。減額の有無や減額の程度は、借金の額、保有している財産などによって異なります。

減額された借金を完済すれば、個人再生の手続きの対象となった借金については、原則として法律上返済する義務を免除されます(ただし、税金など一部の負債は減額されません)。

個人再生の3つのメリット

個人再生の3つのメリットをお伝えします。

(1)財産や住宅ローンのある自宅を手元に残せる可能性がある

原則全ての負債の返済義務を免除してもらえる自己破産では、基本的に、一定の財産(破産財団)を手放すこととなります。

自己破産でどのような財産を手放すこととなるのかについて、詳しくはこちらをご覧ください。

しかし、個人再生の場合、財産を手放さずに済む可能性があります(高額な財産があると、再生計画で支払うこととなる金額が上がる場合があります)。

また、一定の条件を満たしていれば、住宅ローンの残った自宅を手放さずに、それ以外の負債を減額できる場合があります。

※個人再生でも自己破産でも、「ローンの残った車」については、申立ての準備を始めるとローン会社が車を引き揚げてしまうおそれがあります。もっとも、このような場合であっても、自分以外の人にローンの残りを支払ってもらう「第三者弁済」などの方法で、車を手放さずに済む可能性は残っています。

(2)自己破産が難しい人でも借金を軽減できる可能性

ギャンブルで1000万円を超える借金を作ってしまった人など、自己破産による債務の免責(返済義務の免除)が認められるか不確実なケースがあります。免責許可決定の出ない可能性がある事情を「免責不許可事由」といいます(破産法第252条第1項)。

深刻な免責不許可事由がある場合には、自己破産を申立てても免責が認められない可能性があります。そのため、自己破産ではなく個人再生を利用することが考えられます。自己破産と異なり借金の返済義務は免除されませんが、個人再生で借金が減額されれば、経済的に再生できる可能性があります。

(3)手続き中の職業の資格制限がない

自己破産には、警備員や生命保険募集人など手続き中に就けない仕事(制限職種)があります。

どのような職種だと、自己破産手続き中に従事できないのかについて詳しくはこちらをご覧ください。

これに対して、個人再生にはこのような制約がないため、どのような職業の方でも安定した収入のある限り、個人再生を利用できる可能性があります。

個人再生のデメリット

一方、個人再生にはデメリットもあります。

- 官報に掲載される

- 事故情報が登録される

それぞれについてお伝えします。

(1)個人再生をすると官報に掲載される

自己破産同様、個人再生をすると国の発行する機関紙(官報)に氏名・住所が掲載されます。

官報に載ったら、知り合いや会社に個人再生がバレますか?

官報から個人再生をした事実が伝わる場面は、限られています。

たとえば、先ほど出てきた「制限職種」の人を雇っている会社などは、社員が自己破産をしていないかチェックしているので、その際に個人再生について伝わる可能性はあります。

ですが、こうした場面でなければ、官報から個人再生の事実が広まることは少ないといえます。官報は日常生活で馴染みの薄いものだからです。

また、個人再生をしたことだけを理由に社員をクビにすることは、解雇権の濫用に当たり違法となることが多いです。

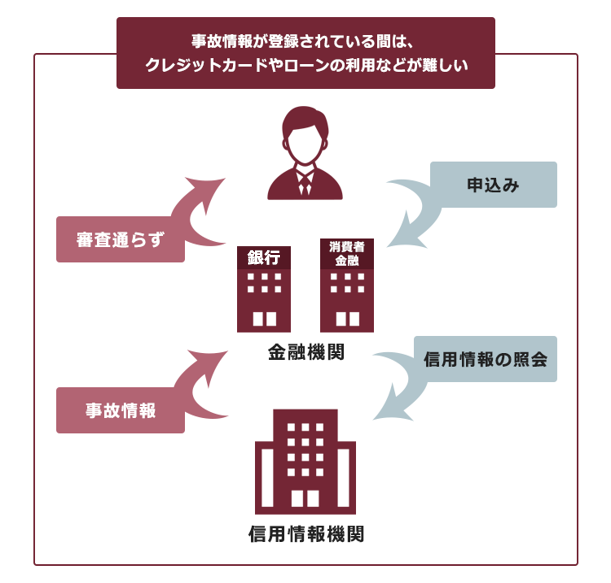

(2)いわゆる「ブラックリスト」に5~10年程度登録され、クレジットカードの作成などが困難に

個人再生をすると、5~10年程度事故情報が信用情報機関に登録されます。いわゆる「ブラックリスト」に載った状態です。

銀行やクレジットカード会社などの金融機関に、「ブラックリスト」という名前の名簿はありません。

「ブラックリスト」というのは、俗称に過ぎません。

個人の方のクレジットカードやローンなどの申込み、契約、支払いなどの情報のことを「信用情報」といいます。信用情報は、「信用情報機関」という組織で管理されています。

そして、信用情報の中でも、滞納や債務整理など、当初の契約通りに支払えていないという情報のことを「事故情報」といいます。信用情報に事故情報が載っていることを、俗に「ブラックリストに載った」と言うのです。

事故情報が登録されている間は、例えば次のようなことが困難になります。

- クレジットカードの新規作成や更新

- ローン契約

- 第三者の保証人になること など

こうした審査の際に、金融機関は申込者の信用情報をチェックします。

そして、信用情報に事故情報が載っていると、こうした審査の際に「この人は支払ってくれなくなるかもしれない」と考えられて、審査を通りにくくなってしまいます。

そのため、個人再生後、一定期間はクレジットカードの作成も難しくなるのです。

個人再生をした場合に事故情報が登録される期間について、詳しくはこちらをご覧ください。

公共料金などをクレジットカード払いにしている場合には、切り替え手続きが必要です。

個人再生後とクレジットカードに関する疑問点

クレジットカードを利用している人にとって、個人再生で一番影響があるのは、すでにお伝えしたように新規のクレジットカード作成や更新ができなることですが、その他の気になる疑問にもお答えします。

(1)一部のキャッシュレス決済は利用できる

事故情報が載っていてクレジットカードを利用できない間は、基本的に現金払いで生活することとなります。もっとも、全てのキャッシュレス決済が利用できなくなってしまうわけではありません。

たとえば、次のようなキャッシュレス決済であれば利用できることが多いです。

- デビットカード

- プリペイドカード

- 電子決済 など…

これらの決済方法の場合、基本的に信用情報を審査されないためです(クレジットカード機能が付帯しているデビットカードなど、例外はあります)。

国際ブランド付きのデビットカードであれば、多くの店舗で利用できるでしょう(すべての店舗でデビットカードを利用できるとは限りません)。

詳しくは、お使いのデビットカードの裏面や約款を参照してください。

また、クレジットカードに付帯しているETCカードも、事故情報があると原則使えなくなってしまいます。しかし、ETCパーソナルカードなどであれば事故情報があっても基本的に利用可能です。

事故情報があっても作れるETCカードについて、詳しくはこちらをご覧ください。

現金払いだけだと不安だという方は、プリペイドカード、電子決済など他の支払い手段も用意しておくとよいでしょう。

(2)個人再生しなくても、数ヶ月の滞納で「ブラックリスト」には載る

個人再生の事故情報が登録されたら、クレジットカードを使えなくなるんですね……。クレジットカードは通販にせよ何にせよよく使ってるから、使えなくなったら不便……。

しかし、債務整理をしなくても、2~3ヶ月程度返済を滞納してしまうと、事故情報が登録されるのが通常です。

個人再生を検討されている方の中には、既に滞納しがちで、既に事故情報が登録されているか、もうじき登録されてしまうという状況の方も多いです。

そのため、いずれにせよ事故情報が登録されるなら、早めに個人再生の手続きを始めた方が、借金の減る可能性がある分メリットがあるといえます。

(3)個人再生後にクレジットカードを使いたい場合の注意点

個人再生から5~10年程度で事故情報が削除されれば、基本的にクレジットカードを再び作成できるようになります(個人再生の際に債権者となっていた金融機関や同じグループ会社のクレジットカードは、事故情報の削除後も作成が困難な場合があります。いわゆる「社内ブラック」)。

しかし、そもそも個人再生をすることとなったのは、収入以上の生活をして借金を抱え、返済が難しくなってしまったからです。

クレジットカードの利用は、すぐに銀行引き落としはされませんので、実際に手元にある金額以上に支出してしまうというリスクがあります。再びクレジットカードを作成できるようになっても、本当に作成するかどうかについて、慎重に検討することをおすすめします。

個人再生終了後十分な時間が経過したにもかかわらず、ローンの審査に通らないようであれば、信用情報機関に対して、どのような情報が自身の信用情報に載っているかを問い合わせてみるとよいでしょう。また、ローンの審査に申し込む前に、信用情報機関に対して問い合わせることもできます。

個人再生と任意整理の3つの違い

個人再生は、借金の返済の負担を減らしたり無くしたりするための「債務整理」のうちの1つです。債務整理には、他にも任意整理や自己破産などがあります。

自己破産だと、原則全ての負債の支払義務がなくなります(税金など一部の負債を除く)。

一方、個人再生や任意整理の場合は、数年間返済を続けることとなります。個人再生と任意整理の大きな違いは、次の3点です。

- 裁判所の利用の要否

- 支払不能(詳しくは後で説明します)のおそれの要否

- 借金の減額される幅

個人再生と任意整理の違いを表にまとめると、次のようになります。

| 個人再生 | 任意整理 | |

|---|---|---|

| 裁判所の利用の要否 | 利用する | 基本的に利用しない |

| 支払不能のおそれの要否 | 必要 | 不要 |

| 借金の減額される幅 | 基本的に、借金の5分の1や10分の1程度などに減額 ※住宅ローンは減額されない ※資産の額など、ケースにより減額の可否・幅は異なる | 原則、将来発生するはずだった利息のみ ※過払い金請求できる場合を除く ※ケースにより減額の可否・幅は異なる |

(1)裁判所の利用の要否

個人再生では、任意整理と異なり、裁判所を利用して手続きをすることになります。

そのため、個人再生では弁護士に依頼する債権者(お金の借入先)を選べないなど手続きを進めるにあたって制約があります。もっとも、その分任意整理に比べると借金が大きく減額されるケースも多いです。

任意整理であれば家族にバレずに手続きを進められるケースもあるのに対して、個人再生では家族の資料の提出を求められることがあるため、配偶者に完全に秘密にするのは難しいでしょう。

(2)支払不能のおそれの要否

自己破産同様、全ての人が個人再生を利用できるわけではありません。

たとえば、月収35万円の独身男性が120万円の借金について個人再生をするのは難しいことがあります。

個人再生をするには、手取り月収から生活に必要な支出を除いた金額で、3年返済を続けても完済できない“おそれ(可能性)”(これを「支払不能のおそれ」といいます)がなければいけません。

借金総額120万円を3年間で完済するには月々の返済額は約3万3400円です。月収35万円の方であれば、通常は3年間で完済できると判断される可能性が高いでしょう。

ですので、それなりに切り詰めて生活をしても月々3万3400円さえも余らないといえる事情が必要なのです。

一方、任意整理は、「支払不能のおそれ」がまだない段階でも行うことができます。

たとえば、債権者から督促されているのでその対応を弁護士に任せたい、債権者から裁判を起こされたが平日に休めないので弁護士に任せたい、今のところ返済できているが減額できるなら任意整理してみたい、などの理由でも任意整理をすることは可能です。

(3)借金の減額される幅

任意整理では、2006年以前から借入れを継続していて過払い金が発生するなどの場合でなければ、基本的に元本自体は減額できません。任意整理で減額を目指すのは、基本的に「将来発生するはずだった利息」(将来利息といいます)です。

それに対し個人再生では元本(ただし、住宅ローンを除く)も、減額することができることがあります。

個人再生でどのくらい借金が減額されるのかについて、詳しくはこちらをご覧ください。

【まとめ】個人再生後、5~10年程度はクレジットカードの利用が難しい

今回の記事のまとめは次のとおりです。

- 個人再生とは、裁判所の認可を得て、基本的に減額された負債を原則3年間で分割して払っていく手続き。

- 個人再生には、主に次の3つのメリットがある。

- 財産や住宅ローンの残った家を手放さずに済む可能性がある

- 自己破産が難しい場合でも、個人再生ならできる可能性がある

- 手続き中の職業の資格制限がない

- 個人再生の主なデメリットは次の2つ。

- 官報に掲載される

- 5~10年程度、事故情報が登録される(いわゆるブラックリスト)

※2~3ヶ月程度の滞納でも事故情報は登録される

- 個人再生をすると、5~10年程度クレジットカードの利用が困難になる。もっともその間も他のキャッシュレス決済は基本的に利用可能。

- 個人再生と任意整理の主な違いは次のとおり。

| 個人再生 | 任意整理 | |

|---|---|---|

| 裁判所の利用の要否 | 利用する | 基本的に利用しない |

| 支払不能のおそれの要否 | 必要 | 不要 |

| 借金の減額される幅 | 基本的に、借金の5分の1や10分の1程度などに減額 ※住宅ローンは減額されない ※資産の額など、ケースにより減額の可否・幅は異なる | 原則、将来発生するはずだった利息のみ ※過払い金請求できる場合を除く ※ケースにより減額の可否・幅は異なる |

クレジットカードを使えなくなってしまう期間があるのは、確かに不便です。

ですが、クレジットカードは実際に持っているお金以上に使ってしまうリスクもあります。個人再生は、クレジットカードの利用をやめて、収支の範囲内でお金をやり繰りできるようになるためのチャンスととらえることもできます。

まずは、個人再生について相談だけでもしてみませんか?

アディーレ法律事務所では、個人再生を取り扱っており、個人再生についての相談は何度でも無料です。

また、アディーレ法律事務所では、ご依頼いただいた個人再生事件につき、万が一再生不認可となってしまった場合、当該手続きにあたってアディーレ法律事務所にお支払いいただいた弁護士費用は原則として、全額返金しております(2022年7月時点)。

個人再生でお悩みの方は、個人再生を得意とするアディーレ法律事務所にご相談ください。