「自己破産すると、返済しなくてよくなる代わりに、収入も財産も根こそぎ持っていかれてしまうのでは?」

自己破産についてこんな不安をお持ちの方がいます。

確かに自己破産では、一定の財産は手放して債権者への配当などに充てねばならないのが原則です。

しかし、手続きが始まってから取得した財産など、一定の範囲の財産であれば手元に残しておくことができます。

この記事では、次のことについて弁護士が解説します。

- 自己破産の手続きで、収入や財産はどのような扱いを受けるか

- 自己破産の手続きで処分される財産と手元に残せる財産は、どのように振り分けられるか

- 自己破産には、他にどのような注意点があるか

自己破産前後の収入はどのように扱われるのか

自己破産とは、財産や収入からは抱えている負債を支払うことができない方のための手続きです。

裁判所から「免責許可決定」が出れば、原則として全ての負債を支払う必要がなくなります(ただし、税金など一部の負債はそのまま残ります)。

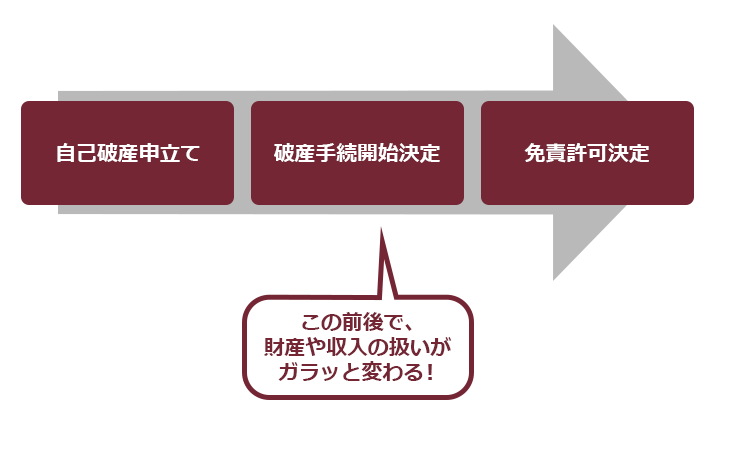

裁判所における自己破産の手続きの流れは、次のようになります。

まず、債務者は自己破産の手続きの申立てをします。

手続きを始める要件を満たしていると裁判所が判断すると、「破産手続開始決定」が出ます。

破産手続においては、一定の範囲の財産について債権者への配当が行われます。

次に、残った負債について支払いを免除する「免責許可決定」を出してよいかどうかの審査に移ります。これが免責手続です。

免責許可決定を獲得することが、債務者にとっての自己破産の手続きのゴールです。

長くなりましたが、収入が処分の対象となるかどうかは「破産手続開始決定」の前後で大きく変わります。

それでは、破産手続開始決定の前後に場合分けして説明します。

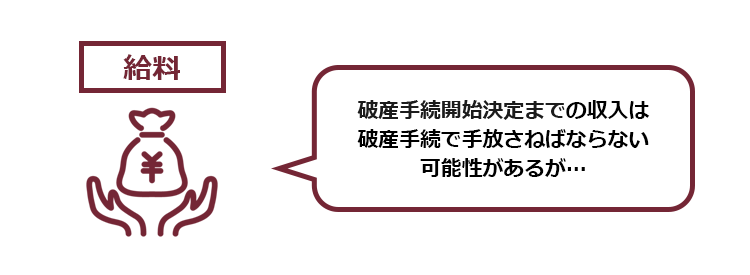

(1)破産手続開始決定「前」の収入

破産手続開始決定までの給与やボーナスなどの収入は、受け取った後は現金・預貯金として破産手続での換価や処分の対象となる可能性があります。ただし、99万円以下の現金であれば、手元に残しておくことができます(破産法34条3項1号、民事執行法131条3号、民事執行法施行令1条)。

そのため、収入を口座から引き落として現金として所持していた場合には、99万円以下に収まっていれば手元に残せることとなります。

また、東京地裁の運用では、残高が20万円以下の預貯金(口座が複数ある場合は、全ての合計額が20万円以下)は手放さなくてよいこととなっています。

そのため、一般の会社員の方の場合、これらの範囲に収まる収入については、破産手続開始決定の前に入ってきたものでも基本的には手放さずに済むこととなります。

(2)破産手続開始決定「後」の収入

破産手続開始決定が出た後の収入は、原則として破産手続での換価や処分の対象とはなりません。

これは、破産手続で換価・処分の対象が、「破産手続開始の時において有する一切の財産」とされているためです(破産法34条1項)。

そのため、破産手続開始決定後の収入は、原則として手放すことにはなりません。

処分される財産とされない財産について

自己破産の手続きでは全ての財産を手放さねばならないという不安は根強いです。しかし、決してそのようなことはありません。

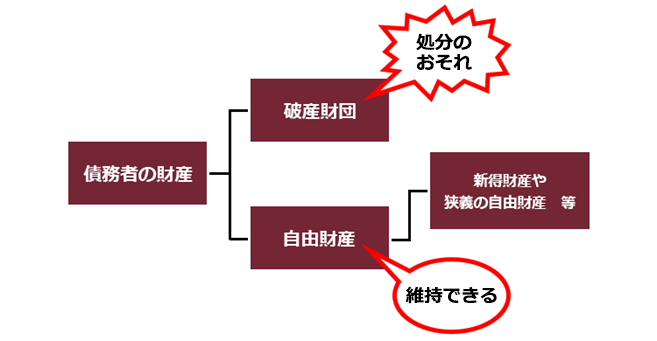

原則手放すこととなるのが「破産財団」、手元に残せるのが「自由財産」です。

破産財団の範囲について、破産法34条1項では「破産者が破産手続開始の時において有する一切の財産」と定めています。

この文言では、破産手続開始決定前の財産は全て破産財団となって処分されてしまうかのように読めます。

しかし、破産手続開始決定までに存在した財産であっても、一部は自由財産となります。

先ほど出てきた、「99万円以下の現金」はその例です。

生活に不可欠であるという理由から、一定の範囲の動産や債権が自由財産として債務者のために確保されています。

破産手続開始決定前からあった財産のうち手放さなくてよいものを、特に「狭義の自由財産」と呼ぶことがあります。

一方、破産手続開始決定の後で手に入れた財産は、「新得財産」と呼ばれます。先ほどの、破産手続開始決定後の収入は新得財産の例です。

さらに、原則として破産財団に含まれる財産であっても、次のような方法で自由財産にできる場合もあります。

- 自由財産の拡張:債務者の生活に欠かせない財産などについて、裁判所が債務者の生活状況などさまざまな事情を考慮のうえ、「自由財産」に加える

- 破産財団からの放棄:買い手がつかない価値の低い財産などについて、裁判所からの許可のうえで、破産財団から除外する

破産財団について詳しくはこちらをご覧ください。

どのようなものが自由財産となるか、自由財産の拡張はどのような場合に認められるかなどについて詳しくはこちらをご覧ください。

特に自動車については、「残しておきたい!」とおっしゃる方が多いです。

個々の事例や、申立て先の裁判所などによっても異なりますが、自動車を残せる場合はあります。

自己破産の前に知っておきたい4つのポイント

免責許可決定を獲得できれば、原則として全ての負債を支払う必要がなくなります。

しかし、自己破産の手続きをするにあたっては、注意点もいくつかあります。

それでは、自己破産の手続きにおける注意点や対処法を説明します。

(1)5~7年程度はクレジットカードやローンの利用等が困難

「自己破産をするとブラックリストに載る」

このようなことを耳にしたことのある人もいらっしゃるのではないでしょうか。

消費者金融や銀行などに「ブラックリスト」という名称のリストはありません。

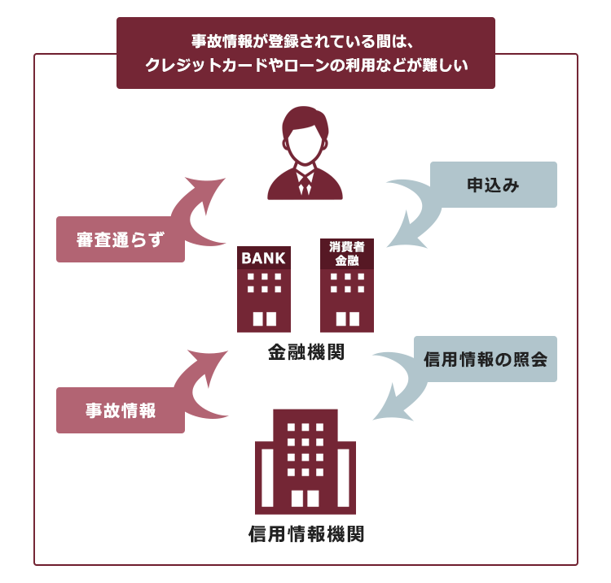

個人のクレジットカードやローンの申込みや契約、支払いの状況などについての情報を、信用情報といいます。

信用情報は、「信用情報機関」という組織で管理されています。

信用情報の中でも、滞納や自己破産などの債務整理をしたといった、当初の契約どおりに支払えていないという情報を「事故情報」と呼ぶことがあります。

クレジットカードやローンなどの申込みを受けた金融機関は、信用情報機関への照会を行いますので、事故情報があると審査を通りにくくなります。

事故情報が信用情報機関に登録されている状態を、俗に「ブラックリスト入り」と言うことがあるのです。

事故情報は一定の期間の後に抹消されます。

自己破産の場合は、機関ごとに起算点や期間はまちまちですが、5~10年程度は登録されています。

そのため、5~7年程度は、新規のクレジットカード作成やローンの契約、第三者の保証人になるなどが困難になります。

自己破産の事故情報が登録される期間について、詳しくはこちらをご覧ください。

(1-1)一部のキャッシュレス決済なら利用できる可能性も!

自己破産の事故情報が登録されている間でも、使える可能性のあるキャッシュレス決済はあります。

例えば、次のようなものです。

- デビットカード

…利用と同時に、利用した分の額が口座から引き落とされる - プリペイドカード

…あらかじめ入金した限度で、決済に利用できる など…

こうしたカードの場合、作成時の信用情報への照会は基本的にありません。

そのため、自己破産の手続きをしたからといってこれらのカードが持てなくなるということは原則としてありません。

もっとも、キャッシュレス決済には、お金を実際に使っている感覚が希薄になりがちという注意点があります。

自己破産の手続きをした後は、手元にある現金の範囲でお金をやり繰りするよう心がけ、キャッシュレス決済の利用は必要最小限にとどめることが望ましいです。

(1-2)「ブラックリスト」は「現金でやり繰りするチャンス」

事故情報が登録されている間は、借金などが難しくなります。

ですが、「不便になる」と考えるのではなく、「チャンスだ」ととらえることが大切です。

借金などをしようにもできない状態になるので、必然的に収入の範囲内のお金しか使えないこととなります。

「自己破産を機会に借金をきっぱりとやめて、収入の範囲内でやり繰りできるようにしよう」と考えてみてください。

(2)借金の総額ではなく「支払えるかどうか」が自己破産の条件

「自己破産は、巨額の借金がある場合にしか利用できない」と認識している人も少なくありません。

実は、法律上、負債の額についての要件はありません。

ただし、自力で容易に完済できるような人まで自己破産で負債をなくせるというのでは、債権者にとって酷です。

このような理由から、裁判所での手続きが始まるためには、債務者が「支払不能」になっている必要があります。(破産法15条1項)。

支払不能とは、既に支払期日が来ている負債について、債務者の収入や財産からは、支払えない状態が継続していることをいいます(破産法2条11項)。

どのような場合に「支払不能」と認められるかについて、詳しくはこちらをご覧ください。

(3)「免責不許可事由」があると支払義務を免除してもらえない可能性

免責許可決定が出れば、債務者は原則全ての負債の支払いから解放され、経済的立直しへの大きな一歩を踏み出せます。

その一方で、債権者は配当が得られなかった分の債権の回収を諦めねばならなくなります。

そのため、負債が膨らんだ経緯や裁判所での手続などに一定の問題点があった場合には、免責許可決定が出ない可能性があります(破産法252条1項)。

免責が認められない可能性がある事由を、「免責不許可事由」といいます。

免責不許可事由には、例えば次のものがあります。

- ギャンブルや浪費などが原因で、過大な負債を抱えた

- 債権者の利益を害する目的で、配当に充てられるべき財産を壊したり隠したりした など…

免責不許可事由にどのようなものがあるかについて、詳しくはこちらをご覧ください。

免責不許可事由があっても「裁量免責」になる可能性

免責不許可事由があっても、裁判所がさまざまな事情を考慮のうえ、免責許可決定を出す可能性があります(破産法252条2項)。

免責不許可事由がある場合の免責許可決定を、「裁量免責」と呼びます。

実際に裁量免責が出るかどうかは、個々のケースによって異なります。

とはいえ、実際のところ、自己破産の手続きを利用した人のうち、かなりの割合の人が無事に免責許可決定を獲得しています(免責不許可事由が本当に深刻で裁量免責も見込めない場合などには、裁判所から申立ての取下げを勧められることもあります)。

免責許可決定が出るケースが少なくないことについて、詳しくはこちらをご覧ください。

免責不許可事由に当てはまっていそうだと思った方は、裁量免責が出る見込みについて弁護士に相談することをおすすめします。

(4)保証人や連帯保証人は一括請求を受ける

免責許可決定が出ても、本人の負債について保証人や連帯保証人になっていた人の義務はそのまま残ります。

そのため、自己破産の手続きを始めれば、保証人や連帯保証人が一括請求を受けることとなります。

保証人や連帯保証人も支払うことが厳しい場合、これらの人も債務整理を検討する必要が出てきます。

どうしても迷惑をかけたくない保証人や連帯保証人がいる場合には、一部の負債を手続きから除外できる可能性のある「任意整理」を利用できないかご検討ください。

自己破産によって保証人や連帯保証人に出る影響や、「任意整理」の注意点について詳しくはこちらをご覧ください。

【まとめ】裁判所で自己破産の手続きが始まって以降の収入は、基本的に処分の対象外!

今回の記事のまとめは次のとおりです。

- 破産手続開始決定前の財産は、一定の金額に収まっていれば手元に残せる。破産手続開始決定後の収入は、原則として手放す必要はない。

- 破産手続開始決定までにあった財産でも、一定の範囲のものは手放さなくてよい。原則手放すべきこととなっている財産でも、「自由財産の拡張」や「破産財団からの放棄」などで手元に残せる場合もある。破産手続開始決定後に増えた財産は残せるのが原則。

- 自己破産の手続きは、負債の多寡によらず、「支払不能」であれば利用可能。一方で、自己破産の手続き後5~10年程度はクレジットカードやローンの利用が困難になる、「免責不許可事由」があると負債の免除が認められない可能性がある、自己破産の手続きをしても(連帯)保証人の義務は残ることなどの注意点がある。

自己破産というと、どうしても恐ろしいかもしれません。

ですが、自己破産の手続きをしても一定の範囲の財産は守れます。

また、収入の金額や財産の価格などにかかわらず、「破産手続開始決定後」に手に入れたものは原則全て手元に残せます。

そのため、早めに自己破産の申立てをした方が、守れる財産を増やせる可能性があるのです。

「収入が処分されてしまっては困る」とお思いの方ほど、早めに自己破産を検討してみませんか?

アディーレ法律事務所では、自己破産についてのご相談を無料で受け付けております。

また、アディーレ法律事務所では、万が一免責不許可となってしまった場合、当該手続きにあたってアディーレ法律事務所にお支払いいただいた弁護士費用は原則として、全額返金しております(2022年12月時点)。

自己破産をご検討中の方は、自己破産を得意とするアディーレ法律事務所にご相談ください。