「年の途中に退職して無職のまま年を越してしまった。

退職前の収入などについて、確定申告をしないといけないのかな?」

退職後に無職のまま年を越してしまった場合には、確定申告をしなければならないのかどうかが気になりますよね。

退職後に無職のまま年を越した場合に確定申告をしなければならないかの判断基準はいくつかありますが、そのひとつに「退職後に副収入があったか」ということがあります。

退職後に副収入があった場合には、基本的には確定申告をしなければなりません。

このことを知っていれば、年の途中に退職して無職のまま年を越してしまった場合でも、適切に「確定申告をする・しない」の判断をすることができます。

この記事では、次のことについて弁護士が解説します。

- そもそも「確定申告」とは何か

- 退職後に無職の人の確定申告判断ポイント3つ

- 失業保険の給付金は確定申告が必要か

そもそも「確定申告」とは?

そもそも確定申告とは何なのでしょうか?

ぼんやりとは分かっているのですが、詳しく説明できるほどにはよく分かっていません。

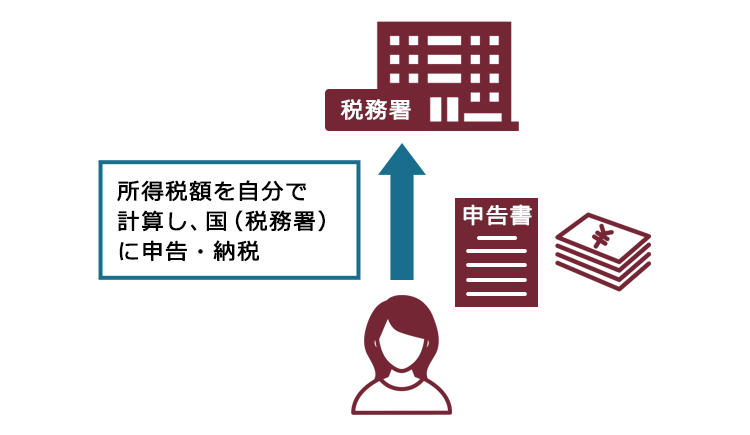

確定申告とは、所得税を申告・納税する手続きです。

確定申告の概略についてご説明します。

確定申告について、詳しくはこちらをご覧ください。

(1)「確定申告」は所得税を申告・納税する手続き

所得税(厳密には「所得税及び復興特別所得税」)は、毎年1月1日~12月31日までの所得金額から各種の控除を差し引いた額に対して、一定の税率を掛けることによって計算されます。

「確定申告」は、1年間に納めるべき所得税の額を計算して確定し、申告・納税する手続きのことです。

所得税は、国が計算して国から「これだけの額を納めなさい」と自動的に通知が来たりするものではないのですか?

所得税の納税に関しては、納税者本人が納める税額を計算・申告し、納税するという、「申告納税制度」が採用されています。

このため、国が自動的に納める所得税額を計算してくれるなどのことはありません。

納税者本人が納める税額を計算・申告し、納税するという手続きが、確定申告です。

確定申告をする前に、「源泉徴収」などですでに所得税を納めているという場合もあります。

そのような場合には、確定申告によってすでに納めた所得税との差額を清算し、納め足りなければ追加で納付し、納め過ぎていればその分を還付してもらうことになります。

「源泉徴収」とは何ですか?

「源泉徴収」とは、雇主から給与を受け取る場合などに、あらかじめ一定の割合で納めるべき所得税を計算して天引きすることを言います。

給与などの支払者があらかじめ源泉徴収として所得税を天引きして、納税者本人に代わって国に所得税を納めるというものです。

所得税の申告・納税は、原則として確定申告によって行うこととされていますが、全ての人が確定申告をしなければならないというわけではありません。

次の3つのパターンがあります。

- 確定申告をしなければならない人

- 確定申告をしなければならないわけではないが、したほうがよい(メリットがある)人

- 確定申告をしなくてよい人

このいずれにあたるのかの判断のポイントは、後でご説明します。

(2)退職による「住民税」の手続きは不要

所得税については確定申告という手続きがあるということは分かりました。

それでは、住民税については何か手続きがあるのでしょうか?

退職後について言えば、住民税についての手続きは不要です。

会社から給与をもらっている給与所得者は、所得税を源泉徴収されるだけでなく、住民税も給与から天引きされます。

住民税は、前年の所得に対して課されます。

会社から給与をもらっている給与所得者であれば、前年1年間の住民税について、当年6月~翌年5月までの毎月の給与から天引きされる形で納める仕組みがとられています。

退職した場合には、住民税の納付方法が変わる(毎月の天引きではなくなる)ことはあっても、納めるべき住民税の額は変わりません。

このため、退職したからといって、住民税の申告・納税について何かご自身で特別な手続きをとる必要はありません。

退職した場合には住民税の納付方法が変わるということですが、具体的にはどのように変わるのですか?

1年のうちのいつに退職したかによって、納付方法は変わってきます。

退職した場合の住民税の納付方法は、次のとおりです。

- 6~12月に退職した場合:退職月の翌月以降は、届いた納付書に基づいて、自分で納付する

- 1~5月に退職した場合:退職月の給与や退職金から、5月までの住民税が一括で天引きされる

退職後に無職の人の確定申告判断ポイント1|「年末調整」を受けたか

退職後に無職の方が確定申告をしなければならないのか、判断するポイントの一つ目が、「年末調整を受けたか」ということです。

「年末調整」とは、毎年末に、会社が従業員の給与から源泉徴収して納付済みの所得税と、本来納めるべき所得税との過不足を計算し、精算する手続きのことです。

年末調整が必要になるのは、給与・賞与などから源泉徴収される所得税があくまで概算で算出された額であることが理由です。

年末調整を受けた場合には、基本的には確定申告は不要となります。

年末調整と確定申告の関係について、詳しくはこちらをご覧ください。

(1)年の途中で退職して無職の人は、基本的に年末調整は受けられない

私は前年の10月に退職したのですが、年末調整は受けているのでしょうか?

10月に退職した場合には、基本的には年末調整は受けていないと考えて構いません。

年末調整は、原則として、12月時点で在籍している従業員が対象となります。

年の途中で退職しており、12月時点で在籍していなかった方については、基本的には年末調整は行われません。

例外的に、年末まで在籍していなかったとしても、「12月中に給与を受け取りその後に退職したケース」などは、年末調整を受けている可能性があります。

年の途中に退職した場合には、基本的には年末調整を受けておらず、ご自身で確定申告をする必要がある可能性があります。

(2)年末調整を受けていない人が確定申告をするメリット

給与所得者が源泉徴収されてきた所得税は、本来納めるべき所得税よりも多額であるというケースが多いです。

もし年末調整を受けていなければ、納め過ぎていた所得税は精算されておらず、納め過ぎのままとなっていることがあります。

年末調整を受けていない方は、確定申告をすれば、源泉徴収によって納め過ぎていた所得税が還付される(戻ってくる)可能性があります。

確定申告による還付は、退職した翌年に確定申告をしなければ、もう受けられないのですか?

いいえ、そうではありません。

還付は、退職した翌年以降5年以内に確定申告をすれば、受けることができます。

退職後に無職の人の確定申告判断ポイント2|副収入があったか

2つ目の判断ポイントとして、「副収入があったか」ということがあります。

もし何らかの副収入があったにもかかわらず、確定申告をしないでいた場合には、最悪の場合、無申告加算税などのペナルティを受けるリスクがあります。

副収入があるケースとして、次のものがあります。

- 退職後に、アルバイトをして収入を得ていた

- 退職後に、副業などをして収入を得ていた

(1)退職後のアルバイト収入で、確定申告が必要なケース

退職後に、アルバイトをして収入を得ていたというケースがあります。

退職後のアルバイトが1社のみであり、アルバイトを年末まで続けており、そのアルバイト先で年末調整を受けられる場合には、基本的には確定申告は不要です。

アルバイト先で年末調整を受けられる場合には、前職の分と合わせて年末調整をしてくれるのが一般的です。

これに対して、次のようなケースでは、確定申告が必要です。

- 年の途中でアルバイトを辞めたなど、アルバイト先で年末調整を受けられなかった場合

- アルバイト先が2社以上にわたる場合

(2)退職後の副業などで、確定申告が必要なケース

退職後に、ご自身で副業などを営むなどして収入を得ていたというケースがあります。

ある年に給与所得者であった者が給与以外で得た所得が年間20万円を超える場合には、確定申告をしなければなりません。

「給与以外で得た所得」には、副業の収入のほか、不動産収入や株式投資による収入なども含まれます。

退職後に無職の人の確定申告判断ポイント3|「退職所得の受給に関する申告書」を提出したか

3つ目の判断ポイントが、「『退職所得の受給に関する申告書』を提出したか」ということです。

これは、退職した際に退職金を受け取った場合に関係してくるものです。

一切退職金などを受け取っていないという方は、このポイントは関係ありません。

退職金を受け取った場合、会社に「退職所得の受給に関する申告書」を提出していたならば、基本的には確定申告は不要となります。

「退職所得の受給に関する申告書」に関して、ご説明します。

(1)退職金には税金がかかる

退職金は、退職所得として所得税や住民税が課せられます。

このことは、給与所得と変わりありません。

しかし、退職所得の場合、給与所得とは所得税や住民税の計算方法が大きく異なります。

簡単に言えば、退職所得には給与所得と比べて課せられる所得税や住民税の額が少なくなるように計算方法が設計されているのです。

給与所得と退職所得はどう違うのですか?

簡単に言えば、「給与所得=毎月の賃金・賞与」、「退職所得=退職金」と考えてもらって構いません。

(2)「退職所得の受給に関する申告書」とは?

退職に際して、会社に「退職所得の受給に関する申告書」を提出しておけば、会社が退職金にかかる所得税や住民税を計算し、納税してくれます(税金を天引きしたうえで退職金が支払われます)。

「退職所得の受給に関する申告書」を提出していれば、さきほどご説明したように、退職所得に課せられる所得税・住民税の額が少なくなるような計算方法で税額が算出されます。

これに対して、「退職所得の受給に関する申告書」を提出していなければ、退職所得にかかる所得税・住民税の額はかなり多めに計算されて天引きされることとなるのです。

「退職所得の受給に関する申告書」を提出しないと、よりたくさんの所得税・住民税を支払わなければならないということですか?

天引きされるがままに任せていれば、基本的にはそうなります。

もっとも、翌年に確定申告をすることで、納め過ぎとなっていた所得税等の還付を受けることができます。

「退職所得の受給に関する申告書」を提出しなかった場合には、ご自身で退職所得に関して確定申告をしなければ損をしてしまうということです。

失業保険の給付金は、確定申告が不要

退職後、失業保険の給付金をもらっています。

この給付金については、確定申告は必要なのでしょうか?

失業保険の給付金については、確定申告は不要です。

失業保険の給付金は、再就職先を探している離職中の失業者の生活を保障するために支給されるものです。

このような趣旨から、失業保険の給付金は非課税とされています。

非課税である以上は、失業保険の給付金は確定申告の対象外となります。

失業保険の給付金について、詳しくはこちらをご覧ください。

【まとめ】確定申告の要否は「年末調整」「副収入」「申告書提出」の有無により判断しましょう

この記事のまとめは次のとおりです。

- 退職後に無職の方が確定申告をしなければならないかどうかを判断するポイントには、「年末調整を受けたか」「副収入があったか」「『退職所得の受給に関する申告書』を提出したか」の3つがある。

- 「年末調整」とは、毎年末に、会社が従業員の給与から源泉徴収して納付済みの所得税と、本来納めるべき所得税との過不足を計算し、精算する手続きのこと。

もし年末調整を受けていなければ、納め過ぎていた所得税は精算されておらず、納め過ぎのままとなっている可能性があり、還付を受けるために確定申告が必要。 - 「退職所得の受給に関する申告書」を提出していなければ、退職所得にかかる所得税・住民税の額はかなり多めに計算されて天引きされることとなるため、確定申告が必要。

- 失業保険の給付金は、非課税のため、確定申告が不要。

退職後に無職のまま年を越してしまうと、確定申告などについて、どのような手続きを取らなければならないのか分からなくなってしまいますよね。

確定申告が必要なケースなのかそうではないのか、しっかりと見極めてご自身にあった手続きをとるようにしましょう。

確定申告の要否が分からなかったり、確定申告の手続きが分からないという場合には、税理士や税務を扱う弁護士に相談するとよいでしょう。