「任意整理したらクレジットカードが更新できないって本当?クレジットカードが使えなくなるとすごい不便なんだけど……。」

任意整理をすると、任意整理の対象となっているクレジットカードは使えなくなります。

さらに、任意整理の対象となっていないクレジットカードも、更新のタイミングで使えなくなる可能性があります。

「任意整理をした」という信用情報を見たクレジットカード会社が、更新の審査を通さない場合があるからです。

しかし、 任意整理から一定期間経てば、クレジットカードを再び持てる可能性はあります。

また、クレジットカードの利用が難しい時期でも、 プリペイドカードなど他のキャッシュレス決済で代用できる場面も少なくありません。

この記事を読んで分かること

- 任意整理の対象から外したクレジットカードも更新できない可能性があること

- 一定期間経てば、またクレジットカードを持てる可能性があること

- クレジットカードを使えない場合の、他のキャッシュレス決済の方法

ここを押さえればOK!

任意整理後、クレジットカードが使えない期間でも、プリペイドカードやデビットカード、QRコード決済、家族カードなどのキャッシュレス決済手段が利用可能です。プリペイドカードは事前にチャージした金額のみ使用でき、デビットカードは口座残高が上限となります。QRコード決済は現金チャージが推奨され、家族カードは本会員の信用情報がチェックされるため、任意整理者でも利用可能です。

ネット通販など現金払いが難しい場面でも、プリペイドカードなどの代替手段があるため、クレジットカードが使えない期間でも大きな不便は生じないでしょう。 アディーレ法律事務所では、任意整理を含む債務整理の相談は無料で受け付けておりますので、1人で悩まずにご相談ください。

任意整理の対象としたクレジットカード:すぐに使えなくなる

クレジットカード会社に対する債務について任意整理をする場合、そのカード会社のクレジットカードは、すぐに使えなくなります。

クレジットカードでキャッシングをした分を任意整理したいです。ショッピングもできなくなりますか?

はい。クレジットカードそれ自体が解約されますので、ショッピングもできなくなります。

そのため、クレジットカードで光熱費や家賃などを支払っている場合には、任意整理の前に支払方法を変更する必要があります。

また、ポイントがたまっている場合も、クレジットカードが解約されたら使えなくなってしまいますので、その前に使っておきましょう。

任意整理の対象から外したクレジットカード:更新できない可能性

任意整理の時点で自力で問題なく支払いができているクレジットカードは、任意整理の対象から外せば、当面は使い続けることができます。

しかし、その後、(そのカードについて延滞などをしなかったとしても)更新などのタイミングなどで使えなくなってしまうおそれがあります。

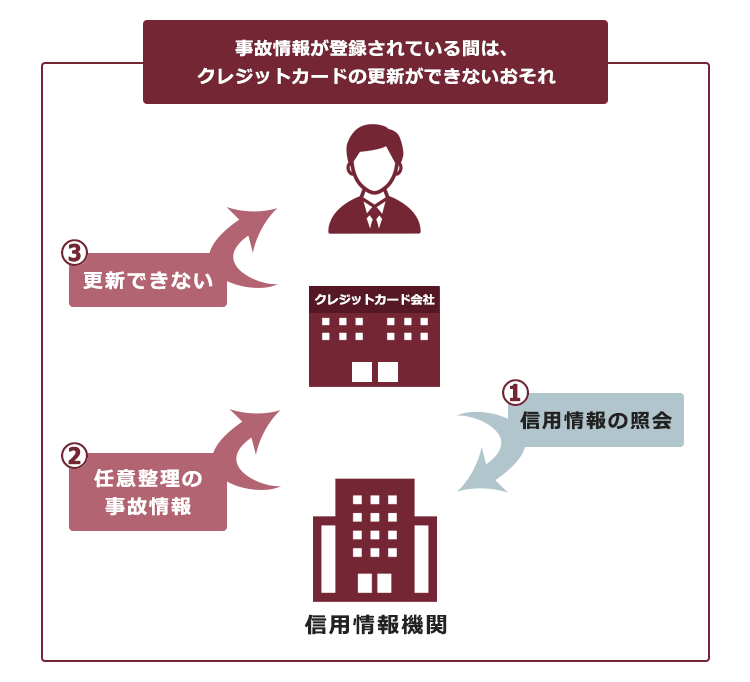

クレジットカード会社が、更新の審査の際に、クレジットカードの契約者の「信用情報」をチェックし、「任意整理をしたという情報」が登録されていれば(いわゆる「ブラックリスト」に載った状態)、カードの更新をしてくれなかったり、途中で利用できないようにされたりする可能性があるからです。

クレジットカード会社の約款には、通常、「信用状態が悪化したと認められるとき」や「会員の信用状態に重大な変化が生じた時」には会員資格を取り消すことができることが規定されています。任意整理をすると、これに該当したと判断したカード会社に会員資格を取り消されてクレジットカードを利用できないようにされてしまうのです。

「ブラックリスト」とは?

クレジットカード会社や消費者金融などに「ブラックリスト」という名称の名簿はありません。

「ブラックリスト」というのは俗称です。

個人のクレジットカードやローンの申込み、契約、支払いなどについての情報を「信用情報」といいます。

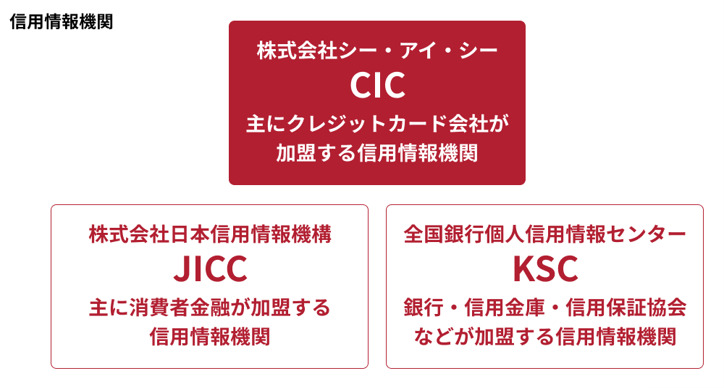

信用情報は、日本に3つある「信用情報機関」で管理されています。

信用情報の中でも、支払いの延滞や債務整理をしたなど、経済的信用力を低下させるような情報を俗に「事故情報」と呼びます。

クレジットカード会社は、通常、CICやJICCに加盟しており(*複数の信用情報に加盟していることも多いです。)、CICやJICCでは、任意整理をするとその情報が一定期間登録されます(*事故情報は3つの信用機関で共有されています)。

事故情報が登録されている間は、クレジットカードの新規作成はもちろん、更新も基本的には難しくなります。

任意整理から一定期間経てば、クレジットカードを使える可能性はある

しかし、任意整理をしたら二度とクレジットカードを契約できなくなるわけではありません。

事故情報は永遠に登録されているわけではなく、一定期間が経過すれば削除されるからです。

(1)「ブラックリスト」からの削除

事故情報が登録されている期間は、事故情報の種類ごとに異なります。

任意整理の場合、基本的には最長でも

任意整理の支払計画どおりに支払い終えてから5年間

で削除されます。

ですので、事故情報が削除されれば、再びクレジットカードを持てるようになる可能性があります。

任意整理で事故情報が登録される期間について、詳しくはこちらの記事をご覧ください。

「もう大体5年経ったはずだから、クレジットカードを作れるはず」と思ってクレジットカードの申込みをしても、実はまだ事故情報が削除されておらず、審査を落ちてしまうという可能性があります。

信用情報機関では、クレジットカード会社が審査に際して信用情報を照会したという情報も登録されます(CIC、JICCでは照会日より6ヶ月)。同時期に連続して申込みをして落ちてしまうと、「何社もクレジットカードを申し込んでいる」と不審に思われて審査が不利になってしまうおそれもあります。

そのため、クレジットカードを申し込みたいと思った時には、本当に事故情報が削除されているか事前に確認することがおすすめです。

信用情報の開示請求について詳しくはこちらの記事をご確認ください。

(2)任意整理の対象としたクレジットカード会社:クレジットカードを作れない可能性

ただし、信用情報機関の事故情報が削除されたとしても、任意整理の対象としたクレジットカード会社やグループ会社ではクレジットカードを作れない可能性があることには注意が必要です。

事故情報が削除されて以降も、そのクレジットカード会社やグループ会社内に「この人は任意整理をした」という情報が半永久的に残ってしまうことがあるからです(いわゆる「社内ブラック」)。

(3)クレジットカードの利用再開は、慎重に

任意整理から一定期間が経てば、クレジットカードを再び使えるようになる可能性があります。

ですが、クレジットカードは、「自分が本当に支払うことのできる金額」を超えて使ってしまうおそれがありますので、クレジットカードの利用を再開するかどうかは、慎重に考える必要があります。

現金払いが難しい場合であっても、クレジットカード以外のキャッシュレス決済があります。

「本当にクレジットカードが必要なのか」「他の方法では足りないのか」を、慎重にご検討ください。

自分でクレジットカードを契約できない場合に使えるキャッシュレス決済は?

任意整理の手続きをしたことで更新等ができず、クレジットカードを使えなくなってしまっても、「現金払いしかできない」というわけではありません。

例えば、次のようなキャッシュレス決済であれば、任意整理後でも基本的に問題なく利用することができます。

- プリペイドカード

- デビットカード

- QRコード決済

- 家族カード

それでは、それぞれのカードについて簡単にご説明します。

(1)プリペイドカード

プリペイドカードには、「QUOカード」などの『使い切り型』のものと現金をチャージして使う『チャージ型』のプリペイドカードがあります。

プリペイドカードは、あらかじめ入金した分の金額しか使えません。そのため、クレジットカードなどとは異なり与信審査はされませんので、作成する際に信用情報を照会されることが基本的にないのです(*クレジットカード機能が付帯しているものを除く)。

なお、プリペイドカードでも、銀行口座からオートチャージができるカードもあります。

口座からオートチャージされるように設定すると、やはりどれだけ現金を使ったか実感がわきにくく、「使いすぎ」のリスクがありますので、プリペイドカードで決済する場合には、オートチャージは利用しないことをお勧めします。

(2)デビットカード

デビットカードとは、カードを使ったのと同時に代金分の額が口座から引き落とされるカードです。

「口座にある分のお金」が上限となりますので、作成時には信用情報のチェックが基本的にありません(クレジットカード機能が付帯しているものを除く)。

ただし、デビットカードの場合、システムの都合上、口座残高が不足しているにもかかわらず決済ができてしまうケースがあります。

そのため、実際に口座に用意することができる金額を超えて使い過ぎてしまうリスクがあることにはご注意ください。

(3)QRコード決済

QRコード決済とは、スマホ等に表示されたQRコードを読み取る(読み取らせる)ことにより決済を完了させる支払方法です。

QRコード決済の残高のチャージ方法には、「現金をチャージしておく方法」、「銀行口座からチャージする方法」「キャリア決済によりチャージする方法」「クレジットカードからチャージする方法」などがあり、都合の良い方法を選ぶことができます。

自分でクレジットカードを契約できない場合でも、クレジットカードからのチャージ以外の方法であれば利用することができますが、このうち、キャリア決済や銀行口座からチャージする方法では、やはりお金を使いすぎたという実感を得られにくいです。

QRコード決済を利用する場合には、現金をチャージする方法を利用することをお勧めします。

(4)家族カード

ご家族が本会員であるクレジットカードの家族カードも、事故情報が載っていても利用可能です。

クレジットカードの家族カードの支払義務を負っている(請求先)のは、クレジットカードの本会員です。

そのため、信用情報のチェックを受けるのはあくまで本会員ということになります。任意整理をした人であっても、本会員に家族カードを使わせてもらうことができるのです。

もっとも、先ほどご説明したように、クレジットカードには使い過ぎてしまうリスクがあります。使い過ぎてしまえば、カードを持たせてくれた本会員に負担をかけることとなります。

本当に家族カードを使う必要があるのか、ご家族と話し合い、慎重に検討しましょう。

なお、「クレジットカードがないと、高速道路でETCを使えない!」という方は、ETCパーソナルカードを利用することをご検討ください。

ETCパーソナルカードとは、毎月の利用額の平均に応じた金額をデポジットとして預けることで利用できる、高速道路の料金専用のカードです。

1ヶ月ごとに、実際の利用額が口座から引き落とされます。

ETCパーソナルカードも、基本的に信用情報の審査がないため、任意整理後でも利用することができます。

任意整理後にETCカードを使う方法について、詳しくはこちらの記事をご覧ください。

任意整理の前に、「過払い金」を確認!

任意整理によって返済の負担を減らしたいとお考えの方でも、 借金を始めた時期によっては、「過払い金」が発生している可能性があります。

過払い金があれば、今抱えている借金の額を減らしたり、逆にお金を取り戻せたりする可能性もあります。

クレジットカードのキャッシングについても、始めた時期によっては、過払い金が発生している可能性があります!

【まとめ】任意整理をしたからといって、永久にクレジットカードを使えなくなってしまうわけではない

今回の記事のまとめは次のとおりです。

- 任意整理をすると、任意整理の対象から外したクレジットカードも、更新のタイミングなどで使えなくなる可能性がある。

- いわゆる事故情報が削除されれば、またクレジットカードを使えるようになる可能性がある。

- 事故情報が載っている間でも、プリペイドカードやデビットカードなどのキャッシュレス決済は基本的に利用できる。

- クレジットカードのキャッシングなどの借金には、借金を始めた時期によっては「過払い金」が発生している可能性がある。

任意整理でクレジットカードの更新などが難しくなるのをきっかけに、実際に所持している分のお金しか使わなくて済む現金払いを中心にすることがおすすめではあります。

ですが、ネット通販など現金払いに馴染まない場面もあります。そういった場合でもプリペイドカードなどの手段はありますので、クレジットカードを使えない期間でも予想ほどには不便が生じない可能性があります。

「クレジットカードが使えないと生活できない」と思って借金を抱え続けていても、借金は利息や遅延損害金で膨らむばかりです。

まずは、任意整理の相談をしてみませんか。

アディーレ法律事務所では、任意整理を始めとする債務整理についてのご相談を承っております。

また、アディーレ法律事務所では、任意整理をご依頼いただいたのに所定のメリットがなかった場合、当該手続きにあたってアディーレ法律事務所に、お支払いいただいた弁護士費用を原則として全額ご返金しております。(2023年8月時点)

任意整理をしようかお悩みの方は、任意整理を得意とするアディーレ法律事務所にご相談ください。

。