「自己破産って、どんなデメリットがあるんだろう?」

借金の返済に苦しんでいる方であれば、一度は『自己破産』を考えたことがあるのではないでしょうか。

『自己破産』と聞いて、あまり良くないイメージや次のようなよくある誤解を持たれる方もいらっしゃいます。

- 自己破産をしたら、一文無しになる……

- 借金があることが会社にわかって、クビになる……

- 賃貸の部屋を追い出されて住むところがなくなる……

しかし、自己破産といっても、全ての財産を処分されてしまうわけではありません。

また、借金をしていたという事実だけで解雇されてしまうことも基本的にはありません。

さらに、自己破産の手続きによって賃貸物件に住み続けられなくなるのは、家賃滞納を解消できなかったなど、例外的なケースにとどまります。

自己破産について誤解したままおそれていては、支払いの負担を大きく減らせる可能性がある自己破産を利用できずもったいないです。

この記事では、次のことについてご説明します。

- 自己破産の3つのメリット

- 自己破産の5つのデメリット

- 自己破産についてのよくある誤解

自己破産とは

まず自己破産とは、

借金などの債務をどう努力しても返せない(支払不能)人が、必要最低限の生活費・財産以外をお金に換えて(換価)、債権者に返済し、残った借金については返さなくて良くなるという手続き

(※借金を返さなくても良くなるためには、裁判所から『免責許可決定』を得る必要があります。)

(※免責許可決定が出ても、税金など一部の『非免責債権』は支払義務を免れません。)

です。

債務者から見た時、自己破産の目的は、借金の返済に追われ経済的に行き詰まった債務者に、今一度立て直すチャンスを与えるということです。

他方、破産は債権者(お金を貸してくれた人)の犠牲の元に成り立っている制度であることは否定できません。

ですから、債権者を犠牲にして債務者の経済的な立ち直りを優先させるためには、債務者が、もう破産するしか他に立ち直れる余地がない、という状況が必要です。

そこで、裁判所での自己破産の手続きを始めるためには、

債務者が『支払不能』であること(破産法15条)

が必要とされます。

『支払不能』とは、法律上、「債務者が、支払能力を欠くために、その債務のうち、弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態(破産法2条11項)」です。

具体的には、債務者自身の財産や収入からは、全ての負債について支払うことができない状態が継続していることを言います。

どういうときに破産の申立てができますか?

収入から支出を引いた余剰で、借金を返すことが無理なときです。任意整理して3年程度で返済できるかが1つの基準と言われています。

自己破産の3つのメリット

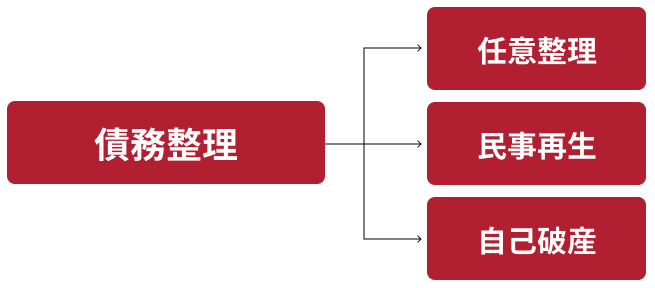

借金などの負債を支払う負担を軽減するための方法(債務整理)には、自己破産以外にも「任意整理」「民事再生」といったものがあります。

こうした他の方法と比べると、自己破産には主に次の3つのメリットがあります。

- 借金を返さなくても良くなる

- 収入がなくてもできる

- 債権者の同意がなくてもできる

それぞれのメリットについてご説明します。

(1)借金を返さなくても良くなる

免責が認められると、借金を返さなくても良くなることが、自己破産の最大のメリットです(任意整理や民事再生の場合、基本的には3~5年間程度支払い続ける必要があります)。

『自己破産』をして、裁判所から免責許可が下りると、原則全ての借金の返済義務がなくなります。

ただし、次の2つの点に注意が必要です。

- 『免責不許可事由』があると、裁判所が免責許可決定を出してくれず、支払義務が全て残ってしまうおそれがあること

- 裁判所が「免責許可決定」を出したとしても、税金など一部の支払義務(非免責債権)はそのまま残ること

(1-1)支払義務を免除してもらえない可能性がある「免責不許可事由」とは?

免責不許可事由には、例えば次のようなものがあります(破産法252条1項各号)。

- 不当に財産を減少させた場合

- 特定の債権者だけ利益となる支払いをした場合

- 借金の主な原因が、ギャンブルや浪費の場合

- 破産手続申立てにあたり、財産を隠している場合

- 債権者一覧表に嘘を記載した場合

- 過去7年間に免責許可決定を受けている場合

など

個々の免責不許可事由について、詳しくはこちらをご覧ください。

(1-2)免責不許可事由があっても、裁判所が支払義務を免除してくれる場合も

免責不許可事由があっても、必ず免責不許可となってしまうとは限りません。

免責不許可事由があっても、裁判所が様々な事情を考慮のうえ、免責許可決定を出す(裁量免責)可能性があるからです(破産法252条2項)。

実際に、2017年に日本弁護士連合会が行った、個人で破産の申立てをした方のうち1238件を調査した結果によると、免責不許可となった件数は7件で、全体の0.57%でした(申立てを取り下げているケース2.34%のうち、一部は免責不許可になりそうだということで取り下げている可能性はあります)。

| 免責申立の結果 | 17調査 | 14調査 | 11調査 | 08調査 | 05調査 | 02調査 | 00調査 |

|---|---|---|---|---|---|---|---|

| 許可 | 96.77% | 96.44% | 96.67% | 97.85% | 97.63% | 97.90% | 95.47% |

| 不許可 | 0.57% | 0.00% | 0.08% | 0.17% | 0.26% | 0.08% | 0.92% |

| 申立却下・棄却 | 0.08% | 0.24% | 0.24% | 0.08% | 0.26% | 0.34% | 0.67% |

| 取下げ | 2.34% | 2.75% | 2.11% | 1.57% | 0.88% | 0.84% | 0.00% |

| 死亡終了 | 0.08% | 0.32% | 0.24% | 0.08% | 0.09% | 0.00% | 0.25% |

| 不明(記入漏れ含む) | 0.16% | 0.24% | 0.65% | 0.25% | 0.88% | 0.84% | 2.69% |

参考:2017年破産事件及び個人再生事件記録調査|日本弁護士連合会 消費者問題対策委員会

実際の破産手続において、免責不許可事由が全くないというケースはそれほど多くはありません。

免責不許可事由のうち、過去7年以内に免責許可を受けている場合や財産隠し・虚偽申告は、免責不許可となる傾向がありますが、それ以外の免責不許可事由については、悪質なケース以外については、比較的広く裁量免責が認められています。

(1-3)免責許可決定が出ても残る「非免責債権」とは?

非免責債権って何ですか?

免責許可決定が出ても支払わなくてはいけない債権です。支払わないと給料の差押えなどを受けるおそれがあります。

非免責債権には、例えば次のようなものがあります。

- 税金、国民健康保険料、年金

- 養育費

- 悪意で加えた不法行為に基づく損害賠償請求権

- 故意又は重過失により加えた人の生命又は身体を害する不法行為に基づく損害賠償請求権

- 罰金

など

個々の非免責債権について詳しくはこちらをご覧ください。

(2)収入がなくてもできること

自己破産の場合、免責許可決定が出れば原則全ての支払義務を免除してもらえますので、収入のない方や生活保護を受給している方であっても手続きをすることができます(ただし、自己破産の申立てなどにかかる費用は準備する必要があります)。

『民事再生(個人再生)』は、基本的に減額された借金を返済していくことが前提ですので、働いていない方や生活保護を受給している方は、申立てができません。

『任意整理』も、基本的には借金を返済していく手続きであるため、返済していくだけの資金の目途が立っていないと任意整理は困難です。

(3)債権者の同意がなくてもできること

自己破産の場合、債権者の同意は免責許可決定を出すための条件となっていません。そのため、債権者からの同意がなくても自己破産の手続きを進めることができます。

任意整理や民事再生(個人再生)の場合、基本的には次のように債権者からの同意が必要となります。そのため、「債権者からの同意がなくてもできる」というのは自己破産の大きなメリットの1つです。

- 任意整理…債権者と話し合ったうえで毎月の支払額の減額などを目指す

→債権者が交渉に応じてくれなかったり、話合いがまとまらなければ無理 - 民事再生…ベーシックな方法(※)である「小規模個人再生」だと、債権者から一定の反対が出てしまうと手続きがとん挫

→債権者からの同意が必要

(※「給与所得者等再生」という方法であれば、債権者からの同意は不要です。もっとも、この方法だと「小規模個人再生」よりも総支払額が高くなりがちです。)

『自己破産』の5つのデメリット

『自己破産』には、一般的に次のようなデメリットがあります。

- 高額な財産を処分する必要がある

- 一定の職業に就けない期間がある

- 官報に掲載される

- 免責不許可になると破産者名簿に載る

- いわゆる「ブラックリスト」に載る

一つずつご説明します。

(1)高額な財産を処分する必要がある

自己破産の1つめのデメリットは、高額な財産を処分する必要があることです。

『破産手続』は、債務者の財産を少しでも債権者に公平に配る手続きですから、債務者の財産のうち、一定の価値のある財産(破産財団)は処分されるというのが原則です。

破産財団とは、破産者の財産のうち、破産管財人によって換価され、債権者に公平に配るための資金源になる財産のことをいいます。

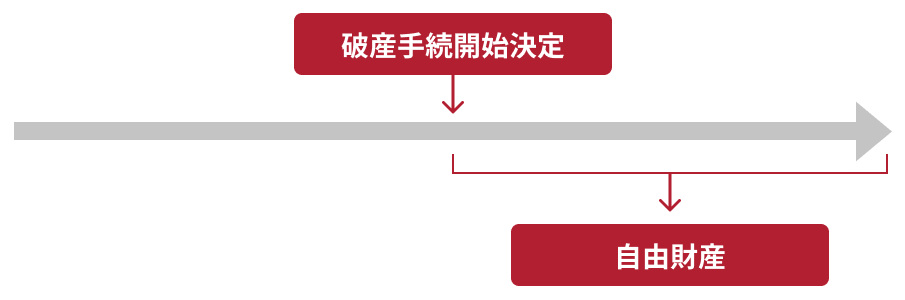

ですが、全ての財産を処分されてしまうわけではありません。『自由財産』(=破産手続でも処分されない財産のこと)の範囲内であれば、処分されず持ち続けることができます。

『自由財産』にあたるのは次の5つです。

- 破産手続開始後に取得した財産

- 99万円以下の現金

- 差押えが禁止されている財産

- 破産管財人が「破産財団」から放棄した財産

- 「自由財産の拡張」が認められた財産

それぞれについて簡単にご説明します。

(1-1)例外:破産手続開始後に取得した財産

破産財団に含まれるのは、破産手続開始前の財産ですから、手続開始後の財産は、破産者の自由財産になります。

ですから、破産手続開始後に手に入れた財産(「新得財産」といいます)は、破産手続によって処分されません。

(1-2)例外:99万円以下の財産

破産申立て前から債務者が持っている現金のうち、99万円以下の現金は、債務者の『自由財産』です。

(1-3)例外:差押えが禁止されている財産

法律上、強制執行における差押えが禁止されている財産は『自由財産』ですので、破産手続によって処分されません。

差押禁止財産について詳しくは、こちらをご覧ください。

(1-4)例外:破産管財人が破産財団から放棄した財産

破産管財人が破産財団から放棄した財産も、破産手続によって処分されません。

破産管財人とは、裁判所から選任されて財産の管理・配当や借金が膨らんだ経緯の調査などをする人です。

本来は破産財団に属している財産についても、例えばその財産の価格分の金額を代わりに支払うことなどによって、破産管財人が破産財団から「放棄」してくれるケースがあります(裁判所からの許可が必要)。

破産財団から放棄されたものは「自由財産」となるので、手元に残せます。

(1-5)例外:『自由財産』の拡張が認められた財産

その他、破産者の生活保持のために、『自由財産』とした方が良いと裁判所が判断した財産は、『自由財産』として認められる場合があります。

例えば東京地裁の場合には、「20万円以下の預貯金」「査定額が20万円以下の自動車」などについては基本的に自由財産の拡張が認められます。

『自由財産』の拡張について詳しくはこちらをご覧ください。

自己破産をお考えの方で、仕事の都合上などでどうしても処分されたくない財産がある方は、各裁判所や自己破産を依頼する弁護士などに確認することをお勧めします。

(2)一定の職業に就けない期間がある

自己破産の2つめのデメリットは、破産手続においては、破産手続開始決定が出ると、手続期間中、一定の職種に就くことが制限されるという点です。

一定の職種に就くことが制限されることを資格制限といい、制限の対象となる職種を「制限職種」といいます。

「制限職種」は各法律に規定されていますが、資格制限をされてその職業に就けないにも関わらず、その資格が必要な仕事をすることは違法です。

制限職種は、たとえば弁護士、司法書士、税理士、宅地建物取引士、公認会計士、土地家屋調査士などのいわゆる「士業」のほかにも、警備員、生命保険募集人、証券外務員、貸金業者などがあります。

もっとも、これらの職種について永遠に従事できなくなってしまうというわけではありません。これらの制限職種は、「復権」すれば制限を解除されます。

「復権」とは、自己破産によって何らかの制限を受けた場合に、制限が法律上解除されて元の状態に戻ることです。免責許可決定が確定すれば復権します。

破産手続中の資格制限について詳しくはこちらをご覧ください。

なお、民事再生や任意整理の場合は、資格制限はありません。

(3)『官報』に掲載される

官報とは、いわゆる「国の新聞」です。

官報には、法令の公布、会社や裁判所の公告などが掲載されていますが、

- 破産手続が開始したこと

- 破産手続が終了したこと

- 免責許可決定がでたこと

については、官報に掲載されることになっています。

金融関係や不動産関係の職種の方であれば、官報を確認されている方もいらっしゃるので、そのような会社に勤務している場合には、官報を通じて破産をしたということが勤務先に知られてしまうおそれはあります。

ただ、官報は、毎日、全国の裁判所における破産の情報が何百件と掲載されますし、そもそも日常生活において馴染みの薄いものです。そのため、これまで官報を見たことがないという方が、たまたま官報を通じて破産を知るということはほとんど考えられません。

(4)『破産者名簿』に掲載される可能性がある

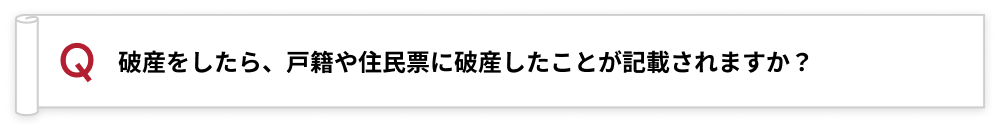

『破産者名簿』とは、「破産手続開始決定確定等の通知を受けた場合」に本籍地の市町村役場にて作成される名簿です。

かつては、破産開始決定が出たら必ず「破産者名簿」に掲載されていました。

ですが、2004年の破産法改正により、2005年以降破産者名簿に載るのは、

破産開始決定が出たものの、免責を受けられなかった破産者

だけです。

「免責不許可決定」を受けてそれが確定した場合には、『破産者名簿』に載りますが、免責不許可決定を受ける破産者は、破産申立てをした人の中でも1%にも満ちません。

ですから、ほとんどの方は破産者名簿に載ることはありません。

また、万が一掲載される場合であっても、一般には非公開とされるものですので、日常生活には影響はありません。

破産者名簿について詳しくはこちらをご覧ください。

(5)いわゆる『ブラックリスト』に載る

『ブラックリスト』とは俗称であって、そのようなリストが存在しているわけではありません。

信用情報機関が管理している信用情報のうち「事故情報」の部分の俗称にとどまります。

信用情報とは、借入状況や返済状況に関する情報のことです。

信用情報機関には、以下の3つがあり、どこの金融機関から借り入れたかによって、登録される信用情報機関が異なります。

- 株式会社シー・アイ・シー(CIC)

:主にクレジットカード会社が加盟する信用情報機関 - 株式会社日本信用情報機構(JICC)

:主に消費者金融が加盟する信用情報機関 - 全国銀行協会(全国銀行個人信用情報センター・KSC)

:銀行や信用金庫、信用保証協会などが加盟する信用情報機関

自己破産をした場合には、その情報が登録され、一定期間は新たな借入れやクレジットカードを作ることができなくなります。

登録期間は、最長でも10年程度です。

登録期間が終了すれば事故情報は抹消されますので、事故情報に登録があることを理由に新たな借入れが出来ないということはなくなります(ただし、自己破産をした際の借入先やそのグループ会社には、その社内において、半永久的に事故情報が記録され続けている可能性がありますので、そのグループ会社からの借入れは基本的にはできないことに注意が必要です)。

『ブラックリスト』や情報登録期間について詳しくはこちらをご覧ください。

『自己破産』のメリット・デメリットのウソ/ホント

それでは、最後に、自己破産についてよく語られる『ウワサ』について、その真偽を確認します。

破産に関するこのウワサってホントなの?

私がお答えします!

自分にあった『債務整理』を

これまで、『自己破産』の手続きやメリット・デメリットについてご説明してきました。

今までの『自己破産』の印象は、少しは変わったでしょうか?

『自己破産』は、債務の支払義務が免除される(=借金を返さなくても良くなる)というのが最大のメリットです。

しかし、『自己破産』は最後の手段です。

1回『自己破産』をしてしまったら、その後、7年間は基本的にできません(厳密には、7年以内に免責を受けたことは、次回の免責手続では『免責不許可事由』に該当するので、審査が厳しくなりがちです。また、1回目も2回目も同じ浪費が原因だった場合などには、免責不許可となる可能性が高いです)。

また、後々『破産した』ということが、必要以上に心の重荷になる方もいらっしゃいます。

どの債務整理が一番ご自身にベストかということは、債務内容や経済状況によって異なります。

弁護士などの専門家に相談した上で、ご自身にあった形の債務整理を行い、一日でも早く経済的に立ち直ることをお勧めします。

【まとめ】自己破産によるデメリットは、想像しているほど大きくはないかも!

今回の記事のまとめは次のとおりです。

- 『自己破産』の申立てができるかどうかは、今ある借金を今後3年間程度で弁済できるかどうかが目安となる。

- 債務整理には、『任意整理』、『民事再生(個人再生)』、『自己破産』がある。

- 『自己破産』のメリットは、主に次の3つ。

- 借金の返済義務がなくなる

- 収入がなくてもできる

- 債権者の同意がなくてもできる

- 『自己破産』のデメリットは、主に次の5つ。

- 高額な財産を処分しないとけない

- 一定期間、就けない職業がある(制限職種)

- 官報に掲載される

- 免責不許可になると破産者名簿に載る

- いわゆる『ブラックリスト』に載る

- 専門家に相談して、借金の状況や経済状況に応じて、自分に合った債務整理をするのが良い。

「自己破産」が頭をよぎる状況で、借金を抱え続けても状況はよくなりません。

借金は利息や遅延損害金でどんどん膨らんでしまいますし、そのまま放置しては給与の一部分や預貯金などの財産を差し押さえられてしまうおそれもあるのです。

一人で抱え込まず、まずは弁護士に相談してみませんか。

アディーレ法律事務所では、自己破産を始めとする債務整理についてのご相談を承っております。

また、アディーレ法律事務所では、万が一個人の破産事件で免責不許可となってしまった場合、当該手続きにあたってアディーレ法律事務所にお支払いいただいた弁護士費用は原則として、全額返金しております(2022年11月時点)。

借金問題についてお悩みの方は、破産を得意とするアディーレ法律事務所にご相談ください。