「自己破産すると、同居している家族の財産も取られちゃう?」

「自己破産をしたら、家族も『ブラックリスト』に載ってしまうのでは?」

自己破産の手続きについて、同居家族を巻き込んでしまうのではないかと色々不安に思っている方は少なくありません。

しかし、自己破産の手続きにおいて家族に生じる影響は限られています。

例えば、自己破産の手続きにおいて処分されるのは原則として本人の財産のみです。自己破産の情報を「信用情報」に登録される(いわゆる「ブラックリスト」に載る)のも、本人だけです。

この記事では、次のことについて弁護士が解説します。

- 同居家族にバレないように自己破産の手続きをするのは難しいこと

- 自己破産の手続きで同居家族に出る5つの影響や誤解

ここを押さえればOK!

しかし、自己破産による家族への影響は思っているより小さいかもしれません。処分の対象となるのは基本的に本人の財産のみで、同居家族の財産は原則として処分されません。

ただし、本人名義のクレジットカードが使えなくなるなど、一定の影響はあります。

また、保証人になっていた家族は一括請求を受ける可能性があります。

自己破産の手続きでは家族の協力が必要な場面もあるため、家族全体の問題として捉え、今後の家計や生活水準について見直しを図ることが大切です。

自己破産についてお悩みの方は、アディーレ法律事務所にご相談ください。

同居家族にバレないように自己破産を進めるのは、難しい…

自己破産について、「恥ずかしいし、家族に心配をかけたくない。同居家族にバレないようにできる?」と希望される方は多いです。

しかし、同居家族にバレないように自己破産の手続きを進めることは、基本的には難しいです。

自己破産の手続きを進めていることが同居家族にバレるきっかけには、例えば次のようなものがあります。

- 自己破産の手続きにおいて、家族で住んでいる持ち家や車などが処分される可能性がある

- 同居家族に収入がある場合、裁判所から同居家族の収入についての書類提出を求められる場合がある

- 裁判所や、裁判所から選任された「破産管財人」などから自宅宛てに書面が届く可能性がある

自己破産について同居家族にバレる理由について、詳しくはこちらをご覧ください。

今思っているより、自己破産による同居家族への影響は小さいかも!

しかし、自己破産が同居家族にバレたとしても、同居家族への影響は今思っているよりも小さいかもしれません。

「自己破産」という言葉の響きから、実際以上に恐ろしいものとして噂されていることも少なくないからです。

例えば、自己破産についてのよくある誤解に「同居家族の財産まで、処分されてしまう」というものがあります。

ですが、自己破産の手続きにおいて処分の対象となるのは、基本的に自己破産の手続きをする本人の財産だけです。

同居家族への財産隠しが疑われるような特別な事情がない限り、同居家族の財産まで処分されてしまうことは基本的にありません。

自己破産で同居家族に出る5つの影響

それでは、自己破産の手続きで家族にどのような影響が出るのかについて、よくある誤解などを含めてご説明します。

(1)本人の一定の財産が処分される

自己破産では、自己破産の手続きをする本人の財産のうち一定の範囲のものが処分される可能性があります。

処分される可能性のある財産のことを、まとめて「破産財団」といいます。

破産財団として処分される可能性のあるものには、例えば次のようなものがあります。

- 自宅などの不動産

- 自動車

- 一定額以上の預貯金

- 一定額以上の解約返戻金がある保険 など…

処分される財産によっては、同居家族の生活に影響が出る場合があります。

破産財団にどのようなものが含まれるかについて、詳しくはこちらをご覧ください。

自己破産となると持ち家を残せないのかについて、詳しくはこちらをご覧ください。

また、「何とかして車は残したい!」という方も多いです。

ローンの残っていない査定評価額の低い車は、基本的に手元に残せる可能性が高いです。また、ローンの残っている車でも、自分以外の第三者にローンを支払ってもらうなどの方法で手放さずに済む可能性があります。

自己破産で車を残せる可能性があるかどうかについて、詳しくはこちらをご覧ください。

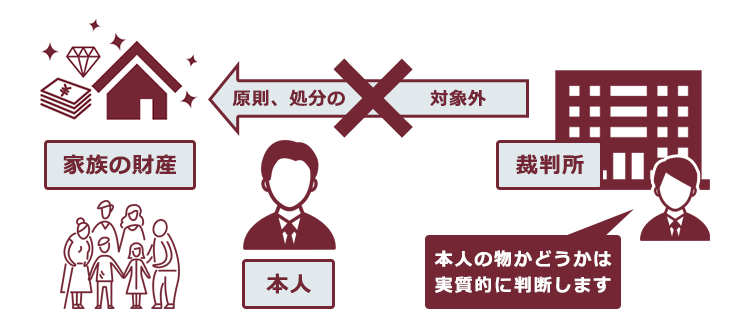

(1-1)同居家族の財産は、原則処分の対象外!

自己破産において、同居家族の財産は基本的に処分の対象とはなりません。

自己破産の手続きにおいて処分される可能性のある「破産財団」は、原則として本人の財産に限られているからです。

破産財団に何が含まれるのかについて、破産法では次のように定めています。

破産者が破産手続開始の時において有する一切の財産(日本国内にあるかどうかを問わない。)は、破産財団とする。

引用:破産法34条1項

破産手続開始決定とは、裁判所が「自己破産の申立てをした人について、自己破産の手続きを始める」という決定をすることです。

また、破産者とは、自己破産の申立てをして、裁判所から破産手続開始決定の出た人のことです。

つまり、「破産財団」となるのは、本人の財産に限られているのです。

そのため、たとえ同居していたとしても、家族の財産まで処分されてしまうということは原則としてありません。

ただし、本人の財産であるかどうかは名義だけでなく実質的に見て判断されます。そのため、家族名義の財産でも実質的に本人の財産と判断されれば、破産財団として処分対象となる可能性もあります。

(1-2)処分を避けるための財産隠しは厳禁!

「家族の財産ということにすれば、自己破産後も手元に残せるのでは?」

財産を手放したくなくて、このように思ってしまう人もいるかもしれません。

しかし、財産の名義変更や移転などを行った場合、財産隠しと判断されると次のようなリスクがあります。

- 自己破産の手続きをしても「免責許可決定」が出ず、全ての負債がそのまま残ってしまう

- 詐欺破産罪などの犯罪が成立する

自己破産の手続きにおいて財産隠しを行った場合のリスクについて、詳しくはこちらをご覧ください。

(2)保証人となっていた家族は、一括請求を受ける

免責許可決定が出て本人が負債の支払義務から解放されても、保証人の義務はなくなりません。

本人が自己破産の手続きを始めると、保証人や連帯保証人となっていた人は債権者から一括請求を受けることとなります。

そのため、同居家族が保証人や連帯保証人となっていた場合、自己破産の手続きを始めれば一括請求は基本的に避けられません。

自己破産の手続きが保証人に及ぼす影響について、詳しくはこちらをご覧ください。

家族が保証人になってくれている時は「任意整理」も検討

「保証人になってくれている家族が一括請求を受けるのは避けたい」という場合には、自己破産ではなく任意整理を利用できないかご検討ください。

任意整理とは、次のような手続きです。

- 払い過ぎた利息はないか、取引開始時にさかのぼって利息制限法の上限金利(15~20%)に金利を引き下げて再計算

- 残った借入れ金額について、次のような方法で支払いの負担を軽減できないか、個々の債権者と交渉

- 今後発生するはずだった利息(将来利息)のカット

- 長期分割による月当たりの支払額の減額

任意整理の場合、全ての債権者に対して遅れずに支払っていける見込みがあれば、個々の債権者について手続きの対象とするかどうかを選ぶことができます。

そのため、迷惑をかけたくない保証人がいる負債を任意整理から除外できれば、保証人になってくれた人が一括請求を受ける事態を避けられる可能性もあるのです。

支払い過ぎた利息があった場合などには総支払額が大幅に減ることもある任意整理ですが、基本的には数年間支払い続けることが前提となっています。そのため、自己破産ではなく任意整理にしたいと思われた場合には、なるべく早めの検討がおすすめです。

また、結局任意整理が困難になってしまった場合は、次のようなことを自己破産の手続きを始める前に保証人になってくれていた家族に伝え、理解を得ておきましょう。

- 自己破産の手続きをするより他になくなってしまったこと

- 自分が自己破産の手続きを始めると、保証してくれていた家族が一括請求を受けることとなること

- 保証人自身も支払いが難しい場合には、負担を軽減するために債務整理を検討してほしいこと

(3)本人名義のクレジットカードが使えなくなる

自己破産の手続きをした本人は、5~7年程度、クレジットカードを作ったり更新したりすることが基本的にできなくなります。

そのため、例えば本人が同居家族に家族カードを持たせていた場合には、その家族カードも使えなくなるなどの影響があります。

本人名義のクレジットカードが使えなくなるのは、自己破産の手続きから5~7年程度、自己破産についての「事故情報」が「信用情報」に登録されるからです。

「自己破産をするとブラックリストに載る」

このように聞いたことがある人もいるのではないでしょうか。

クレジットカード会社や銀行などに、「ブラックリスト」という名称のリストはありません。

個人のクレジットカードやローンの申込み、契約や支払いの状況などについての情報を、信用情報といいます。信用情報は、信用情報機関という組織で管理されています。

そして、信用情報の中でも、延滞や債務整理など、当初の契約どおりの支払いができていないという情報を特に「事故情報」と呼ぶことがあります。

事故情報が信用情報機関に登録されている状態を俗に「ブラックリストに載る」と言うことがあるのです。

クレジットカードやローンなどの審査のとき、金融機関は信用情報を照会します。そのため、事故情報があると審査を通りにくくなります。

事故情報が登録されている期間(自己破産の場合は5~7年程度です)は、例えば次のようなことが困難になります。

- クレジットカードの新規作成、更新

- ローンの契約

- 第三者の保証人となること など

自己破産後に再びクレジットカードを使いたいと思ったときの注意点について、詳しくはこちらをご覧ください。

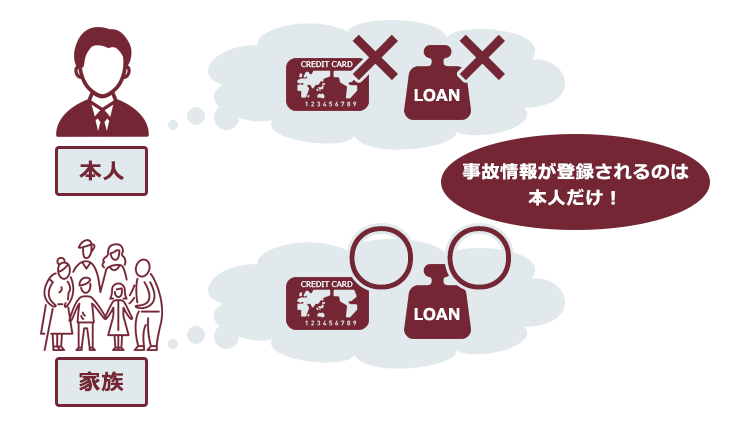

家族は「ブラックリスト」に載らない

自己破産に限らず、債務整理を行うことで事故情報が登録されるのは本人だけです。

そのため、たとえ同居していたとしても、家族までクレジットカードを使えなくなったり、作成できなくなったりすることはありません。

(4)本人は一定期間ローンを組めなくなる

自己破産についての事故情報が登録されることで支障が出るのは、本人のクレジットカードの利用だけではありません。

ローンについても、5~7年程度は本人がローンを組むことが原則としてできなくなります。

将来、住宅ローンや車のローンを組もうという話を家族でしていた場合には、自己破産の手続きによって本人は一定期間契約が難しくなることを話しておくのがよいでしょう。

ローンの場合もクレジットカードと同様、家族が組むことに支障は出ません。

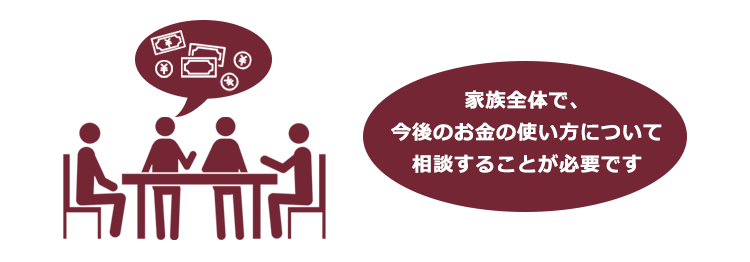

(5)手続きの際、同居家族の手助けが必要なことも

自己破産の手続きにおいては、裁判所に家計の状況をまとめた書面を提出する必要があります。

この書面には、自分だけでなく生計を同一にしている人のお金の流れも書き込む必要があるため、同居家族の協力が欠かせません。

参考:申立て等で使う書式例|裁判所 – Courts in Japan

また、場合によっては裁判所から同居配偶者の通帳や収入明細などの提出を求められることもあります。

先ほど述べたように、純然たる家族の財産であれば処分されることは基本的にありません。しかし、財産隠しが疑われる不審なお金の動きがないかのチェックなどのため、こうした書類の提出が求められる場合があるのです。

このように、自己破産の手続きでは家族の協力が必要な場面があります。

本人が抱えることになった負債には、家族のための生活費等が含まれていることも少なくありません。家族で住むための住宅ローンもそうでしょう。

自己破産の手続を取るのが本人ひとりであっても、家族全体のお金の問題として今後の家計や生活水準について見直しを図っていくことが、生活の立て直しのためには必要です。

(6)自己破産による影響についての誤解

自己破産については、その言葉の響きから、実際に発生する影響以上の誤解も少なくありません。

例えば、自己破産の手続きをしたからといって戸籍や住民票に記載されることはありません。また、保証人でもない家族が代わりに支払わなければならないことにはなりません。

自己破産のよくある誤解について、詳しくはこちらをご覧ください。

【まとめ】自己破産で同居家族に出る影響は、ある程度限られている

今回の記事のまとめは次のとおりです。

- 同居家族にバレないように自己破産の手続きを進めることは、基本的に難しい。

- 自己破産の手続きをすると、本人は一定期間クレジットカードやローンの利用が困難になる、本人の財産が処分されるなどの注意点はある。ただし、家族は保証人になっていなければ支払義務を負うことにはならず、クレジットカードなどの利用もできる。このように、同居家族への影響はある程度限られている。

この記事を開く前に想像していたよりも、同居家族への影響が少なそうで安心できた方もいらっしゃるのではないでしょうか。

ご自身がこのまま借金などを抱え続けていれば、収入の大半は借金返済で消え続けてしまいます。

ですが、少しでも早めに自己破産の手続きを始め、免責許可決定が無事出れば、今まで返済に充てていた分のお金を家族のための貯金や旅行などに回せるようになるかもしれません。

早めに自己破産を検討して、肩の荷を下ろしませんか?

アディーレ法律事務所では、自己破産を始めとする債務整理についてのご相談を無料で受け付けています。

また、アディーレ法律事務所では、万が一免責不許可となってしまった場合、当該手続きにあたってアディーレ法律事務所にお支払いいただいた弁護士費用は原則として、全額返金しております(2022年12月時点)。

自己破産についてお悩みの方は、自己破産を得意とするアディーレ法律事務所にご相談ください。