クレジットカードを作ろうと思ったところ、審査に通らなかったことはありませんか?

審査が通らないことにつき、理由に心当たりがある場合もあれば、思い当たることがないという方もいらっしゃるでしょう。

今回の記事では、次のことについてご説明します。

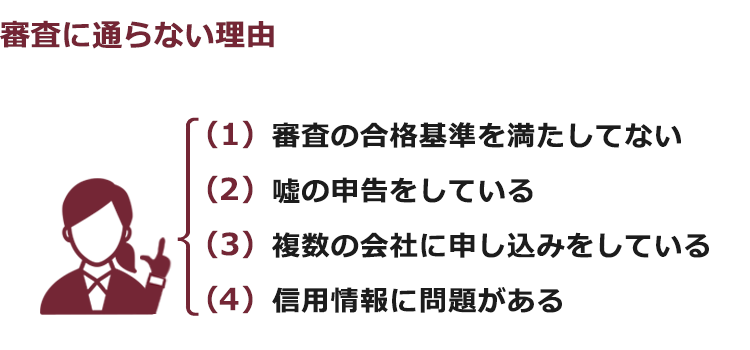

- クレジットカードの審査に通らない4つの原因

- クレジットカードの審査に通らなかった時にすべきこと

ここを押さえればOK!

1.審査の合格基準を満たしていない: カード会社は申込者の個人情報にスコアをつけ、合格点に達しない場合は契約を結びません。年収や職業、借入状況などが考慮されます。

2.嘘の申告をしている: 明らかな虚偽申告は審査落ちの原因になります。

3.複数の会社に申込みをしている: 短期間に複数申し込むと、貸し倒れリスクや入会特典目的を疑われる可能性があります。

4.信用情報に問題がある: 過去の滞納や破産などの「事故情報」が信用情報機関に登録されていると、審査に通りにくくなります。

審査に落ちた場合は、信用情報の開示請求をして自身の情報を確認することが重要です。過払い金を回収できる可能性もあるため、あきらめずに対応することをおすすめします。

債務整理に関するご相談は何度でも無料!

費用の不安を安心に。気軽に相談!3つのお約束をご用意

国内65拠点以上(※1)

ご相談・ご依頼は、安心の全国対応

クレジットカードの審査に通らない4つの原因とは?

クレジットカードの審査に通らない原因として考えられるのは、主に次の4点です。

一つずつご説明します。

(1)原因1|審査の合格基準を満たしていない

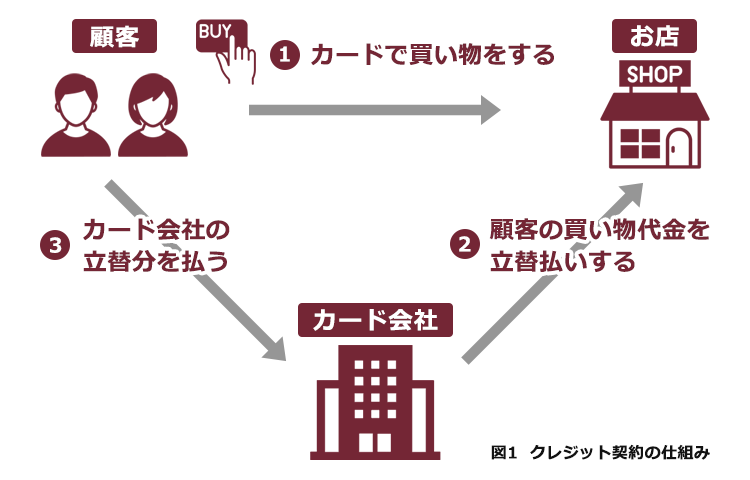

クレジットカード会社(「カード会社」と言い換えて、ご説明します。)は、それぞれ、どのような顧客とクレジット契約を結ぶか、ということについて独自の審査基準を持っています。

クレジット契約とは、顧客が利用したショッピング代金などを、いったんカード会社が立て替えて店舗に支払った上で、後からカード会社が顧客から立替分を支払ってもらうという内容の契約です(図1をご参照ください)。

カード会社は、のちのち、顧客から立替分を回収できなければその分が損害となってしまうので、『立替分を回収できる見込みがあるか』という点を重視して顧客とクレジット契約を結ぶかどうか判断する必要があるのです。

カード会社は、クレジットカードの申込みがあった場合、申込者の個人情報(特に返済能力に関するもの)に点数(スコア)をつけ、合格点に達しない申込者とはクレジット契約を結びません。

審査の際に考慮される個人情報は、次のものなどです。

- 勤務先

- 勤続年数

- 職業

- 滞納の有無

- 居住年数

- 同居家族の有無

- 雇用形態

- 年収

- 借入状況

- 住宅状況

- 配偶者の有無

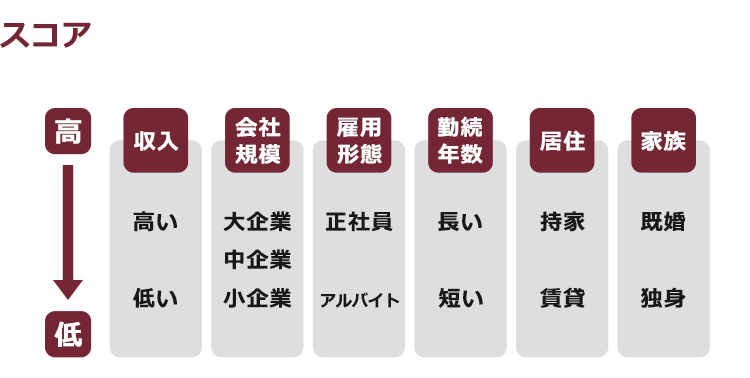

これらの様々な個人情報のそれぞれにスコアを付けるのですが、例えば、点数の高低は、一般的に以下の図のとおりです。

これらの個人情報は機械的に審査されています。

スコアの項目や配分などは、各カード会社によって異なります。

何点以上のスコアを獲得したらカードが作れるのか、という基準もカード会社によってまちまちですし、カードの種類(一般カード、ゴールドカード、プラチナカードなど)によっても違います。

また、キャンペーン期間中など、時期によっても変わるようです。

一般的に、クレジットカードは、住宅ローンなどの高額なローンに比べて厳しい審査ではありませんので、パートやアルバイトの方や賃貸にお住まいの方であっても、定期的に安定収入がある場合には、審査に落ちて、全くクレジットカードが作れない、ということはないでしょう(専業主婦や学生の方は、同居の家族の方の収入次第でクレジットカードを作ることができます)。

スコアリングで気を付けたいのは、他社からの借入れです。

例えば、5社以上などと複数の会社などから借入れをしている場合には、審査に通らないこともあるようです。

いずれにしても、カード会社の審査に通らないという場合、まず、この審査の合格基準に達していない可能性があります。

(2)『総量規制』に気を付けましょう

クレジットカードを作るときに気を付けたいのは『総量規制』です。

総量規制とは何ですか?

「貸金業法」という法律で決められている、『年収の3分の1を超えてお金を貸してはいけない』というルールのことです。

クレジットカードは、ショッピング機能だけではなく、通常「キャッシング機能」(カード会社からお金を借りられる機能)もついています。

ですから、他社から既に年収(税込)の3分の1まで借入れをしている場合、新たなクレジットカードの審査が通りにくくなります。

他社から既に借入れをしているという場合、ショッピング機能を利用したいだけであれば、「キャッシング枠」をゼロにして申し込むことに注意しましょう。

クレジットカードをショッピングに使いたいだけで、お金を借りたい訳ではないんですけど…。

ショッピング枠には総量規制は関係ありません。

カードを申し込む際、キャッシング枠をゼロにすれば、審査は通りやすくなります。

総量規制は、銀行からの借り入れなどには適用されません。

(2)原因2|嘘の申告をしている

クレジットカードの申込みをする際、審査に通りやすくするために年収などについて多少サバを読んだ嘘の記載をすることがあるかもしれません。

それが誤差程度であれば大した問題はないのですが、明らかに嘘の記載をしたという場合、審査で落ちることになります。

カード会社は収入などに関する膨大な情報を持っていますから、勤務先の規模や勤続年数などから、大体の収入は把握できます。

収入などについて明らかな矛盾があるという場合には、『信用できない顧客』とみなされて、それだけで審査が通らないことがあります。

仮に申込書に嘘を書いて審査を通ったとしても、

- 虚偽が判明した時点で、解約される

- 私文書偽造罪を問われる

おそれがありますので、いずれにしても、申込書に嘘の記載をすることはやめましょう。

年収が低くて審査に通らないのでは、という不安のある方は、たとえば次のように工夫するなどすればクレジットカードを作ることができることがあります。

- キャッシング枠を0円に設定する

- 利用限度額を低めに設定する

- 審査の厳しくないカード会社を選ぶ

審査の厳しくないカード会社って?

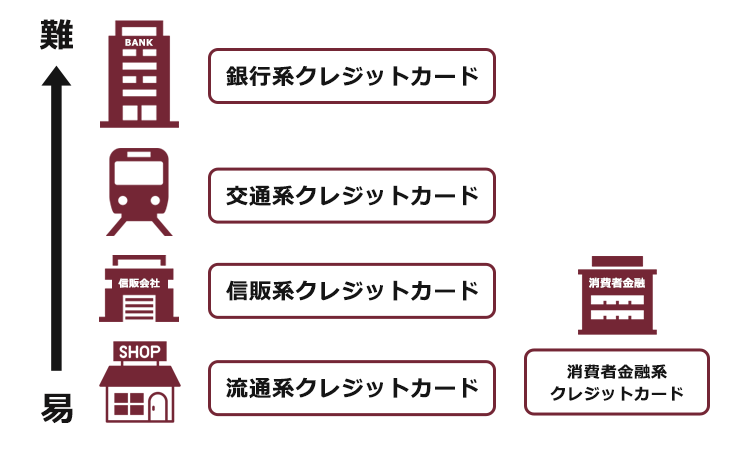

ところで、カード会社は、主に『銀行系』『信販系』『交通系』『流通系』『消費者金融系』に分類されます。

このうち、『消費者金融系』は、メイン機能がキャッシングですので、他の4つと比べて審査基準が若干異なります。

『銀行系』『信販系』『交通系』『流通系』の4つを比較すると、審査の通りやすさ(難易度)は次のとおりです。

1社でクレジットカードの審査が通らなかった、という場合、審査の通りやすいカード会社に申し込むのも一つの方法です。

また、消費者金融系クレジットカードは、審査基準が他の4つとは異なっていますので、他の4つのカード会社の審査に通らなかったとしても、消費者金融系のクレジットカードであれば審査に通る可能性があります。

ただし、次にご説明するように、1社で審査が通らなかったといって、期間を空けずに他社のクレジットカードを申し込むのは避けた方が良いです。

(3)原因3|複数の会社に申込みをしている

どこかのカード会社でクレジットカードが作れれば良いと思い、複数の会社に対してカードの申込みをしていませんか?

複数のクレジットカードを申し込むと、カード会社の審査は通常以上に慎重になるようです。

その理由は次のとおりです。

- 貸し倒れのリスクを心配する

- 入会特典目的を疑われる

それぞれご説明します。

(3-1)貸し倒れのリスクを心配する

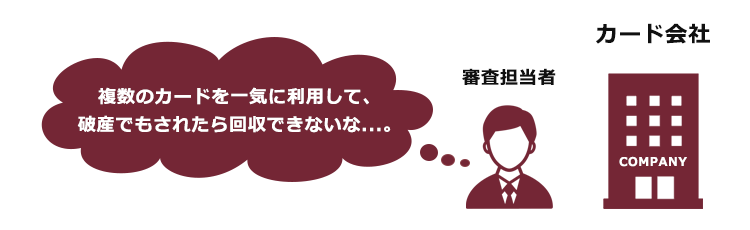

一度に複数のクレジットカードを申し込むと、カード会社は貸し倒れ、つまり、後々、カード会社が立て替えた分(+キャッシング分)の支払いを受けられないリスクを心配します。

通常、日常生活を送る上で、クレジットカードはそれほど多くは必要ありません。

もちろん、流通系のクレジットカードなどは、割引サービスや高ポイント還元サービスなどを目玉にしており、それを目的にそれぞれのグループ会社でカードを作ることもあるでしょう。

ですが、そのような目的もなしに、複数枚のクレジットカードを申し込むということは、やはりやや特殊ですから、カード会社も審査に慎重にならざるをえません。

(3-2)入会特典目的を疑われる

新規にクレジットカードを契約する際『ギフト券』『キャッシュバック』『ポイント付与』などのサービスを受けられることがあります。

カード会社としては、いずれ顧客がカードを利用して利益を還元してくれると思うからこそ、入会時に各種の特典をもうけているのです。

クレジットカードを作ったものの、その後、全くカードを利用されなくては、管理のコストがかかるだけで、利益になりません。

ですから、複数のクレジットカードの申し込みについてはこのような入会特典目的を疑われ、審査が通らない可能性があります。

(3-3)他社のクレジットカードに申し込んだことをどうして知っているの?

ところで、複数のカード会社にクレジットカードの申込みをしているという場合、なぜカード会社がそのことを知っているのでしょうか。

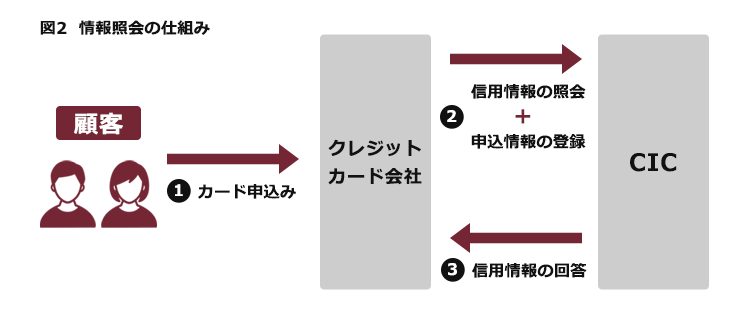

詳しくはこの後でご説明しますが、カード会社は、通常『株式会社シー・アイ・シー(CIC)』という信用情報機関に加盟しており、顧客からクレジットカードの申込みがあると、申込みに関する情報をCICに登録しています。

そして、図2記載のとおり、CICの加盟会員は、相互にCICが保有する申込みに関する情報などを照会できるのです。

ですから、クレジットカードの申込みがあった場合、申込者の情報をCICに照会すれば、その申込者が他のカード会社にクレジットカードの申込みをしていることが分かってしまいます。

クレジットカードの申込みに関する情報の登録期間は、6ヶ月です。

ですから、1度クレジットカードの審査に通らなかった場合には、申込情報の登録期間が終了する6ヶ月間の期間を空けてから再度審査を申し込むことをお勧めします。

原因(4)「信用情報」に問題がある

クレジットカードの審査が通らないという場合、「信用情報」に問題があるというケースが多いです。

信用情報とは、借金の申込みや契約などに関する情報です。

今ご説明した、クレジットカードの契約の際の申込情報なども信用情報です。

(4-1)信用情報って、どこが持っている情報なの?

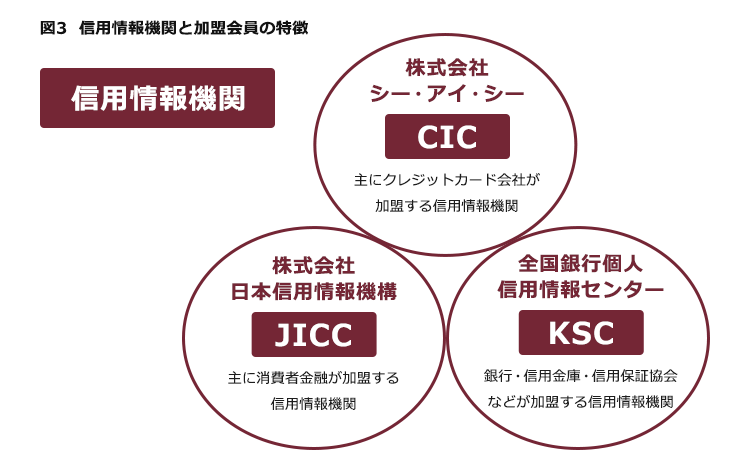

信用情報を管理するのは、主に次の3つの信用情報機関です。

- 株式会社シー・アイ・シー(CIC)

- 株式会社日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

カード会社を含む各金融機関は、3つの信用情報機関のどこかに加盟し、顧客や申込者の「信用情報」を相互に登録・確認しています。

各信用情報機関の加盟店の特徴は、図3の通りです。

いわゆる『ブラックリスト』という言葉を聞いたことがある方もいらっしゃると思います。

『ブラックリスト』とは、各信用情報機関が登録している信用情報のうちの、俗に『事故情報』と呼ばれる部分です。

『事故情報』ってなんですか?

金融機関が『経済的に信用できない』と考える情報です。

『事故情報』とは、金融機関が「この顧客は経済的に信用できない(きちんと支払ってくれないおそれがある)」と考える情報で、明確な定義があるわけではありません。しかし、次の事項については、少なくとも『事故情報』として扱われていると考えられます。

- 2~3ヶ月以上の滞納

- 保証債務の履行、代位弁済

- 任意整理(過払い金返還請求を除く)

- 破産

- 民事再生

ですから、過去にこれらの出来事があった方は、相手の金融機関が加盟している信用情報機関に、一定期間はその情報が『事故情報』として登録されていると思った方が良いでしょう。

『事故情報』が登録された場合、信用情報に問題があるとして、クレジットカードの審査にはほぼ通らなくなります。

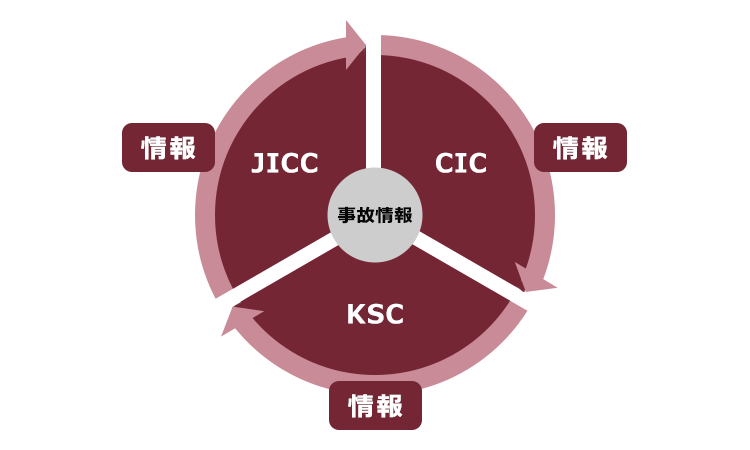

(4-2)信用情報機関の『事故情報』は、他の信用情報機関の加盟会員にもバレるの?

例えば、JICCに加盟している消費者金融に借金をして、返済を3ヶ月滞納したとしましょう。

その後、CICに加盟しているカード会社でクレジットカードを作ろうと思った場合、借金の滞納はカード会社にもバレるのでしょうか?

結論からいうと、バレます。

それは、3つの信用情報機関は、それぞれ情報を共有しているからです。

カード会社は、クレジットカードの申込みを受けた際、加盟するCICに対して、申込者の信用情報を照会します。

この時、CICは、JICC、KSCの保有する事故情報も共有していますので、加盟するカード会社にCIC以外の事故情報を含めて回答します。

ですから、他社の借金の支払いを滞納している場合などは、カード会社にその情報がいってしまい、審査に落ちてしまうのです。

信用情報機関が信用情報を共有するしくみ「CRIN」について、詳しくはこちらの記事もご確認ください。

(4-3)『事故情報』はいつまで登録されているの?

信用情報機関に登録される『事故情報』は、いつまで登録されているのでしょうか。

『事故情報』の登録期間は、事故情報の内容や各信用情報機関によって異なっています。

例えば、2~3ヶ月の滞納に関する『事故情報』の登録期間は次のとおりです。

| 信用情報機関 | 延滞に関し登録される主な情報 | いつまで載るか |

|---|---|---|

| CIC | ・延滞・遅延(返済日より61日以上または3ヶ月以上の延滞・遅延) ・延滞・遅延の解消 |

契約期間中および契約終了後(完済など)から5年以内 |

| JICC 【キャッシングの契約】 |

延滞(元金・利息の3ヶ月以上の延滞) | 延滞解消まで |

| 延滞解消 | 【契約日または貸付日が2019年9月30日以前】 ⇒延滞解消後1年以内 【契約日または貸付日が2019年10月1日以降】 ⇒契約継続中+契約終了後(完済後など)から5年以内 |

|

| JICC 【クレジットや金融機関等の契約】 |

・遅延(元金・手数料の返済が、約定返済日から61日以上、または3ヶ月以上遅延している状態) | 遅延解消まで |

| 遅延解消(支払条件変更後に3回以上正常に入金が行われた場合を含む) | 【契約日または貸付日が2019年9月30日以前の登録】 ⇒遅延解消後1年以内 【契約日または貸付日が2019年10月1日以降の登録】 ⇒契約継続中+契約終了後(完済後など)から5年以内 |

|

| KSC |

・延滞 ・延滞解消日 |

【契約または借入日が2006年10月1日以前の登録】 ⇒延滞発生日等から5年 【契約または借入日が2006年10月1日より後の登録】 ⇒延滞解消日から5年 |

その他の場合の登録期間について、詳しくはこちらの記事もご確認ください。

2~3ヶ月の滞納であっても、なかなか長期間、情報は登録されていますね。

「事故情報」(いわゆる『ブラックリスト』)に登録されると、クレジットカードの審査には通りません。

(ただ、先ほどもご説明しましたが、クレジットカードの審査基準は各カード会社によって異なりますし、『事故情報』が登録された直後か、登録期間満了間近なのかによっても、審査の通りやすさは違います。)

(4-4)『事故情報』に載ったことがないのにクレジットカードを作れない場合がある?

『事故情報』どころか、これまでにクレジットカードを一枚も作ったことがないにも関わらず、クレジットカードの審査が通らない、という方がいます。

そのような、「信用情報」に一切記録されたことがない場合を「スーパーホワイト」と呼んでいます。

「スーパーホワイト」とは?

キャッシュレス化の進む現代でも、現金主義の方はいらっしゃいます。

これまでにクレジットやローンの利用をしたことがない場合には、信用情報機関に登録されることがありません。

スーパーホワイトとは、各信用情報機関に記録をされたことが一度もない場合です。

それでは、なぜ、そのような場合にはクレジットカードを作れないケースがあるのでしょうか。

『スーパーホワイト』って悪いことなんですか?

いいえ、全く悪いことではありません。

ただ、そのような方は、長期間『事故情報』に登録されて、『登録期間が経過して情報が抹消された』という方と区別がつかないんです。

先ほどご説明したとおり、各信用情報機関が保有している『事故情報』は、一生登録されているわけではありません。

長くても7年ほど経過すれば、信用情報機関の『事故情報』は抹消されます。

この時、『事故情報』が登録されている間、借金をしたりクレジットカードを作ることのできなかった方の信用情報はまっさらな状態です。

ですから「スーパーホワイト」の方は、『事故情報』が登録された後、登録期間満了後に抹消された方と勘違いされて、クレジットカードの審査に通らない場合があるのです。

このような場合には、やはり審査の通りやすいカード会社を選んでクレジットカードを作り、カードの使用実績を作っていくことが良いでしょう。

『事故情報』(いわゆる『ブラックリスト』)Q&A

最後に、どのような場合に『事故情報』として登録されるのかという点について、Q&A形式でお答えします。

なぜ勝手に『信用情報』に載せられるんですか?

A.勝手に登録されることはありません。

クレジットカードやローンの契約をする際、規約などで信用情報機関への登録について、同意した場合に限ります。

公共料金や税金の滞納は、「事故情報」に載りますか?

A.載りません。

ただし、支払方法をクレジットカード払いにしている場合には、クレジットカードの滞納になりますので「事故情報」にあたります。

NHKの滞納は『事故情報』に載りますか?

A.載りません。

ただし、支払方法をクレジットカード払いにしている場合には載ります。

奨学金を2~3ヶ月滞納したら『事故情報』に載りますか?

A.載ります。

奨学金を貸している「独立行政法人 日本学生支援機構」はKSCに加盟していますので、滞納情報は登録されます。

※2009年以前に貸付けを受けた方で「個人信用情報の取扱いに関する同意書」を提出していない場合には、載りません。

携帯電話の通話料金を滞納したら『事故情報』に載りますか?

A.今回ご紹介した信用情報機関の事故情報には載りません。

ただし、携帯電話等の移動系通信事業者間(TCA、TELESA)における『事故情報』に載ることがあります。

携帯電話の本体料金を分割で支払っている場合、支払を2~3ヶ月滞納したら信用情報機関の『事故情報』に載りますか?

A.載ります。

携帯電話の料金を支払えなくなってしまった場合のリスクについて、詳しくはこちらの記事もご確認ください。

住宅ローンを滞納したら『事故情報』に載りますか?

A.載ります。

クレジットカードの審査に落ちてしまったら、すべきこと

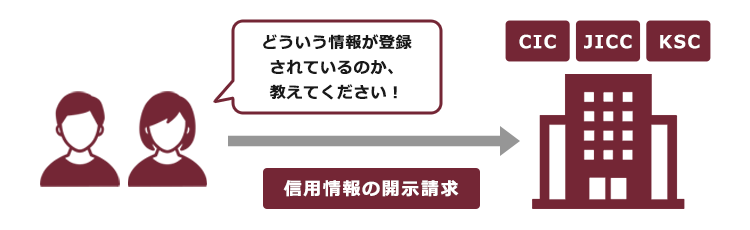

クレジットカードの審査に落ちた場合、まずすべきことは、

信用情報の開示請求

です。

かつて借金の返済を滞納していたり、任意整理をしたという方は『事故情報』を登録されている可能性があります。

ご本人やご本人の依頼を受けた弁護士であれば、それぞれの信用情報機関に対して情報の開示請求ができます。

まずは、ご自身が借金などをしていた会社が加盟する信用情報機関に対して信用情報の開示請求を行い、どのような信用情報が登録されているのか確認してみることが大事です。

信用情報機関に対して信用情報の開示を請求してみると、ご本人も失念していたような借入れがある場合があります。

借入れの中には、利息を払いすぎている場合があり(いわゆる『過払い金』です)、計算しなおすと借金が大幅に減る方もいらっしゃいます。

特に、かつて、複数の消費者金融などから借金をしていて、一部、滞納したこともあったけれど何とか完済したという方は、完済してから10年以内(※)であれば、『過払い金』を回収できる可能性があります。

※2020年4月1日以降に完済した場合、時効は「最終返済日から10年」か「過払い金返還請求ができることを知ってから5年」のうちの、早い時点で完成するおそれがあります。

クレジットカードの審査に落ちることはショックですが、ただ落ちただけであきらめず、『信用情報の開示請求』をしてみてください。

思わぬ道が開けることがあります。

なお、信用情報の開示を受けただけでは、過払い金の金額を計算することはできません。過払い金の金額を計算するためには、借入れをしていた貸金業者から「取引履歴」(借入れと返済の履歴)といったものを取り寄せて計算し直す必要があります。

ご自身で過払い金の計算をすることは不可能ではないものの、弁護士に相談する方が多いです。

【まとめ】クレジットカードの審査に落ちたら『信用情報の開示請求』をしてみましょう

今回の記事のまとめは次のとおりです。

- クレジットカードの審査に通らない場合、考えられる原因は主に次の4つ。

- 審査の合格基準を満たしていない

- 嘘の申告をしている

- 複数の会社に申し込みをしている

- 信用情報に問題がある

- クレジットカードの審査に通らなかった場合、

キャッシング枠を0円に設定する

利用限度額を低めに設定する

審査の厳しくないカード会社を選ぶ

などの対策でクレジットカードを作れる場合がある - クレジットカードの審査に落ちた場合、その情報は6ヶ月間登録されるため、再度審査を申し込む場合、少なくとも6ヶ月間空けた方が良い。

- クレジットやローンの滞納などをした場合、『事故情報』として、『信用情報機関』に登録されてしまうため、クレジットカードの審査に通りにくくなる。

- 『事故情報』とは、カード会社などが「この人は支払ってくれなくなるのでは」と不安に思う情報のこと。例えば次のものなどがあり、一定期間登録される。

2~3ヶ月以上の滞納

保証債務の履行、代位弁済

任意整理(過払い金返還請求を除く)

破産

民事再生 - クレジットカードの審査に通らなかった場合、信用情報機関に対して情報開示を請求して、どのような情報が登録されているのか確認することをお勧めする。

このようにクレジットカードの審査に落ちる原因には様々な原因がありますが、対策を取れば審査に通ることもあります。

しかし複数社に借り入れをしていてもう借りられないという場合は、新たに借りることよりも、債務整理(任意整理、破産、民事再生)をして、返済の負担を軽減したり無くしたりすることをお勧めします。

アディーレ法律事務所では、所定の債務整理手続きにつき、所定の成果を得られなかった場合、原則として、当該手続きに関してお支払いいただいた弁護士費用を全額ご返金しております。

また、完済した業者への過払い金返還請求の場合は、原則として過払い金を回収できた場合のみ、弁護士費用をいただいておりますので、弁護士費用をあらかじめご用意いただく必要はありません(2022年7月時点)。

「債務整理をしたら、私も返済の負担を軽くできるのかな?」と興味を持たれた方は、債務整理を得意とするアディーレ法律事務所にご相談ください。