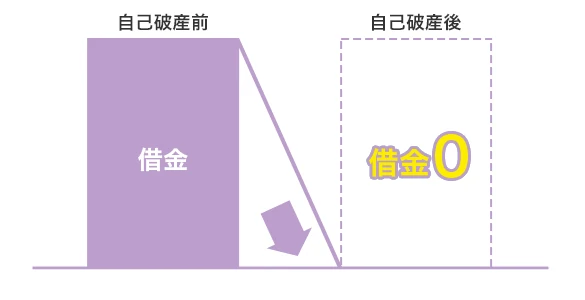

自己破産とは、財産や収入が不足して支払不能なこと(借金返済の見込みがないこと)などを裁判所に認めてもらい、原則として借金の支払義務を免除してもらう手続です。

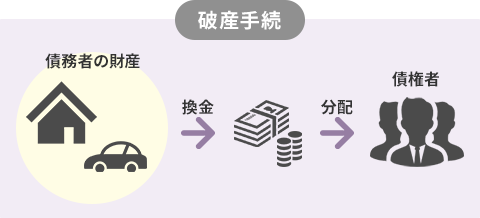

自己破産には「破産手続」と「免責手続」の2つの段階があります。

破産手続は、債務者(借金している人)の財産を換金して債権者(お金を貸している業者など)に公平に分配する手続です。

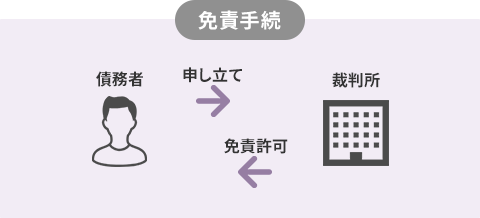

一方で免責手続は、破産手続により残ってしまった借金の支払義務を免除する手続のことを指します。

そして免責手続で、裁判所から支払義務の免除が認められれば(免責許可が下りれば)、借金がゼロになります。

自己破産について

何が気になりますか?

自己破産では、無条件で借金の支払義務がなくなるわけではありません。

以下の条件に当てはまる場合に、借金の支払義務が免除されます。

※7年以内に免責を受けている場合でも、具体的な事情を考慮し免責が認められることもあります。

以下のものについては、自己破産をしても免除されることがありません。

自己破産できる条件や免除されないものについて、詳しくは以下のページをご覧ください。

自己破産のメリットは、借金がゼロになることです。毎日のように悩んでいた借金問題が解決することで、以下のようにポジティブな影響を受けられるかもしれません。

ネガティブなイメージを持たれがちな自己破産ですが、個人の力ではどうにもならない借金問題を解決し、人生を再スタートできる制度なのです。

それぞれのメリットの内容について、以下で解説します。

自己破産によって、債権者からの取立てを止めることが可能です。弁護士に自己破産の依頼をすると、債権者に対して受任通知を送付します。その受任通知を受け取った債権者は、手続終了まで取立てをできなくなります(※)。

債権者からの電話や訪問、手紙などの催促を受けることがなくなり、重圧を感じる日々から解放され、安心して生活できるようになります。

※裁判上の請求(支払督促、民事訴訟等)は停止されませんので、ご注意ください。

自己破産をすることで、借金の悩みがなくなりストレスが減るという点も、メリットの1つです。自己破産で免責の許可が得られれば、原則として借金の全額が免除されます。そのため、借金の返済について悩む必要がなくなり、精神的な負担を大幅に軽減することが可能です。

借金の返済に追われる日々から解放され、借金ゼロの生活を取り戻すこともできます。

自己破産をすると、借金のことで家族に心配をかけずに済むようになります。借金の問題は家族にとっても大きな負担です。

自己破産で借金の返済義務がなくなれば、借金のことを知っている家族が気苦労する、返済により家計が圧迫されるといった問題が解消されるでしょう。

家族との信頼関係や絆を維持することができ、一緒に安心して生活を送れるようになります。

自己破産で借金の返済がなくなれば、その分、余裕が生まれるため、お金を将来のための貯金などに回すのもいいでしょう。

新たな生活基盤を築くための資金を作ることも可能です。借金の返済に使っていたお金を自分や家族のために使えるようになり、経済的な自立や安定を得て、将来の出費に備えられるようになります。

自己破産で借金の返済がなくなることで、生活をより充実させるためにお金が使えるようにもなります。日々の生活に費やすお金以外にも、趣味や娯楽、レジャーなど、生活を充実させるための余裕を生み出すことも可能です。

生活の質や幸福感を高められるほか、自分のためだけでなく、家族や友人との時間を大切にできるようになります。

自己破産を依頼される方の事情はさまざまです。ここでは、アディーレ法律事務所に自己破産を依頼された方の事例を2つご紹介していきます。

| 借金の期間 | 20年以上 |

|---|---|

| 借金の理由 | 生活費 |

| 借入先の数 | 11社 |

借金総額

430万円 → 0円

正社員から派遣社員に転職したGさん。その後も仕事が続かずに転職と失業を繰り返し、生活費としての借入が増加。また、新たにご自身の通勤用に自動車ローンを組むことになってしまいました。

※事例の内容はご相談当時の状況や条件等によります。

| 借金の期間 | 約10年 |

|---|---|

| 借金の理由 | 株式投資、競馬等の遊興費 |

| 借入先の数 | 13社 |

借金総額

700万円 → 0円

日常の買い物や食事にクレジットカード利用をはじめたVさん。その後結婚しましたが、妻の転職や退職により生活費が不足。借金が膨らんでいきました。

※事例の内容はご相談当時の状況や条件等によります。

そのほかの自己破産の解決事例について詳しくは、以下のページをご覧ください。

自己破産するデメリットは、次のとおりです。

ただし、デメリットによる影響の大きさは人によります。たとえば、職業の制限については、あなたの就いている職業も対象とは限りませんし、破産手続が完了すれば、制限はなくなります。

自己破産のデメリットやその解消法について詳しくは以下のページをご覧ください。

それぞれのデメリットの内容について、以下で解説します。

自己破産をすると、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)という点は押さえておかなければなりません。これにより、一定期間クレジットカードの新規発行ができなくなったり、家や車のローンを組んだりすることができなくなります。

携帯電話の分割払いでの購入など、信用情報の確認が必要な場面でも不利になる可能性があります。ただし、事故情報に登録される期間は、5年から7年と一時的です(※)。

※ 2022年11月以前の場合、5年から10年です。

自己破産によって、ローン返済中の家や車などの高価な財産が抵当権や所有権留保の対象となっている場合、それらの財産を回収されてしまう可能性があるということも知っておきましょう。

自己破産したとしても、抵当権などを持っている債権者は貸したお金の担保となる財産を換価したり、引き揚げたりする権利を持っており、対象となる財産はその債権者への返済に充てるために売却されます。

高価な財産が処分される可能性がある点も、自己破産のデメリットです。処分されるのは、宝石、時計、車、オートバイ、現金、預貯金といった財産です。処分された財産は、債権者に返済するために売却されるか、支払いに使われます。

ただし、実際にこれらの財産が換価・処分の対象となるかどうかは、具体的な状況によって異なります。

ローンなどを組む際に保証人を立てていた場合、本人に代わってその保証人が借金を肩代わりすることになるという点にも注意しなければなりません。

これは、保証人が債務者と同じ支払義務を負っているためです。この場合、保証人は原則として残りの借金について一括請求されます。

自己破産手続を行うと、そのことが官報という国が発行している新聞のような出版物に掲載されるということも覚えておきましょう。

官報には、法律の制定・改正に関する情報や破産や相続に関する情報などが掲載されており、自己破産をすると名前や住所が記載されます。

なお、官報は誰でも手に入れることはできますが、一般の方が官報を見ることはほとんどありません。通常、定期的に官報を見るのは、公務員や金融機関・信用情報機関で働く一部の人のみに限られます。

自己破産の手続中は、宅地建物取引士や公認会計士、税理士、警備員、公証人、交通事故相談員、固定資産評価員など、一部の職業に就くことができなくなります。

これは、法律で定められた資格や職業の制限によるものです。手続が終了するまで資格や免許などが停止されたり、失効したりしますが、制限を受けるのは自己破産の手続中のみで、永久に制限されるわけではありません。

自己破産の手続中は、郵便物が破産管財人(破産者の財産などを調査する人)に転送されます。

ただし、これは管財事件となったケースに限られます。

「自己破産をすると何もできなくなる」、「自己破産は最後の手段」という話を耳にした方もいらっしゃるでしょう。

たしかに、自己破産するとできなくなることはあります。しかし、すべてを失ってしまうわけではなく、「最後の手段」という理解も正しくはありません。

以下で、自己破産するとできなくなることや、生活への影響について正しい知識を確認しましょう。

破産手続中は、以下のことができなくなります。

※裁判所の運用により異なります。

ただし、破産手続後には、これらの制限はなくなりますので、ご安心ください。

破産手続後(実際は弁護士に依頼してから)は、クレジットカードの利用やローンの契約など、新たな借金ができなくなります。破産手続を行うと、信用情報機関に事故情報が登録される(いわゆるブラックリストに載る)ためです。

基本的に、事故情報は5年から10年の間登録されて、その期間が経過すると抹消されます。その後は再びクレジットカードの発行やローンを組めるようになります。

自己破産すると「年金の受給ができなくなる」「選挙権を失う」というようにお考えの方もいらっしゃるかもしれません。

また、「家族もクレジットカードを使えなくなる」と考えている方もいらっしゃるかもしれませんが、それは不正確です。

自己破産後の生活への影響として気になる点は、以下のようにまとめられます。

住んでいる賃貸住宅からは、原則として立ち退く必要はありません。法律上、自己破産したこと自体を理由として、賃貸借契約を解除することはできないためです。ただし、家賃滞納を理由とした解除は可能だという点に注意が必要です。

自己破産すると、原則として持ち家は財産処分の対象となります。なお、自己破産をする本人が住んでいても、親や配偶者などの家族名義の家については、処分の対象とはなりません。

端末代を分割払いにしている場合や、利用料金を滞納している場合は解約となり、端末の返還を求められることがあります。端末代金を支払い終えていて、これまで利用料金の滞納がなかったのであれば、原則としてそのまま使用することが可能です。

持っている車は、処分の対象となる可能性があります。自己破産を申し立てると評価額が一定額(通常は20万円)を超える場合、その車は換価・処分の対象となります。ただし、車が一定の年数を経たものであれば、価値がないとみなされ、手元に残せることもあります(裁判所の運用により条件が異なります)。一方、自動車ローンが残っている場合は、車は信販会社に引き揚げられることが多いでしょう。このように、車を残せるかどうかはさまざまな条件によって異なります。

自己破産をしても、基本的に仕事に大きな影響はありません。これまでと同じ会社で働けて、新しい仕事に就くこともできます。裁判所や弁護士が、会社に自己破産の事実を知らせることも通常はありません。仮に知られたとしても、会社が自己破産を理由に解雇することは認められません。自営業の場合も、仕事道具などが差し押さえられることはありません。ただし、破産手続中は、前述した一部の職業に制限がかかることがあります。

自己破産すると、破産した方の名義の家族カードが使えなくなったり、破産者が自身の収入から貯めている子ども名義の預貯金が処分されたりする可能性があります。また、銀行からのローン借入や奨学金の借入などでは、家族が保証人になっていることがあります。その場合は、破産した方の抱えている借金は保証人が肩代わりして返すことになります。

なお、破産した方の家族が自分の名義でクレジットカードを作ったり、新たにローンを組んだりすることに問題はありません。信用情報機関に事故情報が登録されるのは、自己破産手続をした本人に限られるためです。

生命保険の場合、自己破産をする時点で解約時に保険会社から返ってくる解約返戻金が高額になっていると、その保険は解約となる可能性があります。東京地方裁判所で手続を行う場合、原則として解約返戻金が20万円を超える場合解約となり、借入先への返済に充てなければなりません。学資保険などの貯蓄型の保険も、やはり解約返戻金の額によって解約の必要のあるなしが決まります。

自己破産すると破産者の借金は免除されますが、保証人は、その借金の支払義務を負い、肩代わりして全額返済しなければなりません。保証人は、債務者が自己破産しても債務から解放はされないということです。ローンを組む際に保証人を立てた場合には、破産による保証人への影響について十分検討しましょう。

破産手続が終了したあとは、海外旅行をすることについての制限はありません。パスポートを取り上げられるようなこともありません。新たに取得することもできます。ただし、自己破産手続中は、移動の自由が制限されるため、海外出張などには裁判所の許可が必要です。許可が得られれば海外に行くことも可能です。

自己破産をしたからといって、年金の受給資格を外されることはありません。現在働いているなら老後に年金を受給でき、すでに年金で生活している方も、年金は支給され続けます。

自己破産しても、選挙権がなくなることや制限されることは一切ありません。手続中も手続後も、これまでどおり投票できます。

戸籍や住民票に、自己破産の事実が記載されることはありません。それらの書類から自己破産したことを知られる心配はありません。

自己破産をしても、生活保護の支給は継続されます。また、生活保護を受給しているあいだに自己破産をすることも可能です。

貸与型の奨学金も借金の一種であるため、奨学金の返済義務は自己破産で免除されます。自己破産を申請し、支払不能と認められて免責許可を得られれば、奨学金を返還する義務はなくなります。

自己破産を検討する際は、財産や家族など、さまざまな点が気になるものです。自己破産を検討している方からよく寄せられる、3つの質問に回答しました。

自動車ローンが残っている場合、車は信販会社に回収されることがあります。ただし、第三者にローンを肩代わりしてもらうなど、車を維持する手段はあります。

自動車ローンが残っていない場合や、車の処分について詳しくは、以下のページをご覧ください。

自己破産をすることで、家族は次のような影響を受けます。

自己破産による家族への影響については、以下のページで詳しく解説しています。

一般的に、借入先が勤務先である場合を除き、債務整理手続について勤務先に知られることはほとんどありません。また会社は、自己破産を理由に従業員を解雇することはできません。

自己破産をした場合、免責の対象となる借金については返済義務がなくなります。

誰かが代わりに支払うことはなく、貸した側は損をすることになります。

ただし、保証人を立てている借金については、保証人が借金の支払義務を背負うことになるため、自己破産をする前に注意しなければいけません。

自己破産は、基本的にはどの借入先からの借金であっても利用できる制度です。正しい手続さえ行えば、アコムからの借金でも自己破産によって免除される可能性があります。

ただし、複数社からの借入をしている場合、そのうち1社の借金だけを免除することはできません。また、免責を受けるには、一定の条件を満たしている必要があります。詳しくは「アコムからの借金は自己破産でゼロになる?条件や免除後の注意点を解説 」をご覧ください

借金ゼロの毎日

自己破産で取り戻しませんか?

0120-316-742

【通話料無料】朝9時~夜10時 土日祝日も繋がります

破産手続には、管財事件と同時廃止の2つがあります。さらに管財事件には通常管財と少額管財の2つがあり、個人の破産手続が同時廃止とならない場合は、少額管財となることがほとんどです。

少額管財は、破産手続を行う方に高価な財産がある場合(資産調査型)や、ギャンブルなど借金の理由にやや問題がある場合(免責調査型)などに、申立代理人と別の弁護士が「破産管財人」として裁判所から選任され、破産者の財産や借金の理由などを調査する手続です。

同時廃止は、破産手続を行う方に高価な財産がなく、さらに免責の許可(法的な借金免除)についても問題がない場合に、手続の開始決定と同時に手続を終了(廃止)する手続です。

アディーレ法律事務所の本店または支店のある都道府県で自己破産の申立てを行う場合の費用は以下のとおりです。

| 管財事件(少額管財事件含む) | |

| 基本費用 | 55万円(税込) |

| その他費用 |

※管財費用は、申立地域により異なります。 |

| 同時廃止 | |

| 基本費用 | 55万円(税込) |

| その他費用 | 申立事務手数料55,000円(税込) |

※上記申立事務手数料には、各地方裁判所までの弁護士の出張交通費、日当などが含まれています。

アディーレ法律事務所の本店・支店のない都道府県で申立てを行う場合については、費用ページをご覧ください。

アディーレ法律事務所では、弁護士費用の返金保証を用意しております。

まずは気軽にご相談ください。

※返金保証の対象となるには、条件があります。

個人が行う破産手続の多くは、少額管財か同時廃止のどちらかになります。これらの手続の特徴については、破産手続のページで解説しています。そして、破産手続は以下の流れで進んでいきます。

自己破産の流れについて詳しくは、以下のページをご覧ください。

最後まで親切に対応していただき、感謝してます

苦痛な気持ちが嘘のようになくなりました

何の知識もなく不安だらけでしたが、とてもスムーズに手続できました

最後まで親切に対応していただき、感謝してます

苦痛な気持ちが嘘のようになくなりました

何の知識もなく不安だらけでしたが、とてもスムーズに手続できました

自己破産は、原則として債務の全額を免除できるというメリットのある制度ですが、高額な財産を処分する必要があるなど、デメリットがある点にも注意しなければなりません。借金問題を解決する方法は自己破産だけでなく、任意整理や個人再生といった方法もあるため、複数の選択肢から最適な債務整理の方法を検討しましょう。

アディーレ法律事務所では、豊富な借金問題解決の実績をもっており、状況に応じた債務整理の方法をご提案しております。借金問題にお困りの場合は、お一人で悩まずに、ぜひご相談ください。

自己破産のご相談は

実績豊富なアディーレへ!

0120-316-742

【通話料無料】朝9時~夜10時 土日祝日も繋がります

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2010年弁護士登録。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。