「B型肝炎給付金をもらえるのはいいけど、税金であれこれ取られてしまうんじゃないの……?」

B型肝炎給付金を国から受け取る段階では、税金はかかりません。ただし、国から受け取ったB型肝炎給付金を第三者に贈与すると、贈与税がかかることがあります。

しかし、一定の要件を満たすと、B型肝炎給付金を贈与しても、贈与税がかからないこともあります。

B型肝炎給付金は最大3600万円にもなるため、贈与税がかかるか、かからないかは重要な問題です。

B型肝炎給付金に関する贈与税につき、弁護士が解説します。

※なお本記事でご説明する情報は、2021年4月1日時点の法令に基づく情報となります。

香川大学、早稲田大学大学院、及び広島修道大学法科大学院卒。2017年よりB型肝炎部門の統括者。また、2019年よりアスベスト(石綿)訴訟の統括者も兼任。被害を受けた方々に寄り添うことを第一とし、「身近な」法律事務所であり続けられるよう奮闘している。東京弁護士会所属。

B型肝炎に関するご相談は何度でも無料!

弁護士費用は安心の成功報酬制!

ご相談・ご依頼は安心の全国対応。国内65拠点以上(※1)

お電話によるご相談だけでなく、お近くの本店・支店にお越しいただいてのご相談も可能です

B型肝炎給付金は基本的に非課税

B型肝炎給付金は見舞金あるいは損害賠償金としての性質をもつため、これを国から給付されても非課税です。

B型肝炎給付金に付随して、検査費用や訴訟手当金(弁護士費用の一部)なども、受け取ることができる場合がありますが、これらも非課税です。

一方で、B型肝炎給付金を受給した患者から、B型肝炎給付金相当額を贈与された場合は贈与税が発生することがあります。

参考:集団予防接種等に起因するB型肝炎訴訟における「基本合意」により和解対象者が支払を受ける和解金等の課税関係について(照会)|国税庁

贈与税とは

民法第549条では、

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

引用:民法第549条

とされています。

贈与税はこの贈与によって財産を取得した際に発生する税金で、贈与を受けた人(もらった人)に対し、課税されます。

(1)税金が発生する主なケース

資産の増加や債務の減少など、贈与される側が何らかの経済的利益を受けた場合は基本的に全て贈与税の課税対象となります。

例えば、現金を贈与されるケースは基本的に贈与税がかかります。

また、住宅ローンや借金を第三者が肩代わりし、本人はその分の返済を免れた場合なども通常は、贈与税の対象とされます。

(2)年間の贈与合計額が110万円以内であれば贈与税はかからない

贈与税には暦年課税という制度があり、1年間(1月1日~12月31日)につきもらった財産の合計が110万円以下であれば、贈与税が発生することはありません(相続時精算課税を選択した場合は除く)。

1年間につき、110万円までは基礎控除を受けることができるからです。

他方で、もらった財産の合計が110万円を超える場合は、次の額が贈与税の課税対象となります。

もらった財産の合計額-基礎控除額110万円

暦年課税は、もらう人(受贈者)1人につき110万円が基礎控除されるという制度のため、何人から贈与を受けようが、基礎控除額は110万円のままです。

例えば1年間に、5人から各40万円(合計200万円)もらった人の場合は、次の額が贈与税の課税対象となります。

200万-基礎控除額110万円=90万円

B型肝炎給付金を贈与したり、相続対象となった場合

B型肝炎の患者がB型肝炎給付金を受給した後、それを家族などに贈与した場合は、もらった家族に対して、贈与税が課されるのが原則です。

ただし、先ほどご説明したとおり、年間の贈与合計額が110万円以下であればその限りではありません。

また、B型肝炎給付金を相続した一定の場合にも、相続税がかかる場合があります。

次に、贈与税または相続税が課税される例と、課税されない例を詳しく解説いたします。

なお、B型肝炎給付金にかかる税金については、こちらの記事もご覧ください。

(1)課税される例

患者がB型肝炎給付金を受給して死亡し、

その後、遺族がB型肝炎給付金相当額を相続するケース

このケースではB型肝炎給付金が他の財産と混在してしまい、ただの現金や預金などとの区別がつかなくなるため、相続税の計算の対象となります。

(2)課税されない例

B型肝炎給付金を受給する前に患者が死亡し、

相続人が代わりに請求するケース

このケースではB型肝炎給付金が、遺族への損害賠償金あるいは見舞金という性質をもったままであるため、非課税となります。

なお、相続人が複数いる場合、その中の1人が他の相続人を代表して、B型肝炎給付金の全額を請求することができます。この場合、B型肝炎給付金の全額が代表した相続人の口座に振り込まれることになりますが、振り込まれたB型肝炎給付金には他の相続人が相続したB型肝炎給付金も含まれていますので、これを他の相続人に分配する場合には、課税の対象にはなりません。ただし、遺産分割協議をやり直した場合(再分割)は、当初相続した金額を超える部分について贈与税等が課されてしまいます。

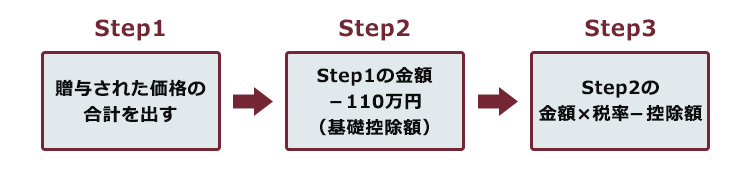

贈与税の計算方法

贈与税は、基本的には次の式で計算することができます(相続時精算課税の選択をした場合など、一定の場合を除く)。

(1年間に贈与された価格の合計額-基礎控除額110万円)×税率-控除額

ここでいう1年間とは1月1日~12月31日のことをいいます。

Step3の税率、控除額についてご説明します。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

参考:No.4409 贈与税の計算(相続時精算課税の選択をした場合)|国税庁

(1)贈与税の税率や控除額は財産区分で異なる

財産区分には、次のものがあります。

- 「一般贈与財産」

- 「特例贈与財産」

一般贈与財産に比べ、特例贈与財産は、基本的には贈与税の負担が軽くなります。

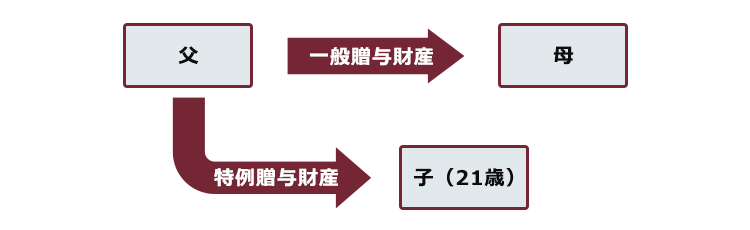

「特例贈与財産」とは、「贈与を受けた年の1月1日時点において20歳以上の者(孫・子など子孫)が、直系尊属(祖父母・両親など先祖)から贈与を受けた場合の財産」のことをいいます。

夫の親から、夫の配偶者に対して贈与した場合などは特例贈与財産にはあたりません。

「一般贈与財産」とは、基本的にはこれ以外の場合に贈与された財産のことをいいます(夫婦間の贈与など)。

(例)

(1-1)税率と控除額

それぞれの区分による税率と控除額は次のとおりです。

| 一般贈与財産 | 基礎控除後の贈与額(課税価格) | 特例贈与財産 | ||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 10% | なし | 200万円以下 | 10% | なし |

| 15% | 10万円 | 300万円以下 | 15% | 10万円 |

| 20% | 25万円 | 400万円以下 | ||

| 30% | 65万円 | 600万円以下 | 20% | 30万円 |

| 40% | 125万円 | 1000万円以下 | 30% | 90万円 |

| 45% | 175万円 | 1500万円以下 | 40% | 190万円 |

| 50% | 250万円 | 3000万円以下 | 45% | 265万円 |

| 55% | 400万円 | 4500万円以下 | 50% | 415万円 |

| 4500万円超 | 55% | 640万円 | ||

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

(1-2)贈与税の計算例

1.一般贈与財産の場合

例えば、父親から18歳の子供1人に対し、B型肝炎給付金相当額の内、510万円贈与した場合で考えてみましょう。

子供が20歳以上でないため、一般贈与財産となります。

Step1、Step2 贈与額-基礎控除額=課税価格

課税価格は、

贈与額510万円-基礎控除額110万円

=400万円

となります。

Step3 課税価格×税率-控除額=贈与税の額

課税価格400万円の場合、先ほどの表によれば、税率は20%、控除額は25万円です。

そのため贈与税の額は、

400万円×税率20%-控除額25万円

=55万円

となります。

2.特例贈与財産の場合

例えば、祖父から、21歳の孫1人に対し、B型肝炎給付金相当額の内、510万円贈与した場合で考えてみましょう。

孫が20歳以上のため、特例贈与財産となります。

Step1、Step2 贈与額-基礎控除額=課税価格

課税価格は、

贈与額510万円-基礎控除額110万円

=400万円

となります。

Step3 課税価格×税率-控除額=贈与税の額

課税価格400万円の場合、先ほどの表をみると、税率は15%、控除額は10万円です。

そのため贈与税の額は、

400万円×税率15%-控除額10万円

=50万円

となります。

B型肝炎給付金の贈与税を減らすためには

B型肝炎給付金の贈与税を減らすためには、基礎控除110万円をうまく利用するとよいです。

B型肝炎給付金相当額を贈与するタイミングや、贈与の特例なども活用することで、贈与税の負担をなくしたり、減らしたりすることができます。

また、贈与税よりも相続税の方が税率は低いため、生前贈与をする場合は贈与する金額の配分を考えるとよいです。

贈与税を減らすための対策の内、4つをご紹介します。

(1)複数の相続人へ贈与する

贈与税が課税対象となるのは年間の贈与額が110万円を超える場合なので、複数の相続人に対し、110万円ずつ、B型肝炎給付金相当額を贈与する方法があります。

相続税がかかるほどの財産を有している場合は、B型肝炎給付金相当額を生前贈与することで、贈与した方が死亡した際の相続税の節税にもつながります。

ただし、相続開始3年以内に受けた贈与は、金額にかかわらず、相続財産の価格に加算され、相続税の対象となることがありますので、注意しましょう。

なるべく相続開始3年以内にかからないよう、早めに贈与することがお勧めです。

参考:No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁

(2)1人の相続人へ複数回贈与する

1人の相続人に対し、B型肝炎給付金相当額を複数回贈与して節税する方法がありますが、この場合に、注意すべき点があります。

⚠注意1 1年間に合計110万円を超えると贈与税が発生

贈与税がかからないようにするためには、1月1日~12月31日までの1年間の贈与合計額が、110万円以下にすることが必要です。

例えば、B型肝炎給付金相当額の内、200万円を以下のいずれかのパターンで、1人に対し、複数回贈与した場合につき考えてみましょう。

パターンA 贈与税がかかる

2020年1月10日に110万円を贈与

2020年3月3日に90万円を贈与

→この場合、1年間に合計200万円を贈与しており、年間の基礎控除額110万円を超えてしまっていますので、贈与税がかかります。

パターンB 原則として贈与税がかからない(他に贈与がないことが前提)

2015年1月10日に110万円を贈与

2020年3月3日に90万円を贈与

→この場合、1年間に110万円を超える贈与がないため、贈与税がかかりません。

⚠注意2 定期贈与になると贈与税が発生

例えば、2015年に、5年間にわたって毎年100万円ずつ贈与するという契約をし、実際に毎年100万円を贈与したとします。

この場合は、毎年110万円の基礎控除が適用されるわけではなく、2015年に500万(100万円×5年)を贈与するという「定期贈与」が成立したとして、「贈与額500万円―基礎追控除額110万円」に対し、贈与税が発生してしまいます。

そのため、毎年、1人に対し、B型肝炎給付金相当額の一部を贈与する場合には、定期贈与にならないようにしないと、贈与税がかかってしまうことがあります。

定期贈与にならないためには、贈与をする度に、毎回、贈与契約を締結することが必要となります。

そのため、贈与契約を締結するごとに贈与契約書を交わして、公証役場で、都度、その贈与契約書に確定日付を付してもらう(=日付を後で記入・変更することができなくする)と、定期贈与と疑われにくくなります。

公証役場で確定日付を付す際の手数料については、あらかじめ公証役場に問い合わせしておきましょう。

(3)生活費や教育費として贈与する

B型肝炎給付金相当額を、生活費や教育費として贈与するのであれば、贈与税はかかりません。

夫婦間、親子間、兄弟姉妹間など、扶養義務のある者から扶養を必要とする者に対して、生活費や教育費のために贈与された場合には、贈与税はかかりません(通常必要と認められるものに限る)。

例えば、夫が妻に対し、B型肝炎給付金相当額の中から、月々の食費を渡す行為は通常は贈与税の対象とはなりません。

ただし、名目が生活費や教育費であったとしても、それで家を購入したりすると、贈与税の対象となります。

名目だけではなく実態も、生活費や教育費である必要があります。

(4)住宅取得等資金贈与の特例を利用する

住宅を購入などする際に直系尊属から資金提供を受ける場合、一定の要件を満たすと、最大3000万円の贈与が非課税となります。

この特例を利用して、B型肝炎給付金相当額を贈与するという方法があります。

非課税限度額は、新築等をする住宅用の家屋の種類や、当該家屋の新築等に係る契約の締結日等によって異なってきます。

この特例の適用を受けるためには、様々な要件を満たす必要がありますので、要件を満たしているかどうかは専門家に相談することをお勧めします。

参考:No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁

【まとめ】暦年贈与(年間110万円以下の贈与)をうまく活用しよう!

今回の記事をまとめると次のようになります。

- B型肝炎給付金は非課税対象とされており、受給の際に所得税等は課税されない。もっとも、受給した給付金を人の贈与する場合には、贈与税が発生する。

- 1年間につき、110万円までは基礎控除を受けることができるため、1年間(1月1日~12月31日)につきもらった財産の合計が110万円以下であれば、贈与税が発生することは基本的にない。

- 贈与税は、基本的には次のとおり計算することができる。

【(1年間に贈与された価格の合計額-基礎控除額110万円)×税率-控除額】 - 次の方法によっても贈与税を抑えることができる可能性がある。

- 1人の相続人に年110万円以内の贈与を複数年にわたって行う

- 複数人の相続人に年110万円以内で贈与する

- 名目も実態も、生活費や教育費として贈与する

- 住宅取得等資金贈与の特例を利用する

このように様々な方法で税金を抑えることが可能です。

税金の点で不明な点は、税理士などに相談しましょう。

また、B型肝炎給付金の請求は、ご自身でやることも可能ですが、専門的な知識がないと、なかなか難しいことも少なくありません。

そのためB型肝炎給付金の請求は、弁護士に相談するとよいでしょう。

(※)母子手帳など、弁護士では収集できない一部資料を除きます。

また、アディーレ法律事務所では、B型肝炎給付金の受給手続きに関し、相談料、着手金ともにいただかず、原則として成果があった場合のみを報酬をいただくという成功報酬制です。

そして、原則として、この報酬は獲得した給付金からお支払いとなり、あらかじめ弁護士費用をご用意いただく必要はありません。

※以上につき、2022年3月時点

アディーレ法律事務所では、B型肝炎に悩まれている方を1人でも多く救いたいという思いから、B型肝炎給付金の受給をお考えの方のご相談をお待ちしております。

B型肝炎給付金の受給をお考えの方は、アディーレ法律事務所にご相談ください。