「借金の返済が遅れそう…返済が遅れたら遅延損害金を払わないといけないらしいけれど、遅延損害金の利率ってどのくらい?」

遅延損害金とは、借金などお金を支払う義務のある人が、期限までに支払うべきお金を支払わなかった時のペナルティです。

遅延損害金の利率の上限は法律で決まっており、その範囲内であれば、当事者間で利率を自由に決めることができます(「約定利率」)。

また、遅延損害金は、当事者が支払うと約束をしていなくても発生し、その場合には、法律で決まってる利率になります(「法定利率」)。

今回は、遅延損害金の利率について、弁護士が解説します。

この記事を読んでわかること

- 遅延損害金の利率の決まり方

- 借金に関する遅延損害金の利率の上限

- 借金返済が不安な場合の対処法 など

遅延損害金の利率はどうやって計算する?

遅延損害金とは、お金を支払う義務が期限を過ぎてしまった場合に、遅れた日数分発生するペナルティです(民法415条1項、419条1項)。

返済日が決まっている借金の場合、遅延損害金は約束の返済日を過ぎてしまった場合に、返済日の翌日から発生します。

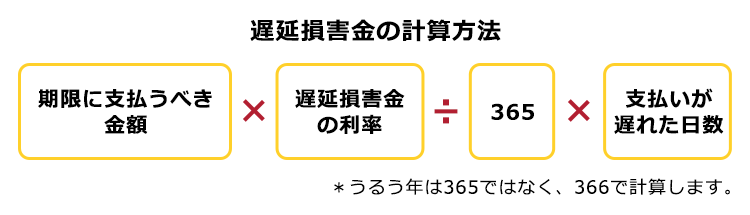

遅延損害金は、次の計算式で金額を求められます。

※ここでは、遅延損害金の利率は、年利のことを指しています。

支払いが遅れた日数は、返済期日の翌日からカウントします。

例えば、4月25日が返済期日で、4月29日に返済をした場合には、遅れた日数は(4月26日~29日までの)4日ということになります。

100万円を遅延損害金の利率20%の約束で借り、支払期限から50日遅れて返済したという場合、遅延損害金の計算は『100万円×0.2÷365×50=1万0958.9041』です。支払う遅延損害金は1万958円ですね。

(1)遅延損害金の利率…【法定利率】とは

法定利率とは、法律で定められた利率のことです。

遅延損害金は、当事者が支払うと約束をしていなくても、期限を超えて支払いがない場合には当然発生します。

当事者があらかじめ遅延損害金の利率について約束していなかった場合には、遅延損害金の計算には法定利率が用いられます(民法419条1項)。

例えば、次のように、あらかじめ利率を定めておくことが考えにくい場面で法定利率が使われます。

- 不法行為の被害に遭ってしまった場合の損害賠償金

- (元)勤務先に対して未払賃金を請求する場合 など

貸金業者や銀行からの借金の場合、通常は、借入れの際、契約で遅延損害金の利率が定められていますので、法定利率を使うことはほとんど考えられません。

(2)遅延損害金の利率…【約定利率】とは

約定利率とは、当事者間の合意で決まった利率のことです。

法定利率より約定利率が高くても、原則として約定利率が優先されます(民法419条ただし書)。

しかし、約束さえすればいくらでも高い利率を取ることができるわけではありません。

遅延損害金の場合には、利息制限法4条1項や消費者契約法9条2項等で上限が定められています。

約定利率によって遅延損害金が算出される場面は、次のようなケースです。

- 貸金業者などからのキャッシングやカードローン

- 住宅ローンや自動車ローン など

借金の遅延損害金の【法定利率】はどのくらい?

従来、遅延損害金の法定利率について、次の2つの法定利率が定められていました。

- 民事法定利率……年5%

- 商事法定利率……年6%

民事法定利率は民法上のもの、商事法定利率は商法上のものです。

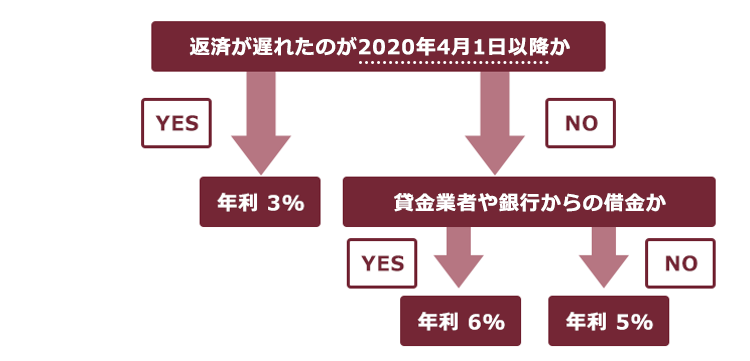

ですが、民法の改正により、2020年4月1日以降、商事法定利率は撤廃され、法定利率は一本化されました。

さらに、改正民法においては、法定利率は3%(改正民法404条2項)に引き下げられました。

また、法定利率は、経済の情勢を反映するため、3年に一度、市場の金利水準などを見て見直すこととされています(改正民法404条3項)。

具体的に借金の遅延損害金は何パーセント?

貸主と借主との間で、遅延損害金の利率について何も約束していない場合、遅延損害金の利率は次のとおりになります。

【履行遅滞をした日が基準】

- 2020年3月31日までの履行遅滞 ……改正前の法定利率

- 2020年4月1日~2026年3月31日に発生した場合………年3%

- 2026年4月1日以降に発生した場合…………………………未定(3年ごとに見直し)

ただし、貸金業者や銀行などからの借金の場合、通常は、契約で遅延損害金の利率が定められています(約定利率)。

契約で約定利率が定められている場合には、基本的には約定利率が優先しますので、貸金業者などからお金を借りて法定利率が適用されることはほとんどありません。

借金の遅延損害金の【約定利率】の上限は

借金の遅延損害金について、約定利率の上限は原則として次の表のとおりです(利息制限法4条1項、1条)。

| 借入総額 | 上限利率 |

|---|---|

| 10万円未満 | 29.2% |

| 10万円以上100万円未満 | 26.28% |

| 100万円以上 | 21.9% |

ただし、利息制限法7条1項では、次のように定めています。

第四条第一項の規定にかかわらず、営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年二割を超えるときは、その超過部分について、無効とする。

引用:利息制限法7条1項

つまり、消費者金融や銀行から借金の場合、借りた金額にかかわらず遅延損害金の利率の上限は、一律に年20%です。

借金以外の場合で、遅延損害金の利率が問題となる場合は?

遅延損害金の約定利率の上限を定めた法律は、利息制限法のほかに『消費者契約法』もあります。

消費者契約法とは、不当な契約から消費者を守るための法律です。

個人の消費者と事業者とでは、持っている情報の質や量、交渉力などに差があります。消費者と事業者が、対等な立場を前提に自由に契約ができるとすると、消費者が不当に不利益を受ける可能性がありますので、消費者を保護するために制定されました。

消費者契約法が規定する遅延損害金の利率の上限は、年14.6%です(消費者契約法9条2項)。

例えば、次のようなケースで遅延損害金を定める際、年14.6%を超える利率を約束したとしても、年14.6%を超えた部分は無効です。

- 事業者から部屋を借りて家賃を滞納した場合の遅延損害金

- クレジットカードのショッピング利用分を滞納した場合の遅延損害金 など

借金の返済が不安なときの対処法

消費者金融や銀行からの借金で発生する遅延損害金には、年20%の上限があります。

しかし、年20%というのは決して低いものではありません。

例えば、50万円の返済が返済日から1年間遅れた場合、遅延損害金だけで10万円になってしまいます。

返済が遅れた場合のデメリットは、遅延損害金が上乗せされることだけにとどまりません。

滞納が長期化すると、信用情報機関に延滞の情報を登録され(いわゆる「ブラックリスト」)、新たな借入れやクレジットカードの作成等が困難になります。

事故情報が登録された場合のデメリットについて詳しくはこちらをご覧ください。

さらに、返済が遅れれば遅れるほど、給与や預金等の財産に差押えを受けるリスクが高まってしまいます。

どのような財産が差押えの対象となるのかについて、詳しくはこちらをご覧ください。

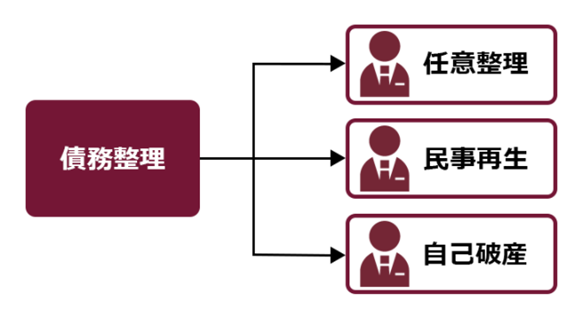

差押えのリスクを下げ、返済の負担を軽くするための方法として「債務整理」があります。

債務整理には、主に次の3種類があります。

- 任意整理

- 個人再生

- 自己破産

(1)任意整理

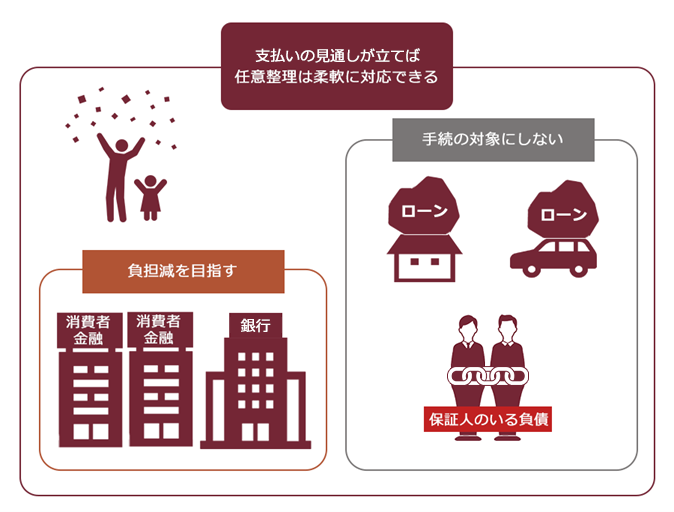

任意整理とは、支払い過ぎた利息がないか、利息制限法で定められた上限利率に基づいて正確な負債を算出し、残った負債について、将来利息のカットや数年間での分割払等によって返済の負担を総合的に減らすことを目指し、個々の債権者と交渉する手続きです。

任意整理の大きな特徴の一つに、それぞれの債権者について手続き対象とするかどうかを選べるというものがあります。

支払の見込みがあるのであれば、迷惑をかけたくない保証人がついている借金や車のローン等は手続きの対象とせずに、その他の借金について負担減を図る等の柔軟な対応が可能となります。

業者によっては、交渉により遅延損害金をカットできる可能性もあります。

借金それ自体に加えて、遅延損害金も膨らんでしまい返済が苦しいという方は、まずは弁護士に相談されることをお勧めします。

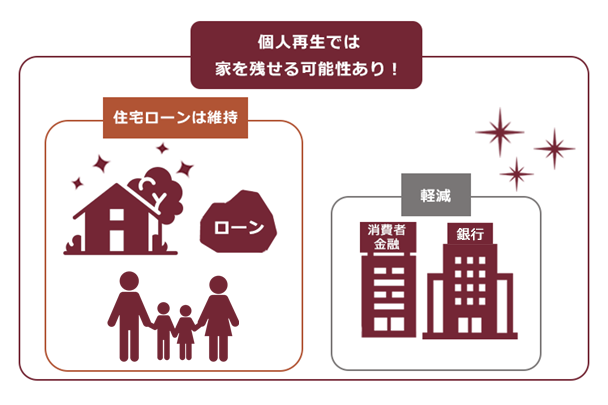

(2)個人再生と自己破産

任意整理が厳しい場合の選択肢として、個人再生や自己破産があります。

個人再生とは、負債の返済ができないおそれがあることを裁判所に認めてもらい、法律に基づき決まった額を原則3年間で分割払する手続きです。

個人再生で支払うことになる額は、負債の額や財産価額等から決まりますが、高額な財産がなければ返済額を大幅に減らせる可能性があります。

また、条件を満たしていれば住宅ローンの残っている家を手放さずに済む可能性があります。

一方、より大きな負担減につながる可能性があるのが自己破産です。

自己破産とは、債務者の収入や財産からは、負債の返済が不可能であることを裁判所に認めてもらい、原則として全ての負債の返済を免除してもらう手続きです(税金など一部の債権の支払義務は免除されません)。

借金の返済に不安を感じた場合、早めに債務整理を検討することをおすすめします。

どの債務整理が自分に一番適しているかは、収入や負債の総額等によって変わってきます。早めに対応することによって、より負担の軽い方法で借金問題を解決できる可能性が高まります。

弁護士と相談の上、最適な方法をお選びください。

【まとめ】貸金業者や銀行からの借金の遅延損害金の上限利率は年20%!

今回の記事のまとめは次のとおりです。

- 期限までの支払が遅れたことへのペナルティである遅延損害金の利率には、法定利率と約定利率の2種類がある。

- 当事者どうしで遅延損害金の利率を決めていない場合、借金の返済が遅れたのが2020年4月1日以降であれば、その法定利率は年3%。

- 貸金業者や銀行などからの借金の遅延損害金については、法定利率より高い約定利率が定められていることがほとんどなので、法定利率が適用されることはほぼない。

- 貸金業者や銀行からの借金の遅延損害金の上限利率は年20%。

- 約定利率は法律で上限が定められているとはいえ、遅延損害金が膨らむと返済の負担が重くのしかかってしまう。返済に不安を感じたら、早期に債務整理を検討することがおすすめ。

アディーレ法律事務所では、所定の債務整理手続につき、所定の成果を得られなかった場合、原則として、当該手続に関してお支払いただいた弁護士費用を全額ご返金しております。

また、完済した過払金返還請求の手続きの場合は、原則として過払金を回収できた場合のみ、成果に応じた弁護士費用をいただいておりますので、費用をあらかじめご用意いただく必要はありません(2023年3月時点)。

債務整理についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。