「『任意整理』なら、他の方法よりは日常生活への影響が小さいって聞いたけど、どれくらい借金を減額できるんだろう?」

借金の返済について弁護士に相談する方の多くがまず検討することになるのが、「任意整理」です。

任意整理の場合、「民事再生」や「自己破産」ほどは借金を減額できないケースが多いのですが、例えば次のようなメリットもあるからです。

- 「民事再生」や「自己破産」より柔軟な手続きができる(一部の債権者を手続きから除外できるケースがあるなど)

- 「民事再生」や「自己破産」よりは、周囲に借金問題についてバレにくい

また、減額の幅が小さいケースが多いとはいえ、任意整理では「今後発生するはずだった利息(将来利息)」をカットできるケースが少なくありません。ですので、借金の額次第では、総返済額を数十万円単位で減らせることもあるのです。

この記事では、次のことについて弁護士が解説します。

- 任意整理のメリットや注意点

- 任意整理で減らせる可能性のあるもの

- 実際にいくら減らせる可能性があるかのシミュレーション

- 「過払い金」があれば、借金の額がもっと減る可能性があること

ここを押さえればOK!

この手続きでは、まず利息制限法の上限金利に基づいて借金を再計算し、払いすぎた利息(過払い金)があれば元本を減らします。その後、将来発生するはずだった利息をカットし、元本のみを3〜5年程度の分割払いで返済することを目指して債権者と交渉します。

任意整理の最大のメリットは、将来利息のカットによって返済総額を減らせる可能性があることです。また、返済期間を延長することで月々の負担も軽減できます。

ただし、任意整理をすると、信用情報機関に事故情報が登録されるため、いわゆる「ブラックリスト」に載ってしまいます。この影響で、完済から約5年間は新たな借り入れやクレジットカードの発行・更新ができなくなります。しかし、返済に行き詰まって延滞し、結局事故情報が登録されるよりは、任意整理によって返済の負担を減らし、早期の完済を目指す方が賢明な選択と言えます。

借金問題でお悩みの方は、1人で悩まず、一度アディーレ法律事務所にご相談ください。

任意整理とは?

「任意整理」では、まず取引開始時にさかのぼって利息制限法の上限利息(15~20%)に金利を引き下げて再計算すること(引き直し計算)により、支払い過ぎた利息(いわゆる「過払い金」です)があれば、借金を減額します。

その上で、今後発生するはずだった利息(将来利息)をカットし、元本のみを3~5年程度の分割で返済する内容の和解契約を結ぶことを目指して、個々の債権者と交渉します(実際にどのような和解内容になるかは、ケースごとに異なります)。

和解契約を結ぶことができれば、以後この和解内容に従って返済を続けることで、借金を整理します。

(1)任意整理のメリット

任意整理では、将来利息カットなどの経済的メリットの可能性があります。

また、減額される金額自体は少なかったとしても、借金返済の期間が伸びることによって月々の返済額が減る可能性もあります。

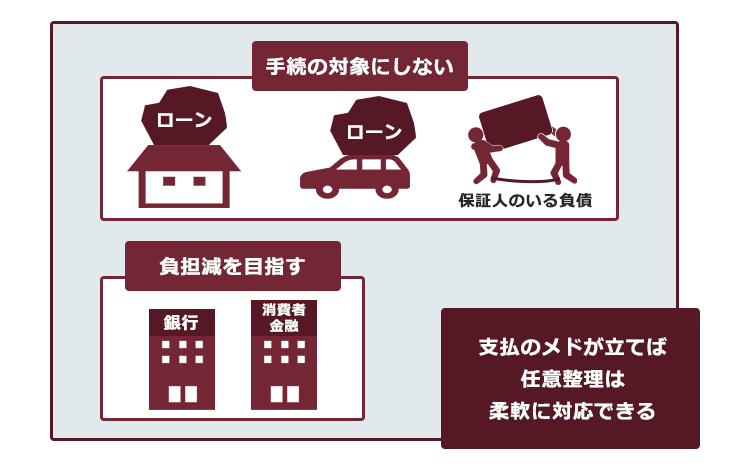

また、自己破産や個人再生と異なり原則として裁判所を利用しない分、手続きを進めるにあたっての自由度は高いといえます。

たとえば、どの債権者を弁護士に依頼するかを選べる場合があるのも任意整理の特徴です。一部の債権者を手続きから除外しても滞りなく支払っていける場合には、保証人のついている債権者や不動産・自動車などのローン債権者を手続きから外すことも可能です。

加えて、自己破産や民事再生と異なり債務者の氏名・住所が官報に掲載されることはないため、周囲に借金がバレない可能性が最も高いのが任意整理です。

(2)任意整理の注意点

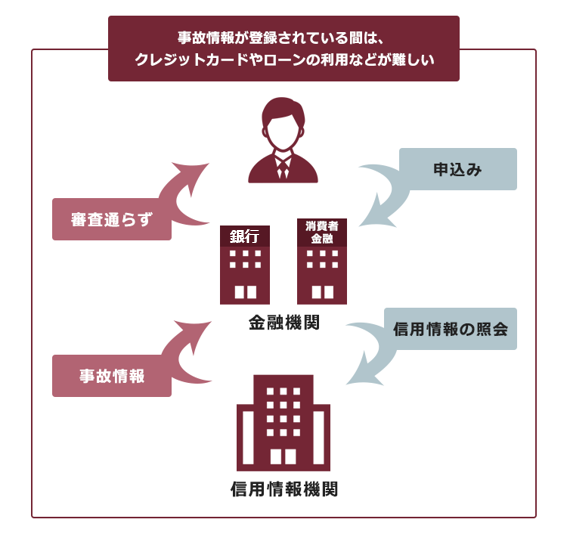

任意整理をすると、通常、信用情報機関に債務整理をしたことが登録されます(いわゆる「ブラックリスト」に載ってしまうこと)(民事再生や自己破産であっても、事故情報が登録されることには変わりありません)。

もっとも、任意整理をしたら、永遠に事故情報が登録されたままというわけではありません。任意整理の場合、事故情報が登録されるのは

完済から約5年間

です。

消費者金融等は事故情報が載っている人について「この人にお金を貸しても、きちんと返済してくれない可能性が高いだろう……」と認識するため、住宅ローンを含めた新たな借入れが基本的にできなくなります。そのほかクレジットカードを新しく発行してもらったり、更新してもらったりすることも難しくなります。

任意整理で事故情報がいつまで登録されているかについて、詳しくはこちらをご覧ください。

任意整理をすると、借金総額から何が減額されるのか?

任意整理では、支払い過ぎた利息である「過払い金」を見込めない限り、一般的に自己破産や民事再生ほどは総返済額を減らせないのが通常です。

もっとも、借金総額によっては数十万円の減額が見込める可能性もあります。

任意整理をすると、借金総額から減額される可能性があるのは、次の3つです(過払い金が発生している場合や時効の場合を除きます)。

- 和解契約締結日以降の利息(いわゆる将来利息)

- 和解契約締結までの遅延損害金

- ショッピング利用における手数料

それでは、もう少し詳しく解説しましょう。

任意整理は、裁判所を利用しない手続きであり、厳密に法律上の手続きが定められているわけではありません。

しかし、「どのような結果になろうとも交渉次第」という曖昧な状況にしておいては、多重債務者の抱える問題は解決しません。最悪のケースでは、借金を苦にして命を絶つ人さえ出てしまうかもしれません。

そこで、東京三弁護士会の法律相談センターは、1996年「クレジット・サラ金処理の東京三弁護士会統一基準」を提示し、債権者に対して

将来利息や和解契約締結までの遅延損害金をつけないこと

を求めました。

この基準は、日本弁護士連合会でも一般基準として扱っているうえ、東京以外の弁護士会でも同様の基準を用いているところが少なくありません。実際、2000年以降、全国的に遅延損害金や将来利息をつけない運用が標準となっています。

債権者としても、民事再生や自己破産よりは多くのお金を回収できる可能性が高まる分、任意整理に際して遅延損害金や将来利息のカットに応じるメリットはあるといわれています。

また、利息とは法律上の性質は異なるものの、ショッピングの利用における手数料をカットしてもらえるケースもあります。

例えば、「リボ払いが全然終わらない!」という方が任意整理をすれば、毎月の返済額こそそれほど変わらなくても、返済期間を短縮できる可能性があります。

利息・遅延損害金とは?

利息とはお金を貸し、その返済を一定期間猶予してくれたことに対する貸主への報酬のようなものです。

一方、遅延損害金とは、返済期限を過ぎても借金を返済しない場合に発生する損害賠償金(ペナルティ)のことです。一般には、「遅延利息」などと呼ばれることもあります。

利息と遅延損害金の違いについて、詳しくはこちらの記事もご確認ください。

利息制限法では、元本に応じて、上限金利が次のように定められています(利息制限法1条1項)。

| 元本 | 上限利率 |

|---|---|

| 10万円未満 | 20% |

| 10万~100万円未満 | 18% |

| 100万円以上 | 15% |

ここでご注意いただきたいのが、任意整理でカットできるのは原則として和解契約成立以降の利息に限られることです。すでに生じてしまった利息はカット出来ないことが通常です(また、業者によっては和解契約成立以降の利息カットにも応じてくれない場合があります)。

そのため、自力での完済が難しくなってしまった時点でなるべく早く任意整理を依頼したほうが、利息が膨らまずに済む可能性があります。

【減額シミュレーション】借金総額100万円

借入金が100万円であれば、消費者金融などの上限金利は年利15%です(利息制限法1条3号)。

年利15%で100万円を借り入れたケースについて返済額別に、返済期間・総返済額をみてみましょう。

| 月々の支払額 | 返済期間 | 総返済額 |

|---|---|---|

| 3万 | 3年8ヶ月 | 130万1674円 |

| 5万 | 2年 | 115万7936円 |

| 10万 | 11ヶ月 | 107万5025円 |

家計の状況によっては自力での完済が難しく、債務整理が視野に入ってきます。

一般的に、お金を借りたその日のうちに弁護士に任意整理を依頼する人はほとんどいません(場合によっては、「最初から返さないつもりで借りた」と言われ、詐欺などを疑われかねないため、ご依頼をお受けできないこともあります)。

弁護士に依頼した時点では利息が発生しているでしょうから、実際にカットできる金額をすぐに計算するのはなかなか困難です。

あくまでも目安として示してみると、上の表で発生している利息である、「約7万~30万円」をカットできる可能性があるということになります。遅延損害金が発生するケースや返済期間がさらに伸びるケースでは、任意整理によってカットできる金額がさらに増える可能性もあります。

また、任意整理によって将来利息をカットできれば、借金元本を返済するだけで足りるため、例えば借金総額が100万円の場合には月々約3万4000円を3年間支払えば、完済が目指せます。

【減額シミュレーション】借金総額200万円

借入金が200万円であれば、消費者金融などの上限金利は年利15%です(利息制限法1条3号)。年利15%で200万円を借り入れたケースについて返済額別に、返済期間・総返済額をみてみましょう。

| 月々の支払額 | 返済期間 | 総返済額 |

|---|---|---|

| 5万 | 4年8ヶ月 | 278万9895円 |

| 10万 | 2年 | 231万5885円 |

| 15万 | 1年3ヶ月 | 220万1700円 |

5万円ずつ返済しようとした場合、約80万円を利息として支払わなければなりません。

また、たとえ月15万円ずつ返済できたとしても、20万円超えの利息が上乗せされてしまいます。

このような場合でも、任意整理によって約20万~80万円をカットできる可能性があるのです。

カットできる金額はあくまでも目安にすぎません。もっとも、借金の総額が多ければ多いほど任意整理による経済的なメリットは大きいということがいえます(過払い金を請求できた場合を除きます)。

過払い金とは?

先ほど、「支払い過ぎた利息=過払い金」について少しだけ触れました。

任意整理をした場合に、「過払い金」が発生していれば、ここまでのシミュレーション以上に借金総額が大きく減る可能性があります。

過払い金とは、貸金業者が違法な高金利でお金を貸し付けていたために、貸金業者の求めに応じて払い過ぎてしまった利息のことです。過払い金が発生している場合には、借金が減額されるばかりか、手元にお金が戻ってくる可能性もあります。

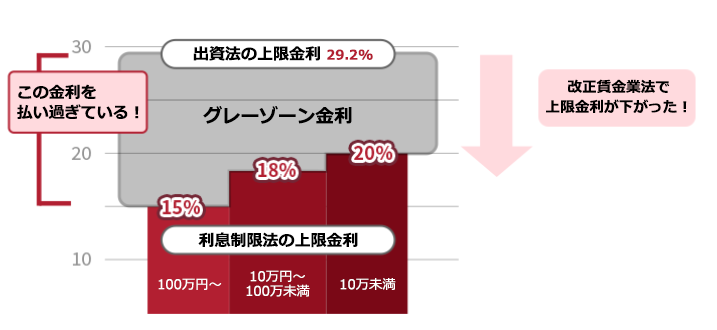

多くの消費者金融やクレジット会社が、利息制限法上は無効にもかかわらず、刑事罰などのペナルティを科せられない「グレーゾーン金利」を利用して、利息制限法の上限を超えた利息を違法に取っていた時期があります。

その後、貸金業法が改正されたことで、「グレーゾーン金利」は撤廃されました。

そのため、支払い過ぎた利息の分のお金を借金の元本返済に充て、それでも支払い過ぎた利息が残っていれば、「過払い金返還請求」によって全部または一部を取り戻せる可能性が生まれました。

長年借金の返済を続けている方には、その分多くの過払い金が発生している可能性があります。

次の2つの条件を満たしていると、過払い金を回収できる可能性があります。

- 2010年6月17日以前に借入れを開始した方

- 最後に返済や借入れをした日から10年以内の方

【まとめ】任意整理をすると、今後上乗せされるはずだった利息を数十万円単位で減らせるケースもある

引き直し計算や時効などにより減額ができる場合を除き、一般的に任意整理で減額されるお金はそう多くはありません。しかし、自力での完済ができない場合に、任意整理によって将来利息などがなくなることなどにより、借金完済に向けた道が開ける人が多いのも事実です。

任意整理でも返済できる見通しが立たない場合には、自己破産や民事再生といった法的整理を検討せざるを得ませんが、法的整理では任意整理よりも制約が多く・重くなり手続きも煩雑になります。

これ以上借金が膨らまないうちに、弁護士に任意整理のメリット・デメリットを聞いておくことをおすすめします。

アディーレ法律事務所では、任意整理をご依頼いただいたのに所定のメリットがなかった場合、当該手続きにあたってアディーレ法律事務所に、お支払いいただいた弁護士費用を原則として全額ご返金しております(2022年10月時点)。

任意整理でお悩みの方は、任意整理を得意とするアディーレ法律事務所にご相談ください。