皆さんは、家族や友人が支払うべきお金を立て替えたことがありませんか。

たとえば、ランチをするとき、友人が財布を忘れていたら――?

たとえば、酔いつぶれた恋人がタクシーで帰ってきたのに、代金を支払わずに家に入っていったら――?

たとえば、一人暮らしを始めた子どもの携帯電話代金の請求書がそれまでどおり実家に送られてきてしまったら――?

このようなとき、お金を立て替えた人は、後日お金を支払うべきだった人にお金を請求できます。お金を支払うべきだった人が負うこととなる義務が「求償債務(きゅうしょうさいむ)」です。

配偶者に不倫をされたケースで登場する「求償権」について、詳しくはこちらの記事もご確認ください。

ここを押さえればOK!

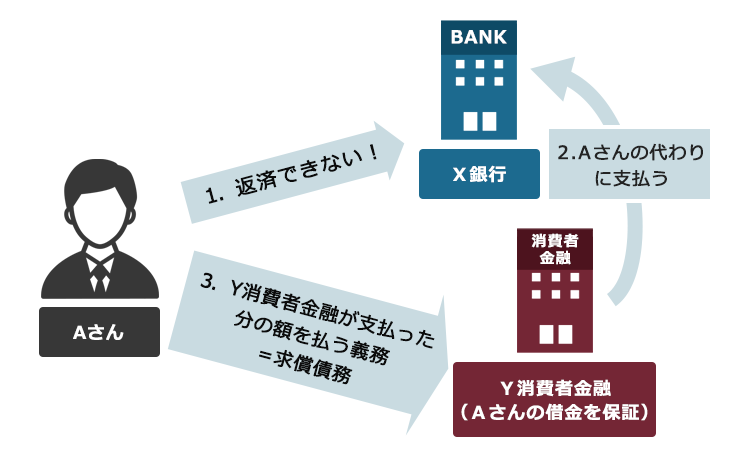

例えば、AさんがX銀行から借入し、Y消費者金融が保証している場合、Aさんが返済できなくなるとY社がX銀行に全額弁済します。この時、AさんにはX銀行ではなくY社に対して、弁済額(元本、利息、遅延損害金)を一括で返済する義務が生じます。これはAさんがY社に対して求償債務を負うためです。

通常、ローン契約には期限の利益喪失条項があり、返済遅延があると債権者は一括返済を請求できます。保証会社が代位弁済する時点で債務者は既に期限の利益を喪失しているため、保証会社も一括返済を求めます。

求償債務の履行請求を無視すると、保証会社は裁判を起こし、判決に基づき給与や預貯金などの財産を差し押さえる可能性があります。住宅ローンが保証対象の場合、住宅が競売にかけられるリスクもあります。

求償債務の返済が困難な場合、保証会社と分割返済の交渉も可能ですが、難しいことが多いです。そのため、弁護士に依頼し、債務整理を検討するのが有効です。債務整理には、任意整理、個人再生、自己破産の3種類があります。

任意整理は、将来利息をカットし、残債務を長期分割にすることで返済負担を軽減する手続きです。個人再生は、裁判所を通して負債を大幅に減額し、原則3年で返済する手続きです。自己破産は、一定の財産を債権者に分配し、残りの負債の支払義務を原則として免除してもらう手続きです。

借金についてお悩みの方は、アディーレ法律事務所にご相談ください。

債務整理に関するご相談は何度でも無料!

求償債務って、どんな債務?

求償債務がどのようなものかについて解説しましょう。

(1)求償債務は「立替払いしてくれた人」への債務

本来、債務を弁済する(例:ランチ代金を支払う)のは、契約当事者である債務者です。

しかし、何らかの事情によって第三者がお金を払うことがあります。このようなとき、一定の条件の下で、第三者は債務者に対して「立て替えたお金を払って」と請求することができます(第三者の弁済が無効となる場合には、お金を請求できません)。このように請求できるのは、債務者が立替払いをした第三者に対して「求償債務」を負っているからです。一般的に、銀行からお金を借りるとき、消費者金融がその債務について保証をします。

保証とは、債務者が弁済できなくなったときに代わりに支払うと約束することです。

保証契約により、いざ債務者が実際に返済できなくなると、保証会社が債務者に代わって債権者に一括してお金を返します。

その後、債務者は保証会社が代わりに支払ってくれた分を保証会社に支払わなければなりません。この支払義務を「求償債務」といいます。

ここで、具体的なケースを想定してみましょう。

(仮名)X銀行から300万円を借りた(仮名)Aさん。Aさんは、なんとか150万円までは返済できたものの、その後支払いができなくなって、ついにX銀行の保証会社である(仮名)Y消費者金融がX銀行に残額を一括で支払いました。

※名称は全て仮称です。

この場合、AさんはX銀行ではなくY消費者金融に返済をすることになります。

利息や遅延損害金を含めて返済する必要があることに注意しなければなりません。

銀行からお金を借りた当初の返済計画では分割して支払っていくことになっていても、消費者金融からは基本的に一括返済を求められることになります。

(2)なぜ一括返済を要求されるのか

お金を借りている間、借りたお金を全部まとめて返済できる人は多くありません。

そのため、一般的には数ヶ月間ないし数年にわたって、それぞれの返済期限を設けたうえで、分割されたお金を返済していくという契約をするのが通常です。

つまり、債権者は、債務者がきちんと返してくれると“信じて”、借金全部の返済をある程度待っていてくれるともいえるわけです(期限までは返済しなくて済む債務者側にとってのメリットということで、法律上は「期限の利益」といいます)。

しかし、契約通りの期限での返済がなされなかったため、その信頼が裏切られたとき、債権者は「もう待てないから一括で返して!」と請求してくることになります。このような状態を「期限の利益を喪失する」といいます。

通常、ローン契約書には、次のような期限の利益の喪失条項が記載されています。

乙(債務者)が次のいずれかに該当した場合、乙(債務者)は、当然に期限の利益を失い、甲(債権者)に対して本契約に基づいて負担する一切の金銭債務を直ちに弁済するものとする。

- 一回でも支払いを怠ったとき

通常、保証会社が債務者に代わって支払うのは、本来の債権者に対する返済が遅れたケースです。

この時すでに債務者は期限の利益を喪失していますので、保証会社から債務者への請求も一括となるのです。

期限の利益について、詳しくはこちらの記事もご確認ください。

求償債務を払えないとどうなるか

代位弁済通知や請求書が届いても求償債務を返済しないと、最終的には預貯金や給与の一部分といった財産への差押えに至るおそれがあります。

それでは、差押えまでの流れをご説明します。

(1)裁判を起こされる

保証会社からの請求を無視し続けていると、裁判を起こされてしまうリスクがあります。

基本的に裁判所から訴状が特別送達にて自宅に届きます。お金を借りたことが事実であれば、弁済したことなどの証拠がない限り、いずれ「お金を返しなさい」との判決が言い渡されてしまうでしょう。

裁判上で残金を分割払いとする和解契約を結べることもあるので、差押えを極力防ぐためにも裁判所に行きましょう。

また、「訴状」ではなく「支払督促」と書かれた書面が届くケースもあります。

支払督促とは、簡易的な裁判のような手続きです。支払督促に対して異議を出さずに放置していると、通常の裁判よりもかなり早くに差押えを受けることとなるおそれがあります。そのため、支払督促が届いた場合には、早急に弁護士に相談することがおすすめです。

さらに、全く無関係の会社が「お金を返せ」という裁判を起こしてくることがあります(いわゆる架空請求)。この場合でも、本物の裁判所から訴状や支払督促状が届いているにもかかわらず無視をすると、相手方の主張をすべて認めたものとして扱われ、「お金を返しなさい」との判決が言い渡され、強制執行されるリスクがあります。

心当たりなどがなく不安な場合には、あくまで送られてきた書類に記載された電話番号ではなく、書類に記載された「〇〇裁判所」の電話番号をインターネットなどで調べて、本物の裁判所に電話をかけ、事実かどうかを確認しましょう。

参照:督促手続・少額訴訟手続を悪用した架空請求にご注意ください|法務省

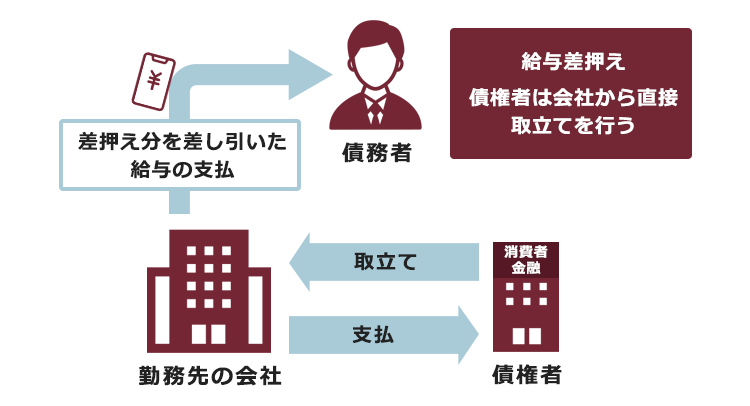

(2)財産への差押えが行われる

裁判所の判決(支払督促手続の場合は、「仮執行宣言付支払督促」)が言い渡されると、給与や預貯金、不動産や自動車などの財産を対象として、差押えをされるリスクがあります。

預貯金や給与への差押えが起きるとどうなるかについて、詳しくはこちらをご覧ください。

特に、給与や退職金を差し押さえられると、勤務先に借金の存在や借金を滞納している事実がばれてしまう可能性が高いです(債権者が勤務先から直接取立てをするからです)。そのため、判決が言い渡されてしまう前に早めに対応したほうが良いでしょう。

保証会社は支払った分のお金を債務者に請求できるだけでなく、債権者が債務者に対して持っていた抵当権などの担保権も求償権の範囲内で行使できます。そのため、住宅ローンを保証会社が支払った場合には、抵当権が実行され、住宅が競売にかけられるリスクなどがあります。

なんとかして住宅を残したい場合、代位弁済から6ヶ月以内に個人再生を申立てて、その後再生計画案などに従い、住宅ローンを含めた負債を完済できれば、住宅を手元に残せるかもしれません。

住宅ローンの返済が遅れてしまった場合に、個人再生の手続きをするときの注意点について詳しくはこちらの記事もご確認ください。

求償債務を払うことが難しいときの対処法

代位弁済通知を受け取ってもなお返済が難しい場合には、どうしたらいいのでしょうか。

(1)保証会社との交渉

弁護士に依頼しなくても、保証会社に対して、一括返済ではなく分割返済にしてもらえるように交渉することはできます。

もっとも、保証会社がその交渉に応じてくれるかどうかはわかりません。保証会社が代わりに一括で支払った時点で信用を失ってしまっているため、債務者が自ら交渉することは一般的に難しいといえるでしょう。

(2)債務整理の検討

債務者自ら交渉しても保証会社との間で返済計画を見直すことは難しいともいえるため、弁護士に債務整理を依頼することをおすすめします。

債務整理とは、借金などの負債を免除・減額したり、支払いに猶予を持たせたりすることにより、負債の返済の負担を軽減するための手続きのことです。主に、次の3種類があります。

- 任意整理

- 個人再生

- 自己破産

(2-1)任意整理

任意整理とは、基本的には次のような手続きです。

- 引き直し計算(適正な利息で負債残高や払いすぎた利息を計算すること)をして、払いすぎた利息があれば、その分負債残高を減らす

- 引き直し計算しても残った負債については、今後発生する利息(将来利息)をゼロにして総返済額を減らすことや、長期分割にすることで毎月の返済額を減らすことなどを目指して、個々の借入先と交渉する

任意整理をすることにより、返済の負担を現状よりも減らすことができる可能性があります。

※なお、和解できるかどうか、どのような和解内容になるかは、相手との交渉次第ですので、必ずしも希望する通りの和解に至るわけではありません。

また、払い過ぎた利息の額によっては、負債の額が減るどころか、逆に借入先からお金を取り戻せる可能性もあります。これが「過払い金返還請求」です。

(2-2)個人再生

個人再生とは、返済困難な方が、裁判所の認可決定を得た上で、基本的に減額された一定の負債を原則3年で分割返済していく手続きです。

負債の額や保有している資産の額などによって異なりますが、任意整理よりも大幅に負債が減額される可能性があります(税金など、減額されない負債が一部あります)。

個人再生で負債がどれくらい減額されるかについて、詳しくはこちらをご覧ください。

個人再生では、住宅を手元に残したまま、住宅ローン以外の債務を減額する制度が設けられている点が特徴です(ただし一定の要件を満たさないと当該制度は利用できません)。

(2-3)自己破産

自己破産とは、財産、収入が不足し、負債を支払えなくなった場合に、債務者の一定の財産をお金に換えて債権者に公平に分配する手続きです。

これに併せて裁判所から免責許可決定を得ると、原則全ての負債の支払義務を免れることができます(ただし、税金など一部の支払義務は免責許可決定が出てもそのまま残ります)。

免責許可決定が出ても残る支払義務にはどのようなものがあるか、詳しくはこちらをご覧ください。

【まとめ】立替払いをしてもらった場合に、立て替えてくれた人に対してお金を支払う義務が「求償債務」

今回の記事のまとめは次のとおりです。

- 求償債務:本人の支払義務を第三者が立替払いした場合に、本人がその第三者に対して立替払い分の金額を支払うべき義務

- 求償債務を払えずにいると、債権者が裁判所での手続きを進めて、給与の一部や預貯金といった財産への差押えに至るリスクがある。

- 差押えなどのリスクを下げるためには、支払いの負担を軽減するための「債務整理」の検討がおすすめ。

友人が商品の代金を立て替えてくれたときなど、実は日常生活でも発生している「求償債務」。

立て替えてもらった金額を払えずにいると、最終的には財産への差押えを受けるおそれがあります。

特に銀行などからの借金について、分割での返済すらできなくなってしまって保証会社が代わりに支払った場合には、一括請求や差押えで一層生活が苦しくなってしまうおそれがあります。

そのため、求償債務の支払いが大変な時、放置は禁物です。

保証会社と直接交渉して分割での支払いを目指すという方法もありますが、「お金を払えなかった債務者」という立場では、交渉が難しいことも少なくありません。

直接交渉が原則不要になるうえ、そもそもの支払額を減らせる可能性もある「債務整理」を検討しませんか?

アディーレ法律事務所では、債務整理についてのご相談を承っております。

また、アディーレ法律事務所では、所定の債務整理手続きにつき、所定の成果を得られなかった場合、原則として、当該手続きに関してお支払いただいた弁護士費用を全額ご返金しております(2022年10月時点)。

借金についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。