「インボイス制度に対応することを決めたけれど、それなりにお金がかかるらしい…使える補助金はある?」

インボイス制度が始まると、インボイス制度に対応するための体制を整える必要が生じます。

ですが、自分の資金だけでインボイス制度に対応するための体制を整えるのは、経済的な負担が大きくなってしまうことがあります。

そのような方を対象として設けられた、インボイス制度の導入のために使える補助金があります。

インボイス制度の導入に使える補助金には、例えば「小規模事業者持続化補助金」などがあります。

このことを知っていると、補助金を活用してインボイス制度導入に伴う経済的な自己負担をできるだけ少なくすることが可能となります。

この記事を読んでわかること

- インボイス制度とは何か

- インボイス制度に対応するともらえる補助金

- インボイス制度の補助金以外の対応策

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。

インボイス制度とは

そもそもインボイス制度とはどのような制度なのでしょうか?

インボイス制度は、個人事業主などの商取引を行う方々に影響がある制度です。

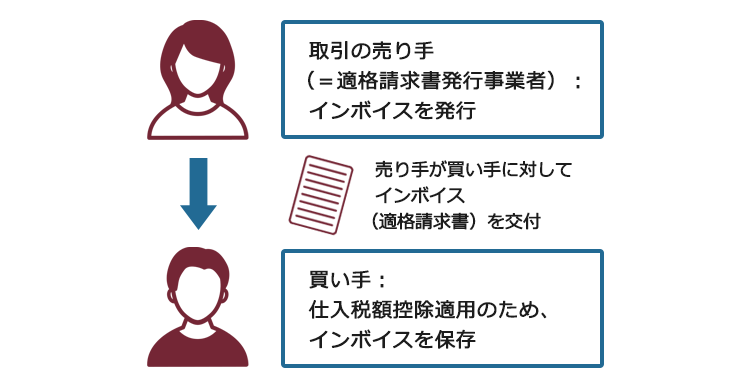

インボイス制度を導入した場合には、インボイス(適格請求書)を発行することになり、取引先はインボイスによって仕入税額控除の適用を受けることができます。

インボイス制度について、簡単に確認しておきましょう。

インボイス制度の正式名称は、「適格請求書等保存方式」と言います。

インボイス制度は、2023年10月1日に始まる予定であり、個人事業主や法人など商取引を行う方々に影響がある制度です。

インボイス制度の下では、取引の売り手側である「適格請求書発行事業者」は、取引先(買い手)から求められたときは、「インボイス」(適格請求書)を交付しなければなりません。

また、交付したインボイスの写しは、保存しておく必要があります。

現時点で消費税の「免税事業者」である方は、そのままではインボイスを発行することができません。

インボイスを発行するためには、消費税の「課税事業者」になったうえでインボイス発行事業者(適格請求書発行事業者)として登録しなければなりません。

また、取引の買い手側は、「仕入税額控除」の適用を受けるためには、原則として、取引先(売り手)である登録事業者から交付されたインボイスの保存等をしなければなりません。

インボイス制度について、詳しくはこちらをご覧ください。

インボイス制度の影響を受けやすい業種について、詳しくはこちらをご覧ください。

インボイス制度に対応するともらえる補助金3つ

インボイス制度に対応したいとは思うのですが、インボイスに対応したシステムを導入するための費用などそれなりにお金がかかりますが、苦しいです……。

そんな事業者のためにインボイス導入に使える補助金があると聞いたのですが、どのようなものなのでしょうか?

インボイス制度に対応したシステム導入のためにお金の負担が増えてしまうのは、心配ですよね。

ですが、安心してください。

インボイス制度に対応することでもらえる補助金は、いくつかあります。

補助金をうまく使ってインボイス制度に対応する経済的な負担を減らしましょう。

インボイス制度に対応するともらえる主な補助金には、主に次のものなどがあります。

- 小規模事業者持続化補助金

- IT導入補助金

- ものづくり・商業・サービス生産性向上促進補助金

これらについてご紹介します。

(1)補助金1|小規模事業者持続化補助金(インボイス枠)

「小規模事業者持続化補助金」とは、小規模事業者などが今後直面するインボイス導入を始めとする制度変更に対応するため、経費の一部を補助することにより、生産性向上や持続的発展を図ることを目的とした補助金です。

小規模事業者持続化補助金には、「インボイス枠」が設けられています。

インボイス枠は、免税事業者からインボイス発行事業者に転換する小規模事業者に対して、補助金の上限額を通常よりも引き上げるものです。

(1-1)補助額

補助額の上限は、「インボイス枠」の場合、100万円です。

「通常枠」はインボイス枠とは異なり補助額の上限は50万円であり、インボイス枠はその2倍と補助額が引き上げられていることが特徴です。

(1-2)補助率

補助率は原則として補助対象経費の総額の3分の2です。

補助対象経費の全額について補助金を受けることができるわけではないことに注意しましょう。

(1-3)補助金の対象となる経費

補助対象となる経費は、一定の範囲内のものに限られます。

補助対象となる経費は、次のとおりです(内容によっては対象とならない場合があります)。

| 補助対象となる経費の科目 | 活用事例 |

|---|---|

| 機械装置等費 | 事業の遂行に必要な製造装置の購入等 |

| 広報費 | 新サービスを紹介するチラシや看板等の作成等 |

| ウェブサイト関連費 | ウェブサイト等の構築、更新、改修、運用 |

| 展示会等出展費 | 展示会・商談会の出展料等 |

| 旅費 | 販路開拓等を行うための旅費 |

| 開発費 | 新商品の試作品開発等 |

| 資料購入費 | 補助事業に関連する資料・図書等 |

| 雑役務費 | 補助事業のために臨時に雇用したアルバイト等の費用 |

| 借料 | 機器・設備のリース・レンタル料 |

| 設備処分費 | 新サービスを行うためのスペース確保を目的とした設備処分等 |

| 委託・外注費 | 店舗改装など自社では困難な業務を契約して第三者に依頼 |

※ウェブサイト関連費は、補助金総額の4分の1が上限です。また、ウェブサイト関連費のみを補助対象経費として申請することはできません。

※設備処分費は、補助対象経費の総額の2分の1が上限です。

(1-4)補助金の対象者

補助金は、誰でももらえるというわけではありません。

この補助金は、次に該当する個人事業主等が対象です。

- 商業・サービス業(宿泊業・娯楽業を除く):常時使用する従業員の数が5人以下

- 宿泊業・娯楽業・製造業その他:常時使用する従業員の数が20人以下

※「常時使用する従業員」には、個人事業主本人や一定のパートタイム労働者等は含みません。

さらに、個人事業主の場合は、この従業員数の要件に加えて、次の全ての要件を満たす方に限って補助金の対象者となり得ます。

- 直近過去3年分の各年の課税所得の年平均額が15億円を超えていないこと

- 本補助金の受付締切日の前10ヶ月以内に持続化補助金(一般型、低感染リスク型ビジネス枠)で採択されていないこと

(1-5)受給要件

この補助金をインボイス枠で受給するためには、受給要件があります。

インボイス枠の受給要件は、次のとおりです。

- 2021年9月30日から2023年9月30日の属する課税期間で一度でも免税事業者であった(または免税事業者であることが見込まれる)事業者であること

- インボイス発行事業者(適格請求書発行事業者)としての登録が確認できたこと

- 補助事業の終了時点でも要件を満たしていること

受給要件を満たしていない場合には、この補助金をインボイス枠でもらうことはできません。

受給要件を満たしているか、しっかり確認することが大切です。

また、賃金引上げの取り組み(賃金引上げ枠)など『特別枠』に対しては、補助上限額が200万円に引き上げられていますが、ここにもインボイス枠が最大50万円上乗せされます。

(2)補助金2|IT導入補助金(デジタル化基盤導入枠)

「IT導入補助金」は、中小企業・小規模事業者の方がITツールを導入するために活用できる補助金です。

IT導入補助金のうち、デジタル化基盤導入枠(デジタル化基盤導入類型)は、インボイス制度も見据えた取引のデジタル化を支援するものです。

通常枠(A・B類型)が広くITツール全般を対象としているのに対し、デジタル化基盤導入枠(デジタル化基盤導入類型)の対象ITツールは次のものに限られます。

- 会計ソフト

- 受発注ソフト

- 決済ソフト

- ECソフト

また、これらのITツールのほか、次の費用も補助対象となります。

- クラウド利用料

- PC・タブレット、レジ・券売機などのハードウェアの導入費用

参考:IT導入補助金|サービス等生産性向上IT導入支援事業事務局ポータルサイト

(2-1)補助額

補助額は、5万~350万円です。

このうち、5万~50万円以下の部分と50万円超~350万円部分とで、次にご説明するように補助率が異なります。

また、次のように機能要件が定められています。

- 5万~50万円以下の部分:会計・受発注・決済・ECのうち1機能以上

- 50万円超~350万円部分:会計・受発注・決済・ECのうち2機能以上

(2-2)補助率

補助率は、5万~50万円以下の部分と50万円超~350万円部分とで異なります。

具体的な補助率は、次のとおりです。

- 5万~50万円以下の部分:4分の3以上

- 50万円超~350万円部分:3分の2以上

(2-3)補助金の対象となる経費

補助対象となるソフトウェアは、次のとおりです。

- 会計ソフト

- 受発注ソフト

- 決済ソフト

- ECソフト

また、補助金の対象となる経費は、次のとおりです。

- ソフトウェア購入費

- クラウド利用費(最大2年分)

- 導入関連費

なお、ハードウェア購入費については、ここまでに述べたものとは異なり、補助率や補助上限額が次のように定められています。

- PC・タブレット・プリンター・スキャナー、それらの複合機器:補助率2分の1以内、上限額10万円

- レジ・券売機等:補助率2分の1以内、上限額20万円

(2-4)受給要件

この補助金の主な受給要件は、次のとおりです。

- 導入するソフトウェアが、「会計」・「受発注」・「決済」・「EC」のいずれかの機能を有すること

- 交付申請時点で、日本国内で事業を営む個人等であること

- 交付申請の直近月において、申請者が営む事業場内の最低賃金が法令上の地域別最低賃金以上であること

※このほかにも受給要件はあります。

(3)補助金3|ものづくり・商業・サービス生産性向上促進補助金

「ものづくり・商業・サービス生産性向上促進補助金」は、中小企業・小規模事業者等が今後直面する制度変更(インボイス導入を含む)に対応するため、中小企業・小規模事業者等が取り組む革新的サービスや試作品の開発・生産プロセスの改善を行うための設備投資などを支援するものです。

補助金は目的に応じて区分されており、インボイス導入にかかる費用は「デジタル枠」に該当します。

参考:ものづくり補助金総合サイト|ものづくり補助事業公式ホームページ

(3-1)補助額

補助金の額は、100万~1250万円の範囲であり、従業員数に応じて異なります。

具体的には、次のとおりです。

- 従業員数5人以下:100万~750万円

- 従業員数6~20人:100万~1000万円

- 従業員数21人以上:100万~1250万円

(3-2)補助率

補助率は、補助対象経費の3分の2です。

(3-3)補助金の対象となる経費

補助金の対象となる経費は、次のとおりです。

- 機械装置・システム構築費

- 技術導入費

- 専門家経費

- 運搬費

- クラウドサービス利用費

- 原材料費

- 外注費

- 知的財産権等関連経費

(3-4)受給要件

受給要件基本的な要件は、次を満たす3~5年の事業計画の策定・実行です。

- 付加価値額:+3%以上/年であること

- 給与支給総額:+1.5%以上/年であること

- 事業場内最低賃金:地域別最低賃金+30円以上であること

※デジタル枠については、「DXに資する革新的な製品・サービスの開発にかかる事業であること」または「デジタル技術を活用した生産プロセス・サービス提供方法の改善にかかる事業であること」などのその他の条件もあります。

インボイス制度の補助金以外の対応策2つ

インボイス制度の導入に際して補助金をもらうつもりですが、補助金以外にもインボイス制度に対応するために行っておくべきことはあるでしょうか?

補助金をもらう以外にも行っておくべき対応策はあります。

例えば、会計システムのDX化(電子化)などはそのひとつです。

補助金以外の対応策には、主に次のものがあります。

- 会計システムのDX化(電子化)を図る

- 簡易課税制度を選択する

これらについてご説明します。

(1)対応策1|会計システムのDX化(電子化)を図る

まずは、会計システムのDX化(電子化)を図るようにしましょう。

インボイス制度が導入されることにより、インボイス制度に合わせて帳簿・書類の作成・保存方式が変更されます。

インボイス制度は複雑なため、会計システムのDX化(電子化)が図られていない状態では、所定の要件に則ったインボイスを発行することは難しいです。

このことから、インボイス制度に対応する新たなシステム導入が欠かせません。

また、インボイス制度が導入されることで「消費税の計算が複雑化すること」が予想されます。

例えば、買い手側は、インボイス発行事業者(適格請求書発行事業者)からの仕入れなのか、それともそれ以外の事業者(免税事業者など)からの仕入れなのかを分類して会計処理を行う必要があります。

取引先ごとに仕入れを分類して会計処理を行う必要があるため、経理業務の負担が大きく増加します。

消費税の計算や会計処理の複雑化などに対応するためには、「電子インボイス」の導入を図ることが対応策として考えられます。

「電子インボイス」とは、インボイスを電子化したデータのことです。

インボイスを電子化したデータとして統一規格で運用することで、会計ソフトなどでデータをそのまま取り込んで処理を行い、会計データに反映することができるようになります。

これにより、業務効率を大幅に向上させることができます。

さらに、紙の請求書と異なり、データでやり取りができるため、テレワークや在宅勤務にも対応することが容易になります。

会計ソフトについても、クラウド会計ソフトの会社などが電子インボイスの分類・記録を自動化する方向で開発を進めており、電子インボイスの導入への流れは進んでいると言えます。

会計システムのDX化(電子化)には、ある程度の費用がかかってしまいます。

会計システムのDX化(電子化)にかかる費用をまかなうためには、ここまででご紹介した補助金をうまく活用するようにしましょう。

(2)対応策2|簡易課税制度を選択する

インボイス発行事業者(適格請求書発行事業者)になるためには、その前提として消費税の課税事業者になる必要があります。

課税事業者になるということは、売り手としてインボイスを発行するあなたもまた消費税を計算して申告・納税しなければならないということです。

この消費税の計算にかかる負担を軽減するための方法が、「簡易課税制度を選択する」という方法です。

「簡易課税制度」とは、消費税の仕入税額控除の際に、仕入税額を実際の額で差し引くのではなく、代わりに売上にかかる消費税額に一定の割合(みなし仕入率)を掛けて支払消費税額を計算する方法のことです。

原則課税(簡易課税でない課税方法)と簡易課税とで、どのように納める消費税額を計算するのか、その違いは次のとおりです。

- 原則課税の計算式

納める消費税額=売上にかかる消費税額-仕入れ等にかかる消費税額 - 簡易課税の計算式

納める消費税額=売上にかかる消費税額-(売上にかかる消費税額×みなし仕入率)

この式からも分かるように、簡易課税を選択した場合には、「仕入れ等にかかる消費税額」を把握・計算しておく必要がありません。

その分だけ、消費税の計算のために必要な手間が減ることになります。

簡易課税制度を選択すると、消費税の計算のために必要な手間が減るというメリットがあるのですね。

そのほかには、何か具体的なメリットはありますか?

簡易課税制度を選択すると、事務負担の軽減などいくつかのメリットがあります。

簡易課税制度を選択するメリットには、次のようなものがあります。

- 納める消費税を計算する際に必要な、支払に関する詳細な情報・書類の整理にかかる手間が軽減され、あなた(納税者)の消費税納税に関する事務的な負担が軽減される

- 簡易課税制度により計算した消費税の申告額は、原則課税で計算した消費税の申告額より少なくなることがあり、節税につながる可能性がある

【まとめ】インボイス制度に対応するともらえる補助金はいくつもある

この記事のまとめは、次のとおりです。

- インボイス制度に対応するともらえる補助金には、「小規模事業者持続化補助金」や「IT導入補助金」など、いくつかのものがある。

いずれも、所定の要件を満たしたうえで申請することで、それぞれの補助金に所定の経費の一部を補助してもらうための補助金をもらうことができる。 - 補助金以外の対応策として、「会計システムのDX化(電子化)を図ること」などがある。

インボイス制度に対応することに伴う金銭的負担は、補助金をもらうことで軽減することができます。

ぜひ上手に補助金制度を活用して、インボイス制度に対応する負担を軽くしましょう。

各種の補助金制度について分からないことがあれば、補助金の実施者に問い合わせると良いでしょう。

(※この記事でご紹介した各制度に関する情報は、2023年8月時点での情報です。今後変更される可能性もありますので、ご注意ください。)