「インボイス制度が始まるらしいけれど、私の業種は影響を受けるのだろうか?」

インボイス制度で影響を受ける業種には、さまざまなものがあります。

特に、現在「免税事業者」である方は、業種にかかわらず影響を受ける可能性が高いです。

現在「免税事業者」である方がとるべき対策としては、「課税事業者」となってインボイス発行事業者の登録申請を行うなどのものがあります。

この記事を読めば、ご自身がインボイス制度の影響を受けやすいのかどうかが分かります。

インボイス制度の影響を受けやすいのかどうかが分かっていれば、インボイス制度開始に向けて適切に対策を取ることができるでしょう。

この記事を読んでわかること

- インボイス制度とは何か

- インボイス制度で影響を受ける業種

- インボイス制度で受ける影響

- インボイス制度への対応策

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。

インボイス制度とは

そもそもインボイス制度とは何のことなのでしょうか?

まずはインボイス制度がどのような制度なのか確認しておきましょう。

インボイス制度は、簡単に言えば、請求書の発行や支払う消費税額に関係する制度です。

インボイス制度の正式名称は、「適格請求書等保存方式」です。

インボイス制度は、2023年10月1日に始まった、個人事業主や法人など商取引を行う方々に影響がある制度です。

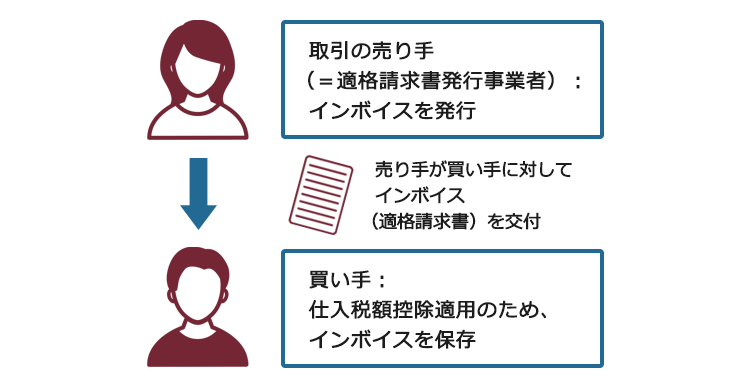

インボイス制度の下では、取引の売り手側である「適格請求書発行事業者」は、取引先(買い手)から求められたときは、「インボイス」(適格請求書)を交付しなければなりません。

また、交付したインボイスの写しは、保存しておく必要があります。

現在「免税事業者」である方は、そのままではインボイスを発行することができません。

インボイスを発行するためには、消費税の「課税事業者」になったうえで適格請求書発行事業者として登録する必要があります。

取引の買い手側は、「仕入税額控除」の適用を受けるためには、原則として、取引先(売り手)である適格請求書発行事業者から交付されたインボイスの保存等をしなければなりません。

「適格請求書発行事業者」「インボイス」「仕入税額控除」……。

専門用語がたくさん出てきて難しいです。

これらはどういう意味なのでしょうか?

インボイス制度は難しい専門用語がたくさん出てきて理解するのが大変ですよね。

ですが、順を追って確認していけば少しずつ分かるようになります。

それぞれ簡単にご説明します。

「適格請求書発行事業者」とは、いわゆる「インボイス」を発行することを登録した事業者のことです。

「インボイス」(適格請求書)とは、売り手が買い手に対して正確な適用税率や消費税額などを伝える請求書のことです。

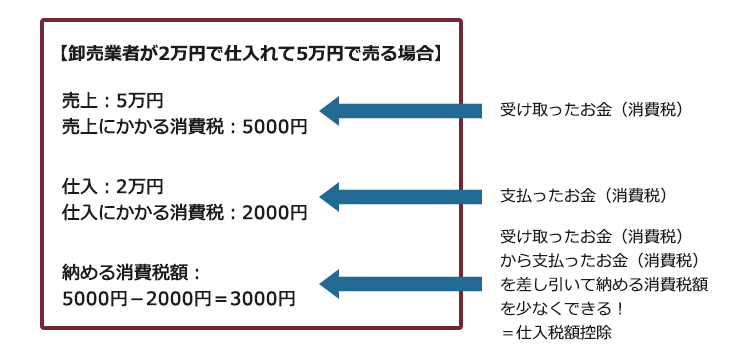

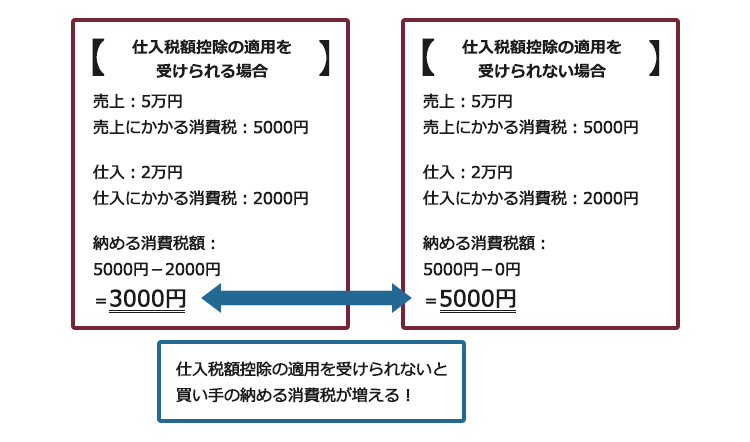

「仕入税額控除」とは、消費税を計算する際に、売上にかかる消費税額から仕入れにかかった消費税額を差し引くことです。

「免税事業者」とは、消費税を納める義務が免除されている事業者のことです。

原則として、特定の期間(原則1年間)の課税対象となる売上高が1000万円以下の法人・個人事業主が、免税事業者となります。

これに対して、「課税事業者」とは、消費税を納める義務がある事業者のことです。

インボイス制度について、詳しくはこちらの記事もご覧ください。

参考:インボイス制度の概要|国税庁

買い手側|インボイス制度で影響を受ける業種

インボイス制度の下では、免税事業者である売り手側はインボイスを発行することができず、買い手側はインボイスを受け取らなければ原則として仕入税額控除を受けられません。

このため、取引の買い手側としては、業種にかかわらず、免税事業者と取引をしている事業者にとってインボイス制度の影響があると言えます。

なかでも、買い手側としてインボイス制度で特徴的な影響を受ける業種には、次のものがあります。

- 飲食業

- 建設業

(1)飲食業

免税事業者はインボイスを発行できないため、免税事業者からの仕入れに関しては仕入税額控除ができません。

このことはほかの業種と同じです。

飲食業界に特徴的な点として、軽減税率8%と標準税率10%の仕入れが混在するということがあります。

このため、他の業種と比べてより複雑な税務処理が求められることとなります。

(2)建設業

建設業界では、社会保険料や福利厚生費などの会社負担を減らすため、実質的には雇用関係にあるといえるような作業員などを、労働者ではなく個人事業主(業務委託先・請負先)として扱う「偽装一人親方」が問題となっています。

しかし、このような「偽装一人親方」などの一人親方・職人は、免税事業者である限りインボイスを発行することができません。

インボイスの発行を受けなければ、発注者側である建設事業者は仕入税額控除ができません。

仕入税額控除ができないのであれば、「偽装一人親方」状態にしておくのではなく、雇用契約を結ぼうという動きになる可能性があります。

このようなことから、インボイス制度が始まると偽装一人親方問題が減ることが期待されています。

売り手側|インボイス制度で影響を受ける業種

売り手側としてインボイス制度で影響を受ける業種は、さまざまです。

基本的には、現在免税事業者であれば、業種に関係なく影響を受けると考えてよいでしょう。

その中でも特にインボイス制度で影響を受けやすい業種の一例としては、次のようなものがあります。

- イラストレーター

- カメラマン

- ライター

- デザイナー

- エンジニア

- 一人親方(建設業など)

- 弁護士・司法書士・行政書士などの士業

- 不動産賃貸業(駐車場・事務所・倉庫などの大家)

- 委託ドライバー(大手運送会社から委託を受けて配達をするドライバー)

- フードデリバリー業

これらの業種は取引の中で比較的大きな会社を取引相手にすることが多く、大きな会社はインボイスを要求してくる可能性が高いことから、インボイス制度の影響を受けやすいと言えるのです。

逆に、あまり影響を受けない業種はありますか?

小売業や飲食業のような一般消費者を相手とする業種であれば、あまり影響を受けません。

もっとも、このような業種であっても、適格請求書発行事業者になっていなければ、顧客から領収書を求められた際にインボイス(適格請求書)を発行できないという影響はあります。

インボイス制度で受ける影響3つ

私はイラストレーターなので、どうやらインボイス制度の影響を受けやすいようです。

インボイス制度の影響といっても、具体的にはどのような影響を受けるのでしょうか?

例えば、インボイスを発行しないと、取引先にとって支払う消費税額が増えるなどの影響があります。

インボイス制度による影響には、次のようなものがあります。

- インボイスを発行しないと取引先(買い手)の支払う税額が増える

- インボイス登録事業者にならないと取引先(買い手)から取引を拒絶される可能性がある

- インボイス発行の体制を整えるために事務作業が増える

(1)影響1|インボイスを発行しないと取引先(買い手)の支払う税額が増える

インボイスを発行しないと、取引先(買い手)の支払う税額が増えるという影響があります。

インボイス制度開始前の制度の下では、仕入れ先(取引の売り手)が発行した請求書があれば、買い手は仕入税額控除を受けられます。

しかし、インボイス制度開始後は、売り手が発行するインボイス(適格請求書)を用いなければ、買い手は原則として仕入税額控除の適用を受けることができません。

このため、売り手からインボイスが発行されず、仕入税額控除の適用を受けることができないと、買い手は支払う消費税額が増えるという影響を受けるのです。

私は、仕入れ先(取引の売り手)ですから、買い手の支払う消費税額が増えるだけであれば、私が直接お金の面でダメージを受けるわけではないということですか?

そうです。

インボイス制度が始まり、あなたがインボイスを発行しなかったとしても、納める消費税というお金の面であなたが直接ダメージを受けるわけではありません。

それならば、インボイス制度が始まった後も、特にインボイスを発行しないままでいても差し支えないのではないですか?

いいえ、そうとは言い切れません。

インボイスを発行しないままでいると、あなたにも影響が生じることがあります。

(2)影響2|適格請求書発行事業者にならないと取引先(買い手)から取引を拒絶される可能性がある

適格請求書発行事業者になってインボイスを発行しないと、取引先(買い手)から取引を拒絶される可能性があります。

ここまででもご説明したとおり、仕入れ先(取引の売り手)であるあなたがインボイスを発行しなければ、取引先(買い手)は仕入税額控除ができず、最終的に納める消費税額が増えてしまいます。

平たく言えば、あなたがインボイスを発行しないことにより、あなたの取引先(買い手)は「納める消費税額が増える」という損をしてしまうのです。

あなたの取引先(買い手)は、あなたと同じような条件で取引してくれる他の取引先が見つかり、その取引先はインボイスを発行してくれるのであれば、そちらに乗り換えてしまうかもしれません。

あなたにとっては、競合する事業者に取引先を奪われ、これまでの取引先から取引を拒絶される可能性が出てくるのです。

インボイスを発行しないと取引先(買い手)に損をさせてしまい、そのことが理由で取引先(買い手)は私(売り手)との取引を拒絶してしまうということですね。

取引先がなくなってしまうというのはとても困ります……。

私(売り手)への影響はほかにもあるのですか?

取引先がなくなってしまうのは、商売の上ではとても困ることですよね。

このことと関連して、あなた(売り手)への影響は、ほかにもあります。

(3)影響3|インボイス発行の体制を整えるために事務作業が増える

インボイスを発行しないと取引先(買い手)から取引を拒絶される可能性があるため、インボイスを発行しようという方も多いです。

インボイス制度が始まることによる影響として大きいのが、インボイス発行の体制を整えるための事務作業が増えることです。

インボイス(適格請求書)は、きっちりと決まった事項を記載しなければ、税務上仕入税額控除が認められるために必要なものとしては認められません。

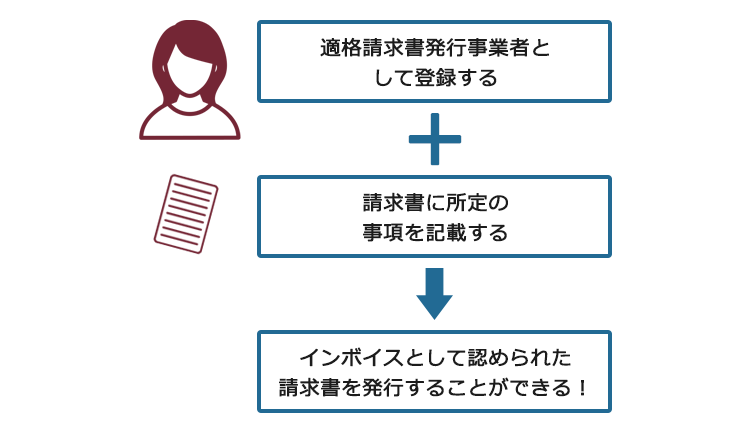

それだけでなく、インボイスを発行するためには、あらかじめ登録申請書を提出して、「適格請求書発行事業者」(インボイス発行事業者)になっておかなければなりません。

適格請求書発行事業者になったうえで、請求書に所定の事項を記載して初めて、インボイス(適格請求書)として認められる請求書を発行することができるのです。

このように、インボイス制度の下でインボイスを発行するためには、次のような事務作業の手間が増えてしまいます。

- 適格請求書発行事業者として登録する

- きっちりと決まった事項を記載したインボイス(適格請求書)を発行する

インボイス発行事業者として登録するのも、なんだか難しそうです……。

登録申請手続きはどうやればいいのでしょうか?

安心してください。

登録申請手続きも、やり方をしっかりと把握して行えば、大丈夫です。

インボイス発行事業者としての登録申請手続きについて、詳しくはこちらの記事をご覧ください。

参考:申請手続|国税庁

インボイス制度への対応策3つ

私は免税事業者なので、インボイス制度で影響を受けるということは分かりました。

インボイス制度が始まるにあたって、対応策が知りたいです。

どのように対応すればいいでしょうか?

インボイス制度が始まるにあたって対応策はいくつかあります。

詳しくご説明します。

インボイス制度が始まるにあたっての対応策には、次のようなものがあります。

- これまでと変わらずに免税事業者のままでいる

- 課税事業者になり、適格請求書発行事業者の登録をする

- 簡易課税制度を選択し、適格請求書発行事業者の登録をする

(1)対応策1|これまでと変わらずに免税事業者のままでいる

インボイス制度が始まっても、「これまでと変わらずに免税事業者のままでいる」という選択肢もあります。

この場合には、インボイス制度が始まってもインボイスを発行しないまま取引を続けることになります。

この対応策をとるメリットは、これまでと変わらずに免税事業者のままで取引を続ければいいため、インボイス制度が始まるからといって特別な対応をしなくても済む点にあります。

これに対して、この対応策をとるデメリットとしては、あなたがインボイスを発行できないために取引先が仕入税額控除を受けることができず、場合によっては取引先から新たな取引を拒絶されてしまう可能性があるというものがあります。

「これまでと変わらずに免税事業者のままでいる」という対応策をとるとよいのは、次のような方です。

- あなたがインボイスを発行しないまま取引を続けることについて、取引先(買い手)が納得している方

- あなたが基本的に一般消費者を相手に取引を行っているなど、特に取引先(買い手)がインボイスを必要としている事情のない方

これに対して、この対応策をとるにはリスクがあるのは、次のような方です。

- あなたがインボイスを発行しないまま取引を続けることについて、取引先(買い手)が納得していない方

- 取引先(買い手)から、インボイスを発行するようにはっきりと求められている方

- 取引先(買い手)のほうが取引の中での力関係が強く、インボイス対応をしないことで、場合によっては取引先(買い手)の意向で取引を打ち切られる可能性もある方

免税事業者のままでいることは、「何もしなくてもよい」という意味ではもっとも簡単な対応策ですが、このようなリスクもあります。

免税事業者のままでいることのメリットと、それによって生じるリスクとを比較して、免税事業者のままでいるべきかどうか判断するようにしましょう。

(2)対応策2|課税事業者になり、適格請求書発行事業者の登録をする

インボイス制度が始まるのに合わせて、「消費税の課税事業者となり、適格請求書発行事業者の登録をする」という対応策もあります。

この対応策をとれば、インボイスを発行することができるようになり、取引先からインボイスを求められたとしてもうまく対応することができます。

「消費税の課税事業者となり、適格請求書発行事業者の登録をする」という対応策をとるとよいのは、次のような方です。

- インボイス制度が始まるのに合わせて、インボイス発行を取引先(買い手)から求められている方

- インボイス発行のための事務作業を行う負担を受け入れられる方

これに対して、次のような方は、この対応策をとるべきではない可能性があります。

- インボイス発行を取引先(買い手)から特に求められてない方

- 取引の相手方が主に一般消費者であり、インボイスを発行する予定が基本的にはない方

- インボイス発行のための事務作業の負担が重く、事務作業に対応することが難しい方

インボイス発行を取引先が求めているのかどうかよく分かりません。

どうすればいいでしょうか?

インボイス発行を取引先が必要としているのかどうかを、取引先とよく話し合うようにするとよいでしょう。

十分なコミュニケーションが大切です。

(3)対応策3|簡易課税制度を選択し、インボイス発行事業者の登録をする

インボイスは発行したいのですが、そのために消費税の課税事業者になるということは、私も消費税の複雑な計算をして申告しなければいけないということですよね?

消費税の複雑な計算・申告なんて、できません……。

どうすればよいのでしょうか?

消費税の複雑な計算・申告の負担を少しでも減らすために、「簡易課税制度」という制度が用意されています。

この制度を選択すれば、消費税の計算・申告が少し楽になりますよ。

簡易課税制度とは、消費税の計算上、「仕入れにかかった消費税額」の代わりに「売上の合計金額×みなし仕入れ率」を使って消費税を計算する方法です。

納める消費税の計算式は、次のとおりです。

- 通常の課税事業者の納付税額

=売上の消費税額-仕入れ・経費の消費税額(※1)

- 簡易課税制度における納付税額

=売上の消費税額-(売上の消費税額×みなし仕入れ率(※2))

※1「仕入れ・経費の消費税額」を差し引く計算が、仕入税額控除。

原則として仕入税額控除のためにはインボイスの保存が必要。

※2 みなし仕入れ率は業種によって異なる。

通常の課税事業者であれば、仕入れにかかった消費税額をしっかりと把握しておかなければなりませんし、仕入税額控除のためにインボイスを受け取って保存しておかなければなりません。

なお、令和5年度税制改正により、2年前(基準期間)の課税売上が1億円以下または1年前の上半期(個人は1~6月)の課税売上が5000万円以下の場合には、1万円未満の課税仕入れ(経費等)について、インボイスの保存がなくても帳簿の保存のみで仕入税額控除ができることとなりました。ただし、適用対象期間は令和5年10月1日~令和11年9月30日となっています。

参考:少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要|国税庁

簡易課税制度を選択すれば、このような手間は不要となります。ただし、簡易課税制度を利用すると、みなし仕入れ率で計算する以上、業種など、場合によってはかえって納付税額が高くなってしまう可能性があることには注意が必要です。

また、簡易課税制度を適用するためには、届出をする必要があるほか、特定の期間の課税売上高が5000万円以下であるなど一定の要件を満たす必要があります。

参考:No.6505 簡易課税制度|国税庁

【まとめ】免税事業者であれば業種に関係なく影響を受ける可能性がある

この記事のまとめは次のとおりです。

- インボイス制度とは、請求書の発行や支払う消費税額に関係する制度で、2023年10月1日から開始される

- インボイス制度で影響を受ける業種にはさまざまなものがある。

特に、売り手側は、現在免税事業者であれば業種に関係なく影響を受ける。

その中でも特に影響を受けやすい業種の一例として、イラストレーター、ライター、エンジニアなど比較的大きな会社を取引相手とするものがある。

逆に、小売業や飲食業など、一般消費者を相手とする業種であれば、売り手側であってもあまり影響を受けない。 - インボイス制度で受ける影響として、インボイスを発行しないと取引先(買い手)の支払う税額が増えることなどがある。

- インボイス制度への対応策として、課税事業者になり適格請求書発行事業者の登録をすることなどがある。

インボイス制度で影響を受ける方は、非常に多いです。

インボイス制度は、新しく始まる制度であり、まだよく分からないという方も多いでしょう。

インボイス制度の下では、適格請求書発行事業者に登録したほうがいい方と、特にその必要はない方、両方のパターンがあり得ます。

ご自身がどちらにあたるのかを見極めるのが重要です。

インボイス制度で分からないことや困ったことがあれば、税理士や税務を扱う弁護士などに相談するようにしましょう。

(※この記事でご紹介した各制度に関する情報は、2023年9月時点での情報です。今後変更される可能性もありますので、ご注意ください。)

なお、新たに決定された支援措置については、下記のサイトをご覧ください。