「借金に付いてくる『遅延損害金』って何?」

遅延損害金は、返済の期日を過ぎてしまった場合に上乗せされてしまうお金です。

遅延損害金の金額は、基本的には次の通り求めることができます。

遅延損害金=返済の遅れている金額×遅延損害金利率÷365×延滞日数

ここで、遅延損害金利率に注意する必要があります。

というのも遅延損害金利率は、元々の利息よりも高く設定されていることが多いので、放置すると支払いきれない金額に膨らんでしまうおそれがあるのです。

「支払えるか不安」と感じたら、早めに債務整理をすることで、支払額を減らしたりなくしたりできる可能性があります。

この記事では、

- 遅延損害金とは何か

- 遅延損害金の額はどのように計算すればいいか

- 遅延損害金の支払が不安な場合、どうすればいいか

について弁護士が解説します。

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。

債務整理に関するご相談は何度でも無料!

費用の不安を安心に。気軽に相談!3つのお約束をご用意

国内65拠点以上(※1)

ご相談・ご依頼は、安心の全国対応

遅延損害金とは?

遅延損害金とは、借金の返済を滞納した場合に生じる損害賠償金です。

いわば、約束どおりに借金を返さないことに対するペナルティです。

例えば返済期日の前日家に泥棒が入ってお金を盗まれた場合のように、お金を返せないことに借主の落ち度がなくても、遅延損害金を支払わなければなりません(お金を盗まれた被害者が泥棒に対して、損害賠償を請求することはできます)。

また、お金を返せなかったことで貸主に実際の損害が生じなくても、遅延損害金は発生します。

実際に返済するまでの間お金を借り続けているようなものなので、「延滞利息」や「遅延利息」と呼ばれることもありますが、遅延損害金は「利息」ではありません。

利息は、「返済期日までお金を貸す」サービスへの対価という性質があるので、返済が遅れたことへのペナルティである遅延損害金とは異なるのです。

また、利息はお金を借りる契約の時に定めておかなければ発生しないのに対し、遅延損害金は約束がなくても発生します(遅延損害金の合意がなければ利率は、法律上3%になります)。

一般に利息、遅延損害金の上限は次のように定められています(利息制限法1条、4条)。

| 借入総額 | 10万円以内 | 10万~100万円 | 100万円以上 |

|---|---|---|---|

| 利息 | 20% | 18% | 15% |

| 遅延損害金 | 29.2% | 26.28% | 21.9% |

このように利息よりも遅延損害金の上限の方が利率が高くなっています。

そして、実際の契約でも遅延損害金の方が利率が高く設定されていることがほとんどです。

そのため、返済せずにいると遅延損害金が付き、支払総額はだんだん膨れ上がっていってしまいます。

(1)遅延損害金が発生するタイミングと支払期日

遅延損害金は、返済日の翌日から発生するため、法律上1日遅れただけでも遅延損害金を支払わなければなりません。遅延損害金は、本来の返済額に加算されます。

遅延損害金の支払期日は、遅延損害金が発生した日の翌々月以降となるのが一般的です。

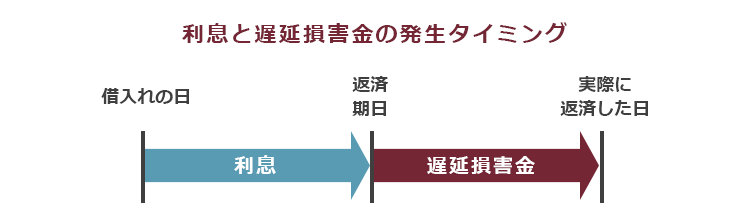

(2)遅延損害金と利息は同時には発生しない

利息と遅延損害金は別々のものなので、同時に発生することはなく、二重で請求されることはありません。

利息は返済日までの借入金に発生するのに対し、遅延損害金は返済期日以降に発生します。

たとえば、12月24日に利息10万円を付けて100万円返す約束であったにもかかわらず、1月1日になってしまったとしましょう。この場合、借り入れた元金の100万円と利息10万円に加えて、12月25日から1月1日までの遅延損害金を返さなければなりません。

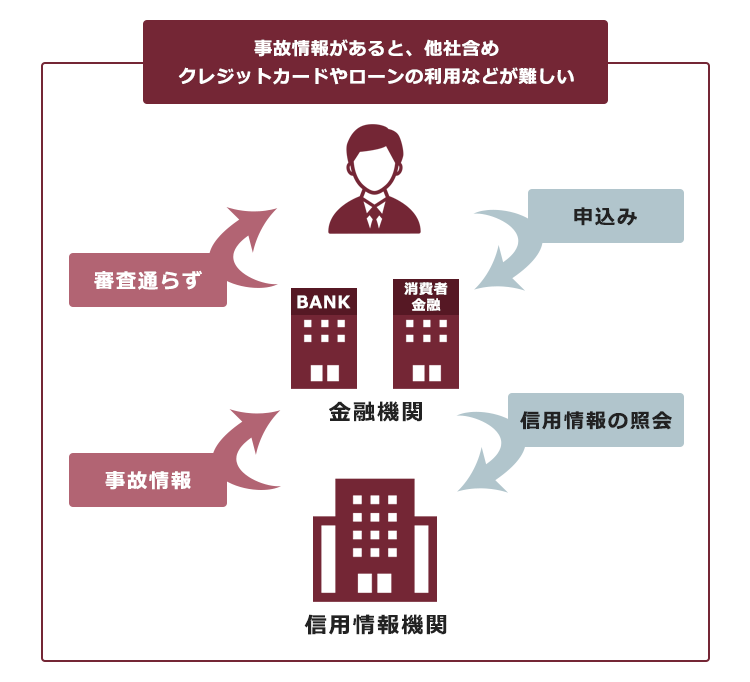

(3)遅延が長引くと、ブラックリストに載ることも

2、3ヶ月返済が遅れてしまうと、信用情報機関に長期滞納したという事故情報が登録されてしまいます(いわゆる「ブラックリスト」)。

そして、事故情報を登録されると、次のようなことが基本的にできなくなってしまいます。

- クレジットカードの新規作成や更新

- ローンの利用

- 第三者の保証人になること

というのもローンの申込みなどを受けた消費者金融や銀行などは、信用情報機関への問合せを行います。その際に事故情報があると、「きちんと返済してくれない可能性がある」と判断されてしまい、クレジットカードやローンの利用などが難しくなってしまうのです。

長期滞納したという事故情報は、最長で、完済してから5年たつと、信用情報から削除されます。当該事故情報が削除された後は、信用情報をみても、過去に長期滞納があったのか、なかったのかは確定的には判別できなくなります。

事故情報がいつ削除されるのかについて、詳しくはこちらをご覧ください。

※長期滞納をした借入先やグループ会社には、社内で長期滞納の記録が半永久的に残っていることがあり、これらの業者からは、信用情報から事故情報が削除された後も借り入れをできない可能性があります。

事故情報がいつまで登録されているかについて、詳しくはこちらをご覧ください。

遅延損害金はどのように計算する?

遅延損害金によって借金が膨れ上がるとはいえ、どの程度増えるのでしょうか。

次に、遅延損害金の上限利率や計算方法について説明します。

(1)遅延損害金の上限利率

遅延損害金の金額を計算するためには、「遅延損害金率」を知る必要があります。

契約書に書かれているはずなので、契約書を確認してください。

遅延損害金の上限利率について、利息制限法4条1項には次のように定められています。

金銭を目的とする消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が第一条に規定する率の一・四六倍を超えるときは、その超過部分について、無効とする。

引用:利息制限法4条1項

つまり、次の表のとおり、利息の上限利率の1.46倍を遅延損害金の上限とするということです。

| 借入総額 | 10万円以内 | 10万~100万円 | 100万円以上 |

|---|---|---|---|

| 利息 | 20% | 18% | 15% |

| 遅延損害金 | 29.2% | 26.28% | 21.9% |

ここで重要なのが

利息制限法4条1項は、消費者金融等からの借入れには適用されない

ということです。

利息制限法7条1項には次のように規定されています。

第四条第一項の規定にかかわらず、営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年二割を超えるときは、その超過部分について、無効とする。

引用:利息制限法7条1項

つまり、消費者金融等で借り入れた場合、遅延損害金の利率は最大20%です。

<消費者金融などの利率の上限>

| 借入総額 | 10万円以内 | 10万~100万円 | 100万円以上 |

|---|---|---|---|

| 利息 | 20% | 18% | 15% |

| 遅延損害金 | 一律20% | ||

実際、大手消費者金融では遅延損害金の利率は20%に定められています。

この利率を超えて合意をしたとしても、その合意は無効であるため、支払う必要はありません。仮に支払ってしまった場合には、借入金の元本に充当されることになります。

(2)遅延損害金の計算方法

遅延損害金は、基本的に次の計算式で求めます。

遅延損害金=返済の遅れている金額×遅延損害金利率÷365×延滞日数

遅延損害金が発生するのは、「返済期日の時点で返済できていない金額」に対してです。

そのため、借入総額ではなく、返済の遅れている金額に遅延損害利率を掛けることになります。

ただし、「期限の利益を喪失」した場合(一定期間返済が遅れてしまったせいで、借入残高を一括で返済しなくてはならなくなった場合)には、残りの残高すべてに対して遅延損害金が発生します。

期限の利益について詳しくはこちらをご覧ください。

では、具体的なケースでいくら遅延損害金が発生するのかをみていきましょう。

なお、遅延損害金の利率は、すべて20%であったとします。

<ケース1>

50万円を30日間返済できなかったとしましょう。

この場合には

50万円(借入残高)×0.2(遅延損害利率)÷365×30(延滞日数)

で、8219円の遅延損害金を支払わなければなりません。

<ケース2>

400万円を90日間返済できなかったとしたら、遅延損害金は、19万7260円です。

借入残高が多ければ多いほど、延滞日数が長ければ長いほど、遅延損害金の額は高くなります。

遅延損害金の支払が不安な場合の対処法

遅延損害金はここまでご説明したように多額になりかねないため、遅れずに返済するようにすることが大切です。

また、収入が少なかった月や支出の多かった月には、節約を心がけ、赤字にならないようにします。

あらかじめ返済に充てるためのお金を生活費と分けておくのも有効な手段です。

それでも返済期日までにお金を支払えそうにない場合には、主に次の3つ対処法があります。

- 延滞する前に借入先に相談する

- 「最低弁済」を行う

- 「債務整理」を検討する

それぞれについて説明します。

(1)延滞する前に借入先に相談する

まずは、遅延損害金が発生する前に、返済期日を先延ばしにしてもらえないか交渉してみましょう。期日までに返済してもらえない場合、貸主としては遅延損害金を受け取りたいものです。それにもかかわらず、返済期日を待ってもらうためには、貸主にとってのそれなりのメリットが必要です。

真摯に支払う意思を伝えて、返済計画の見直しに応じてもらえるように話してみましょう。

相談する際には、返済期日ギリギリに伝えるのではなく、なるべく早めに貸主に連絡することをおすすめします。その際、なぜお金が足りなくなってしまったのかを説明するのが良いでしょう。

※なお、仮に遅延損害金を免れることができたとしても、完済しない限り基本的に利息は付き続けることに注意しましょう(業者が利息も放棄した場合は別です)。

(2)最低弁済をおこなう

ケガや病気等により、一時的に収入が少なくなってしまうことがあります。

もし一時的に支払ができないもののその後きちんと返済できる見込みがあるならば、最低限の金額(ミニマムペイメント)だけ支払う「最低弁済」を行い、貸主に遅延損害金をなくしてくれるように交渉してみるのが良いでしょう。

あらかじめ連絡しておけば、最低弁済により遅延損害金を請求しない業者もあります。

ただし、最低弁済では基本的に元金が減らないため、長期的に支払が難しい場合には最低弁済を行っても解決にはなりません。

というのも、仮に遅延損害金を免れることができたとしても、基本的に完済しない限り利息は付きます(業者が利息もゼロにしてくれる場合は別です)。利息が付くと、借りたときよりも返すべきお金は増えます。そして、毎月の最低弁済額が毎月の利息の額以下であると、最低弁済をいくら続けても借金は完済できません。

(3)債務整理を検討する

(1)や(2)の方法では、一時的に返済が困難な場合を乗り切ることはできますが、返済の負担を大きく減らせるわけではありません。

そのため、返済し続けられるか不安な場合には、より大きな負担減につながる可能性のある、債務整理(任意整理・個人再生・自己破産)も検討しましょう。

- 任意整理

支払い過ぎた利息がないか、負債を再計算します。

残った負債について、将来発生するはずだった利息をゼロにできないか、返済期間を長くして毎月の返済額を減らせないかなどと、個々の債権者と交渉します。

- 個人再生

負債を支払えなくなってしまうおそれがある場合に、裁判所の認可を得て、法律に基づき決まった金額を原則3年間で分割して支払っていく手続です。

ケースにもよりますが、任意整理よりも大幅に総支払額を減らせる可能性があります。

また、一定の条件を満たせばみたせば住宅ローンの残った自宅を手放さずに、その他の負債について支払の負担を軽減できる可能性もあります。

- 自己破産

債務者の収入や財産からは負債を返済できない場合に、裁判所から、原則全ての負債についての支払義務を免除してもらうこと(免責許可決定)を目指す手続です。

一定の財産は手放さなければならない可能性がある、一定の職種については手続中の従事が制限されるなどの注意点はありますが、3つの手続の中で最も支払の負担を軽くできる可能性があります。

※これらの債務整理をしても、税金などの一定の支払義務については、減らしたりなくしたりすることはできません。

負債の総額や収支の状況などによって、どの手続が自分にとって最善なのか変わってきますので、まずはお気軽に法律事務所でご相談ください。

【まとめ】遅延損害金は利率が高い!支払が不安なときは債務整理を検討

今回の記事のまとめは次のとおりです。

- 返済期日までに返済できないと、遅れた日数分の遅延損害金が発生する。

- 遅延損害金の計算式は次のとおり。

返済の遅れている金額(※)×遅延損害金利率÷365×延滞日数

※期限の利益を喪失した場合には、「借入残高」 - 遅延損害金の支払が不安な場合の主な対処法は、次の3つ。

- 延滞する前に借入先に相談

- 最低弁済

- 債務整理の検討

アディーレ法律事務所では、所定の債務整理手続につき、所定の成果を得られなかった場合、原則として、当該手続に関してお支払いただいた弁護士費用を全額ご返金しております。

また、完済した業者への過払い金返還請求の場合は、原則として過払い金を回収できた場合のみ、弁護士費用をいただいておりますので、弁護士費用をあらかじめご用意いただく必要はありません。(2022年2月時点)

債務整理についてお悩みの方は、債務整理を得意とするアディーレ法律事務所にご相談ください。