「破産をすると全ての財産を失う……」と思っていませんか。

確かに自己破産の手続きでは、債権者への配当などのために一定の財産を手放すことになる可能性があります。

ですが、実は、自己破産の手続きをしても、手元に残せる財産があります。「自由財産」です。自己破産の手続きをしても、自由財産により、すべての財産を失うことなく、日々生活していくことができます。

この記事では、

- 自由財産とは何か

- 自由財産にはどのようなものがあるか

- 財産隠しをしてしまうと、どのようなペナルティーがあるのか

について弁護士が解説します。

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。

債務整理に関するご相談は何度でも無料!

費用の不安を安心に。気軽に相談!3つのお約束をご用意

国内65拠点以上(※1)

ご相談・ご依頼は、安心の全国対応

自由財産とは?

自由財産とは、自己破産の手続き後も手元に残すことができる財産のことです。

破産法の目的は、破産する人の「経済生活の再生の機会の確保」です(破産法1条)。

もし財産をすべて失ってしまったら、明日の生活に困ってしまうでしょう。

そこで、生活に必要だと認められる一定の財産は「自由財産」として手元に残すことができるのです。

一方、自由財産以外の破産者の財産を「破産財団」といいます。

破産財団は、基本的に自己破産の手続きで手放すこととなります。破産財団に組み入れられると、原則として、その財産はお金に換えられ、そのお金が債権者に配当されることになります。

破産財団にはどのようなものが含まれるのかについて、詳しくはこちらをご覧ください。

| 自由財産 | 手元に残しておける財産 |

| 破産財団 | 自己破産の手続きで、原則として手放さなければならない財産(裁判所から選任された「破産管財人」が管理・処分) |

破産管財人がどのような業務をするのかについて、詳しくはこちらをご覧ください。

自由財産にあたるもの

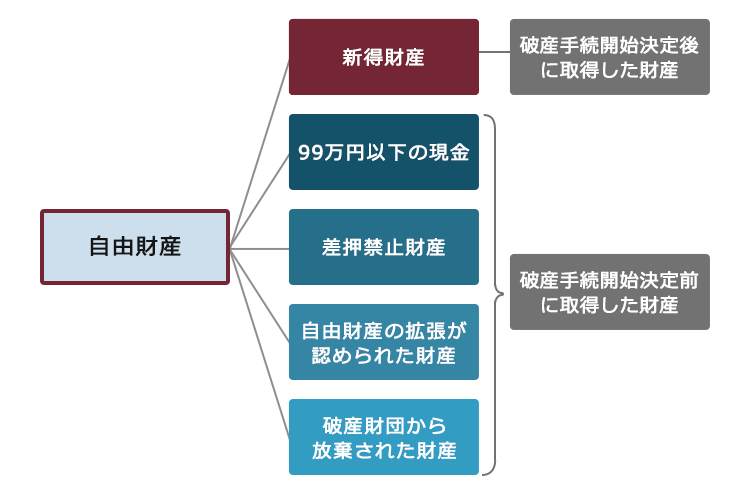

自由財産は、主に次の5つに分類できます。

それぞれについてご説明します。

(1)破産手続開始後に取得した「新得財産」

1つめが、新得財産です。

新得財産とは、破産手続開始後(裁判所が破産手続開始決定を出した後)に取得した財産です。

自己破産の手続きで手放すこととなる可能性がある「破産財団」は、基本的に破産手続開始決定の時点で債務者が持っていた財産に限定され、その後に取得した財産は破産者が自由に処分できるのです。

破産財団について、破産法34条1項で次のように定められています。

破産者が破産手続開始の時において有する一切の財産(日本国内にあるかどうかを問わない。)は、破産財団とする。

引用:破産法34条1項

たとえば、次のようなものが新得財産にあたります。

- 破産手続開始決定後に振り込まれた給与、賞与、退職金

- 破産手続開始決定後に贈与された財産

(2)99万円以下の現金

2つめが、99万円以下の現金です(破産法34条3項1号)。

この現金には、預貯金は含まれません。

今持っているお金が、現金30万円と預金50万円です。合計80万円なのですが、預金は自由財産にはならないんですか?

自由財産は、あくまで「現金」でなければなりません。したがって、預金50万円は、原則として自由財産にあたらず、そのまま破産すると破産財団に組み入れられて、債権者に配当されます。

ただし、裁判所の運用によっては、一定額の預金は、自由財産として扱われるケースがあります。これを「自由財産の拡張」といいます。

例えば、東京地方裁判所の場合は、預金額合計20万円以下であれば、保有することができます。この額は地域によって異なりますので、確認が必要です。

預金がなくなったら生活できなくなって困ります。

財産の保有方法を変えれば大丈夫です。例えば、東京にお住まいであれば、事前に預金を引き落として合計20万円以下にしておき、他は現金として保有しておきましょう。そうすれば、合計80万円の財産を失わないで生活することができます。

(3)差押えが禁止された財産は自由財産

3つめが、差押禁止財産(法律上、差押えが禁止されている財産)です(破産法34条3項2号)。

たとえ差押えといっても、差押えを受ける人にも今後の生活や仕事があるので、全ての財産を差し押さえることは望ましくありません。そのため、一定の財産が「差押禁止財産」と定められているのです。

差押禁止財産について詳しくはこちらをご覧ください。

そして、「債務者の生活のため」という観点から、差押禁止財産も自由財産として債務者のために確保されています。

差押禁止財産は、「差押禁止『動産』」と「差押禁止『債権』」の2つに分かれます。それぞれについて説明します。

(3-1)差押禁止動産

差押禁止である動産にはさまざまなものがあります(民事執行法131条など)。代表的なものを挙げましょう。

- 生活に欠かせない衣服、寝具、台所用具、畳、建具

(洗濯機、タンス、調理器具、食器棚や食卓セット、冷蔵庫、電子レンジ、瞬間湯沸かし器、ラジオ、29インチ以下のテレビ、掃除機、冷暖房器具など) - 1ヶ月分の食料や燃料

- 仏像、位牌等の礼拝、祭祀に供するため欠くことができないもの

- 義手、義足その他の身体の補足に供する物

- 職業柄欠くことのできないもの

(3-2)差押禁止債権

給料や賞与、退職金を受け取る債権の4分の3に該当する部分は差押えが禁止されています(民事執行法152条)。ただし、給料や賞与の手取り金額が44万円を超える場合には、33万円だけが差押禁止債権になります。

また、退職金であっても、次のものは全額差し押さえることができません。

- 確定給付企業年金

- 確定拠出年金

- 社会福祉施設職員等退職手当共済法に基づく退職金

- 中小企業退職金共済法に基づく退職金

さらに、国民年金、厚生年金、健康保険、生活保護給付金のように社会保障のために受給する権利は基本的に全額が差押えの対象外とされています。

(4)「自由財産の拡張」が認められた財産

4つめが、「自由財産の拡張」が認められた財産です。

本来的に自由財産として認められるのは、新得財産、99万円以下の現金と差押禁止財産です。それ以外の財産は、「破産財団」となるのが原則です。

しかし、裁判所が「自由財産の拡張」を認める決定をすれば、もともとは「破産財団」に含まれていたものを自由財産として所持できるようになります。

裁判所は、破産管財人の意見を聴いた上で、債務者の個別の事情に基づいて、「自由財産の拡張」を認めるべきかどうか判断します。

(1)~(3)には当てはまらないものでも「自由財産の拡張」によって手元に残せる可能性がないかについては、自己破産の相談の際に弁護士に聞いてみることをおすすめします。

原則として自由財産の拡張が認められるもの(東京地裁の場合)

東京地方裁判所の基準では、次のものは原則として自由財産の拡張が認められます。

<自由財産の拡張・東京地裁>

- 残高20万円以下の預貯金(複数口座ある場合は合算して20万円以下)

- 見込額が20万円以下の生命保険解約返戻金(複数口ある場合は合算して20万円以下)

- 処分見込額(評価額)が20万円以下の自動車 ※自動車ローン等が残っていると所有権留保等により債権者が自動車を換価・処分する可能性があります。

- 居住用家具の敷金債権

- 電話加入権

- 支給見込額の8分の1相当額が20万円以下の退職金債権

- 支給見込額の8分の1相当額が20万円を超える退職金債権の8分の7相当

- 家財道具

たとえば、退職金の見込み額が160万円なら、原則として、全額自由財産拡張の対象となります。

あるいは、退職金の見込み額が240万円なら、原則として、210万円が自由財産拡張の対象となります。

(5)「破産財団から放棄」された財産

5つめが、「破産財団から放棄」された財産です。

破産財団に組み入れられた財産であっても、処分費用が高額になる、買い手がないなどの事情で換価が困難なものもあります。

たとえば、次のケースをみてみましょう。

弁護士に破産をする前に、父親が亡くなり、過疎の進んだ田舎の家を相続した仮称Bさん。査定を取ってみたところ、その家・土地の価値は、あわせて30万円でした。

本来であれば、この不動産はお金に換えられ、そのお金が債権者に配当されます。

しかし、過疎の進んだ地域とのことで、簡単には売却できないかもしれません。

そうなると、いつまで経っても破産手続が終了しません。

そこで、破産管財人は裁判所から許可を得た上でこれらの不動産を破産財団から放棄して、破産者の手元に戻すのです。

その際、場合によっては売却代金相当額(上記の例では30万円)を支払う必要があります。

財産を隠すと詐欺破産罪?借金がなくならない?

自由財産に当たらない財産を、失いたくないからといって「財産隠し」で手元に残そうとしたら、どうなりますか?

自己破産の手続きでは、財産隠しは絶対にしないでください。

財産隠しをしてしまうと、「詐欺破産罪」が成立するおそれがあります。また、せっかく自己破産の手続きをとっても、借金の支払義務が残ってしまうリスクもあります。

自由財産に該当しない財産だからといって、隠し持っていることは許されません。

もし裁判所に申告せずに財産を隠し持とうとした場合、詐欺破産罪が成立して1ヶ月以上10年以下の懲役、1000万円以下の罰金を科されるおそれがあります。

詐欺破産罪は、債権者を害する意図で、「一定の行為(※)」をしたときに成立します(破産法265条1項)。

【※一定の行為の例】

- 破産者が自分の財産を隠した

- 破産者が自分の財産をあえて破壊した

- 破産者が自分の財産の価値を損なわせた

- 破産者が財産を第三者に譲渡した、または譲渡したように見せかけた

詐欺破産罪で逮捕・起訴されるのは悪質なケースに限られるでしょう。

しかし、詐欺破産罪で逮捕・起訴されなくとも、財産隠しをしたがゆえに免責許可決定が出ず、自己破産の手続きをしても借金の返済義務が残ってしまう可能性があります(免責不許可になる)。

自己破産で免責許可決定を得るためには、どのような財産を有しているのか、すべて裁判所に開示しなければならないのです。

自己破産の手続きで財産隠しをした場合のリスクや、財産を残せる可能性のある他の手続きについて、詳しくはこちらをご覧ください。

【まとめ】自己破産後も、「自由財産」なら手元に残せる!

今回の記事のまとめは次のとおりです。

- 自己破産の手続きでは、一定の財産(=破産財団)は手放して債権者への配当などに充てることとなる。しかし、「自由財産」であれば自己破産後も手元に残すことができる。

- 自由財産には、主に次の5つがある。

- 新得財産(破産手続開始決定後に手に入れた財産)

- 99万円以下の現金

- 差押禁止財産

- 自由財産の拡張が認められた財産

- 破産財団から放棄された財産

- 自己破産の手続きにおいて財産隠しをしてしまうと、主に次の2つのリスクが生じる。財産隠しは絶対にしてはいけない。

- 詐欺破産罪が成立するリスク

- 免責不許可となり、自己破産の手続き後も負債の支払義務が残ってしまうリスク

「自己破産」=「財産を全て失う」というイメージから、自己破産をためらう方は少なくありません。ですが、今回ご説明したとおり、決してそんなことはありません。

「自己破産」は、あくまでも、借金の返済などで立ち行かなくなっている方を経済的な破綻から救い、立ち直ってもらうための制度なのです。ですから、自己破産の制度は、破産をされる方の経済的な自立が実現できる仕組みになっています。

どうしても借金の返済のめどがたたない、このままでは近い将来生活が破綻してしまう……。そんな方は、まずは一度、弁護士にご相談ください。

アディーレ法律事務所では、自己破産を取り扱っており、相談は何度でも無料です。

また、アディーレ法律事務所にご依頼いただいた自己破産事件で万が一免責不許可となってしまった場合、当該手続きにあたってアディーレ法律事務所にお支払いいただいた弁護士費用は原則として、全額返金しております(2022年7月時点)。

自己破産でお悩みの方は、自己破産を得意とするアディーレ法律事務所にご相談ください。