ニュースやドラマで「和解(わかい)」という言葉を耳にしたことがあるのではないでしょうか。

借金問題においても、貸主(債権者)と借主(債務者)の間で「これから先、どのように返済をしていくか」について和解をすることがあります。

返済が遅れてしまっている状況で、和解をすることができれば、それまでよりも楽に返済できるようになる可能性があります。

しかし、例えば債務者の返済義務はとっくに時効で消滅していて1円も払わなくてよかったケースで、債権者が「もともとの残高から大幅に減額した〇〇万円を払ってくれればいいですよ」などといった和解案を出してくることもあります。

このような場合に、安易に和解をしてしまうと、かえって損することにもなりかねません。

有利な和解案を提案された場合でも、返事をする前に「本当に和解して大丈夫なのか」を、一度弁護士に相談してみることがおすすめです。

この記事では、次のことについて弁護士が解説します。

- 借金の「和解」とはどのようなものか

- なぜ債権者は和解に応じてくれることがあるのか

- 和解に応じるかどうか注意が必要なのは、どのようなケースか

- 債権者との和解を目指す「任意整理」では、どのようなことを定めるか

早稲田大学、及び首都大学東京法科大学院(現在名:東京都立大学法科大学院)卒。2012年より新宿支店長、2016年より債務整理部門の統括者も兼務。分野を問わない幅広い法的対応能力を持ち、新聞社系週刊誌での法律問題インタビューなど、メディア関係の仕事も手掛ける。第一東京弁護士会所属。

債務整理に関するご相談は何度でも無料!

費用の不安を安心に。気軽に相談!3つのお約束をご用意

国内65拠点以上(※1)

ご相談・ご依頼は、安心の全国対応

「和解」は借金問題の解決策のひとつ

「和解」することで、借金問題を解決できることがあります。

具体的なケースを想定してみましょう。

2021年3月25日から毎月5万円ずつ返済する約束で、2021年2月25日に(仮名)X社から100万円を貸してもらった(仮名)Aさん。

ところが、2021年8月25日から支払うことができないまま半年が経過したため、X社から元金と利息・遅延損害金を一括で返済するように求められました。

毎月5万円さえも返済できない状況で、残った借金を一括で返済することは簡単ではありません。このような状況において、AさんがX社からの請求を無視し続けていると、最終的に、給与の一部分や預貯金といった財産が差し押さえられて、一層生活が苦しくなってしまうおそれがあります。

借金を滞納したときの差押えのリスクについて、詳しくはこちらをご覧ください。

しかし、双方の話し合いにより、今後の返済のための計画を立てることができれば、差押えを回避し、穏便に解決できる可能性があります。

このような返済計画に関する合意を「和解」と呼びます。

では、「和解」についてもう少し詳しく解説します。

(1)当事者が互いに譲歩して成立させるのが「和解」

民法695条では、和解について次のように定められています。

和解は、当事者が互いに譲歩をしてその間に存する争いをやめることを約することによって、その効力を生ずる。

引用:民法695条

借金問題に関しては、例えば「AはXに対して、毎月10万円ずつ支払う」「Xは、AのXに対する将来利息や遅延損害金の支払いを免除する」といった約束をするのが和解です。

(2)借金問題で和解をする3つの場面

借金問題で和解をすることが多いのは、次の3つの場面です。

- 任意整理をしたとき

- 特定調停をしたとき

- 債権者に裁判などを提起されたとき

(2-1)任意整理をしたとき

任意整理とは、基本的には裁判所を利用せずに、双方話し合って借金の返済方法などについて和解することを目指す手続きです(詳しくは後ほどご説明します)。

(2-2)特定調停をしたとき

特定調停とは、債務者の申立てにより、簡易裁判所が、借金について、債務者と債権者との話し合いを仲裁する手続きです。

裁判所での手続きのため、任意整理とは異なり申立書類の作成などが必要です。

また、任意整理とは異なり、特定調停が成立すると調停調書が作成されますが、債権者はこの調停調書により直ちに強制執行(財産の差押えなど)ができる状況になる点に注意が必要です。

さらに、任意整理とは異なり、支払い過ぎた利息である「過払い金」が発生していても、特定調停の手続きの中では返ってきません。別途、過払い金の返還請求の手続きが必要です。

(2-3)債権者に裁判などを提起されたとき

債権者が訴訟を起こすと、裁判所で債権者の主張が正しいかが審理されます(訴訟の他にも、裁判所(書記官)を利用した比較的簡易な手続きである「支払督促」というものもあります)。

裁判の途中で和解することも可能で、実際に和解で解決するケースも多いです。

一方、和解ができなければ、裁判所が、判決など(例:「債務者は債権者に借金を返すように」といった内容を命じるなど)を下します。

借金について消滅時効が完成しているなど、債務者側について有利な事情がない限りは、貸し付けた証拠の揃っている債権者側の請求を全面的に認める判断が出るのが通常です。

(2-4)裁判までされると和解交渉が難航することも

裁判になってしまうと、債権者としては既に裁判費用や手間をかけているため、最終的に強制執行(財産の差押えなど)をしてでもお金を回収したいと考えている可能性も高いです。

また、「長期間滞納している債務者に歩み寄った和解をするよりも、給与や預貯金といった財産を差し押さえてしまったほうが、確実に回収できる」と債権者は考えます。

ですので、和解の交渉はなかなかまとまらないおそれがあります。

和解がまとまったとしても、債務者にとって、裁判する前の和解よりも不利な条件になる可能性があります。

債権者に裁判を提起される場面にまで至る可能性が高いのは、債権者からの請求をある程度の間、無視し続けてしまった場合です。

弁護士としては、支払いが滞りがちになり、裁判などを起こされるようなことになる前の段階で、次にご紹介する「任意整理」を検討することをおすすめします。

任意整理

任意整理とは、次のような手続きです。

- 引き直し計算(適正な利息で計算し直すこと)をして、払いすぎた利息があれば、その分負債残高を減らし、

- 引き直し計算しても残った負債については、今後発生する利息(将来利息)をゼロにして総返済額を減らすことや、数年間での分割払いにすることで毎月の返済額を減らすことなどを、借入先と交渉する

- 和解がまとまれば、以降は和解の内容に沿って数年間返済を続ける

任意整理をすることにより、返済の負担を現状よりも減らすことができる可能性があります。

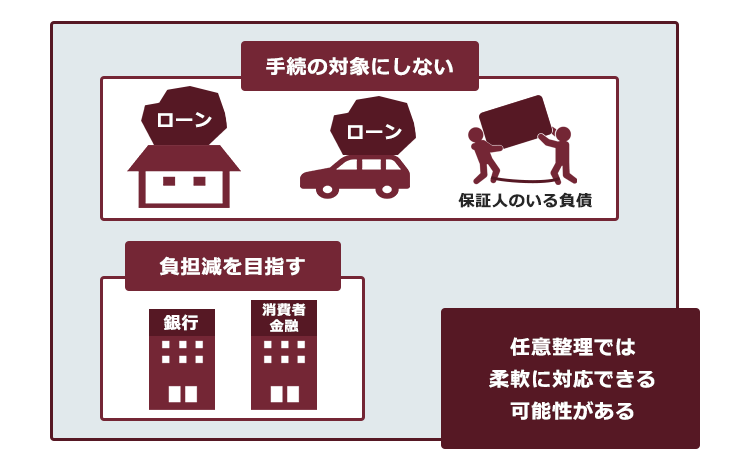

任意整理では、それぞれの債権者について手続きの対象とするかどうかを選べる可能性があります(ただし、特定の債権者だけ任意整理から除外すると、支払いが滞る借入先がいるという状態にあるという場合、任意整理の対象とする業者を選べないこともあります)。

そのため、例えば、支払っていける見込みがあるならば、自動車のローンは任意整理をせずにこれまでどおり支払い続けることで引き揚げを回避し、その他の借金を任意整理するというように、柔軟に対処できることもあります。

なお、任意整理をすると信用情報に事故情報が載る(いわゆるブラックリストに載る)ことがありますが、完済してから最長で5年経過すると事故情報は削除されます。

任意整理をした場合の事故情報について知りたい方はこちらの記事もご確認ください。

債権者が和解に応じるのはなぜ?

和解に応じてくれるかどうかは債権者次第であったり、ケースによったりしますが、債権者が和解に応じてくれることも多いです。

債権者が和解に応じるのは、債権者にとっても、「コストを抑えて、お金の回収率を高めることができるかもしれない」というメリットがあるからです。

すなわち、債権者が裁判を起こすと訴訟費用がかかります。

また、裁判で「債務者は債権者にお金を返しなさい」という内容の判決を得ても、債務者が払ってこない可能性があります。

そのため判決が出た後、債権者は給料の差押えなどの強制執行をすることになりますが、借入時に申告のあった勤務先をすでに退職していたり、その他実際に差押えの対象になる財産を特定できないなどの理由により、お金を回収できないリスクもあります。

また、判決となると一括返済となりますが、一括返済できるような財産をもっていない債務者の場合、債務者が自己破産や個人再生という選択肢を取る可能性があります。

自己破産をされてしまうと、税金等の一部の負債を除いて全て支払い義務がなくなってしまいます(債務者の一定の財産から、債権者に配当がされることはありますが、財産をほとんど持っていない債務者だと配当もわずかです)。

また、個人再生をされてしまうと、回収できる額が大幅に減る可能性があります。

そのため、これらのリスクに鑑みると、たとえ債権者にとって多少条件が悪くなるような和解であっても、和解した方が債権者にとってメリットがあると言える場合もあるのです。

不利な内容の和解をしないように注意!

債権者が和解をしてくれる理由について、「訴訟費用の節約」「個人再生や自己破産をされるよりは、回収額を増やせる可能性」といった理由を先ほどご説明しました。

しかし、ケースによっては、それ以外の理由が隠れていることもあります。

特に注意したいのが、次の2つです。

- 実は、借金の返済義務が既に消滅時効にかかっているケース

- 借金について、債権者から債務者に支払うべき「過払い金」が発生しているケース

このようなケースで債権者からの和解案に応じてしまうと、後から

「実はもう、1円も払わなくてよかったはずだったのに……」

「債権者から『過払い金』を取り返せたはずだったのに、和解してしまったせいでもう取り返せない……。」

といった事態になりかねないのです。

それぞれについてご説明します。

(1)借金の返済義務、実はもう時効で消滅していない?

「本来返済すべき総額よりも大幅に減額された額を支払う」内容の和解案を、債権者から提案されるケースがあります。

このような場合、「結構減って助かった!これなら払える!」と和解に応じるのは一旦お待ちください。

なぜなら、借金の返済義務について消滅時効期間が既に経っていて、「時効の援用」という、時効による利益を享受するという意思表示をすることで、1円も支払わなくてよい状態になっている可能性もあるからです。

そして、消滅時効期間が完成しているところに、債務者が債権者に対して「これなら払えそうです」などと返済義務があることを前提とした言動をとってしまうと、せっかく時効が完成していたのに支払わなければならなくなるリスクもあります。

ですので、数年間返済していない債権者からこのような和解案を持ち掛けられた場合には、消滅時効が完成していないか弁護士に確認することがおすすめです。

消滅時効による利益を受けるために必要な「時効の援用」について、詳しくはこちらをご覧ください。

(2)「もう返済しなくていい」と言われたけど、実は返済どころか「過払い金」があるのでは?

また、債権者から「もう返済しなくていいです。お互い、何の権利義務もないということにしましょう」といった内容の和解案を持ち掛けられるケースもあります(いわゆる「ゼロ和解」)。

しかし、このような場合にも「借金がなくなるのだから、こちらに損はない!」と和解に応じるのは一旦お待ちください。

実は、債務者に借金の返済が残っているどころか、逆に債務者から債権者に対して「支払い過ぎた利息である過払い金を返せ」という権利が発生している可能性があるのです。

先ほど少しだけ触れましたが、過払い金とは支払い過ぎた利息のことです。

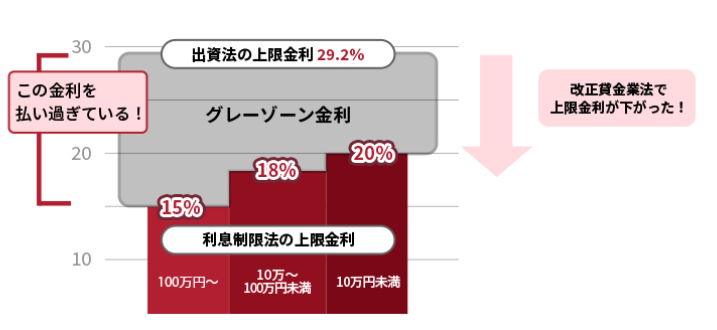

かつて、多くの貸金業者が、利息制限法で決まった上限金利をオーバーした金利を取っていました。利息制限法の上限金利をオーバーしていても、出資法(※)という別の法律で決まった上限金利(29.2%)以下であれば、刑事罰などのペナルティがなかったからです。

※正式名称:出資の受入れ、預り金及び金利等の取締りに関する法律

この「利息制限法オーバーだが、出資法はクリアしている」部分を「グレーゾーン金利」といい、グレーゾーン金利の部分が支払い過ぎになっていました。

その後、貸金業法が改正されたことでグレーゾーン金利は撤廃され、支払い過ぎた利息については「まずは、元本の返済に充てる。それでも余った部分については、全部または一部を『過払い金返還請求』で取り戻せる」こととなったのです。

次の2つの条件を両方満たしていると、過払い金返還請求をできる可能性があります。

- 2010年(平成22年)6月17日以前に借入れを始めた

- 最後に返済や借入れをした日から10年以内である

「もしかしたら、過払い金があるのかも……。」と思われた方は、ゼロ和解に応じる前に、過払い金の有無について弁護士に相談してみることをおすすめします。

任意整理で決める4つのこと

任意整理の手続きの中では、通常は、まず債務者側が自身の支払える内容のスケジュールを立て、その内容を相手方に提示します。

そのうえで、お互いに条件をすり合わせて、合意(和解)できるかを話し合うのです。

任意整理の和解書面では、次の4点について記載されることが多いといえます。

(1)借金返済総額の確定

先ほどのケースを用いてみていきます。

2021年3月25日から毎月5万円ずつ返済する約束で、2021年2月25日に(仮名)X社から100万円を貸してもらった(仮名)Aさん。

ところが、2021年8月25日から支払うことができないまま半年が経過したため、X社から元金と利息・遅延損害金を一括で返済するように求められました。

たとえば、次のような条項が設けられます。

「乙(A)は、甲(X社)に対し、本件借受金債務として●●万円の支払義務があることを認める。」

このように、借金返済総額を確定し、そのうえで一般的に3~5年程度の分割払いとし、二回支払いが遅れた場合には遅延損害金が発生するという内容にするケースが多いです。

また、引き直し計算の結果、過払い金が発生している場合で、従来債権者とされてきた人(X社)が債務者とされてきた人(A)に対して過払い金を支払わなければならないようなケースでは、X社はAに対して支払うという内容の和解となります。

(2)借金の分割払い

たとえば、次のような条項が設けられます。

「乙(A)は、甲(X社)に対し、前項の金員を次のとおり分割して、下記口座に送金して支払うものとする。」

任意整理では毎月無理のない金額の支払いにより完済するのが目的であるため、通常、分割払いとされます。

36回払いとされることもあれば、12回払いと短いケース、60回払いと長いケースなどもあります。どのような返済計画となるかは、個別のケースによって異なります。

(3)期限の利益喪失約款

たとえば、次のような条項が設けられます。

「乙(A)は、以下のいずれかに該当する場合には、当然に期限の利益を喪失して、既払金を控除した残金及びこれに対する年14.6%の遅延損害金を付加して直ちに支払う。」

債権者は、分割払いという条件によって、取り決めた期限までの各返済の猶予を与えている(これを期限の利益と言います)のであり、債務者がその支払いを怠り約束が守られなかったときには、一括して請求しようとします。

このような場合、元本一括での支払いに加えて遅延損害金も支払わなければならないケースが多いため、債務者には重い負担となるでしょう。

期限の利益の喪失について、詳しくはこちらをご覧ください。

(4)清算条項

たとえば、次のような条項が設けられます。

「甲(X)と乙(A)は、本件に関して、本合意書に定めるほか、何らの債権債務のないことを相互に確認する。」

清算条項は、後日のトラブルを防ぐために設けられています。

借金の任意整理に応じてくれない&和解できないケース

任意整理における交渉が難航してしまう可能性があるのは、例えば次のようなケースです。

- 債権者の要求する月の支払額に見合った原資を用意できないケース

- 同じ債権者相手の、2回目の任意整理であるケース

- すでに預貯金や給与債権などを差し押さえられているケース

先ほどご説明した通り、強制執行などをするよりも、和解した方がメリットがあると債権者が考えている場合に、和解をすることができます。

そのため、和解するメリットがないと債権者が考える場合には、和解交渉が難航します(例えば2回目の任意整理の場合は、和解しても払ってくれないのでは、と債権者が考えやすくなります)。

ただし、これらのケースに当てはまる場合であっても、任意整理がうまくいくケースはあるので、まずは弁護士に相談してみることをおすすめします。

2回目の任意整理について、詳しくはこちらをご覧ください。

【まとめ】借金の和解により無理なく返済できるようになる可能性はあるが、不利な和解をしないように注意!

今回の記事のまとめは次のとおりです。

- 借金問題における和解とは、貸主(債権者)と借主(債務者)が互いに歩み寄って、返済計画を立て、それに従って返済をしていく合意をすること。

→和解により、返済の目途が立つ可能性がある。 - 債権者が既に裁判などを起こしている段階では、和解をすることは難しい場合もある。そのため、裁判に至るよりも前に「任意整理」で無理のない返済計画について和解をすることがおすすめ。

- 債権者が和解に応じてくれるのは、裁判などの手続きにコストを割かずに済む可能性があることや、債務者が個人再生や自己破産をする場合よりは多く回収できる可能性があることなどが理由。

⇔実は時効で返済義務が消滅しているケースや、返済義務どころか逆に債務者側から「過払い金」を請求できるようになっているケースでも、債権者がこうした事実を伏せて和解案を提示することがある。安易に和解に応じず、和解すべきかどうかについて弁護士に相談することがおすすめ。 - 任意整理の和解では、借金返済総額の確定や分割払いの方法、一定以上返済が遅れた場合の一括請求などについて定められるのが一般的。

任意整理をすると長期での分割払いによる毎月の返済の負担の軽減、将来利息のカットなどの一定の経済的メリットが見込める可能性があります。

そのため借金問題でお困りならば、任意整理を検討してみるのも有用です。

また、任意整理をしても完済の見込みが立たないという場合であっても、「個人再生」や「自己破産」といった、任意整理以上に大幅な負担減の可能性がある手続きも存在します。

どの手続きが一番適しているかは、借金の総額や家計の状況、手放したくない財産の有無などによって異なります。ご自身の状況に一番適した債務整理をすることで、家計を立て直し、今まで返済に充てていたお金を貯金などに回せるようになる可能性があるのです。

債務整理についての相談は無料、という法律事務所も少なくありません。まずは、相談だけでもしてみませんか?

アディーレ法律事務所では、任意整理を始めとする債務整理についてのご相談を承っております。

また、アディーレ法律事務所では、任意整理をご依頼いただいたのに所定のメリットがなかった場合、当該手続きにあたってアディーレ法律事務所に、お支払いいただいた弁護士費用を原則として全額ご返金しております(2022年10月時点)。

任意整理でお悩みの方は、任意整理を得意とするアディーレ法律事務所にご相談ください。